капитал

Вебинар по «Финансовой грамотности» 1.1

- 31 июля 2020, 09:56

- |

актуальные вопросы на данный момент:

1. Снижение ставки ЦБ и как на этом заработать.

2. Добровольное страхование жизни, в чем отличия и особенности у разных страховых компаний и как эту услугу продают нам банки.

3. Кредиты и кредитные каникулы, где опасные места этих продуктов и подводные камни?

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

- комментировать

- Комментарии ( 0 )

Горячая тема-золото!

- 30 июля 2020, 23:57

- |

Мировые центробанки активно покупают золото и МВФ, а значит они в его ценности не сомневаются.

На фондовом рынке я зарабатываю ежегодно в среднем за десять лет 27,3%. Статистику сильно подпортил 2018 прибыль составила всего 8%.

Это гораздо больше, чем доходность от физического золота. Но тем не менее я постоянно покупаю золотые монеты, и сейчас увеличил интенсивность и начал покупать по две в месяц.

( Читать дальше )

Инвестидея дня

- 29 июля 2020, 14:43

- |

Акции Сбербанка (#SBER) – Покупка!

Цена открытия позиции 216 Р/шт.

Цель 229 Р/шт.

Срок 3 мес

Сбербанк опубликовал неплохие финансовые результаты по РПБУ за 6 месяцев 2020 года.

Чистый процентный доход Сбербанка увеличился на 11,7%, по сравнению с аналогичным периодом 2019 года — до 687,2 млрд. руб. Операционные доходы, до резервов повысились на 18,4% и составили 1024 млрд. руб. Чистая прибыль Сбербанка в отчетном периоде снизилась на 24% — до 337,5 млрд. руб. Прибыль снизилась в основном из-за увеличения резервов по долговым финансовым активам.

В последнее время Сбербанк платит хорошие дивиденды, доходность составляет около 9% ⚠️ В своей деятельности Сбербанк активно применяет искусственный интеллект и является лидером в этой области. Сбербанк использует стратегии по развитию цифровых продуктов и сервисов Экосистемы, востребованность которых растет с существенным опережением.

( Читать дальше )

Вебинар по «Финансовой грамотности» 1.0

- 25 июля 2020, 16:43

- |

Финансами можно научиться управлять, их можно сбалансировать и прийти к финансовому благополучию. Вебинар освещает такие важные жизненные аспекты, как:

1) Личное финансовое планирование.

2) Управление кредитной нагрузкой.

3) Основы финансовой безопасности.

4) Как избежать мошенников всех мастей, которые активизируются в сложные времена.

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

ИНВЕСТИДЕЯ ДНЯ

- 24 июля 2020, 10:24

- |

#инвестидея дня!Акции Газпром (#gazp) – Покупка!Цена открытия позиции 187 Р/шт.Цель 198 Р/шт.Срок 3 мес

Газпром на прошлой неделе опубликовал отчетность по МСФО за 1 квартал 2020 года.Компания показала в отчетном периоде убыток в размере 108 млрд. руб., против прибыли 559,5 млрд. руб. в аналогичном периоде прошлого года. Однако данный убыток можно считать «бумажным». Образовался он за счет статьи отчетности – «убыток по курсовым разницам» в размере 666 млрд. руб. и обусловлен главным образом изменением курсов евро и доллара США по отношению к российскому рублю. ✔️Прибыль и убыток относятся в основном к переоценке кредитов и займов, выраженных в иностранной валюте.

( Читать дальше )

Акции и Дивидендный портфель. Финансовый тренер #05

- 22 июля 2020, 09:52

- |

Качай ВЕС своего портфеля со своим личным финансовым тренером Денисом Наумик.

В Подходе №05, Ваш финансовый тренер расскажет о акциях, а именно какие виды акций бывают, какие существенные отличия между разными видами акций, как сформировать дивидендный портфель и качать его ВЕС!

Отличной Вам тренировки и «тяжёлых» дивидендов.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39 (звонок по России бесплатно).

Открыть брокерский счет или демо-счет с 30 дневной поддержкой: http://neotorg-line.ru/start

Риск-менеджмент через стоп-заявки. Финансовый тренер #04

- 21 июля 2020, 11:48

- |

В подходе №04, Ваш финансовый тренер расскажет о Риск-менеджменте, а именно о стоп-заявках. Как перенести заявку на следующий день и как ограничить свои убытки. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: https://neotorg-line.ru/start

Маржинальное кредитование и гарантийное обеспечение. Финансовый тренер #03

- 17 июля 2020, 13:01

- |

В подходе №03, Ваш финансовый тренер расскажет о маржинальной торговле, гарантийном обеспечении и поведает, какую опасность скрывают в себе плечи и фьючерсы. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: здесь

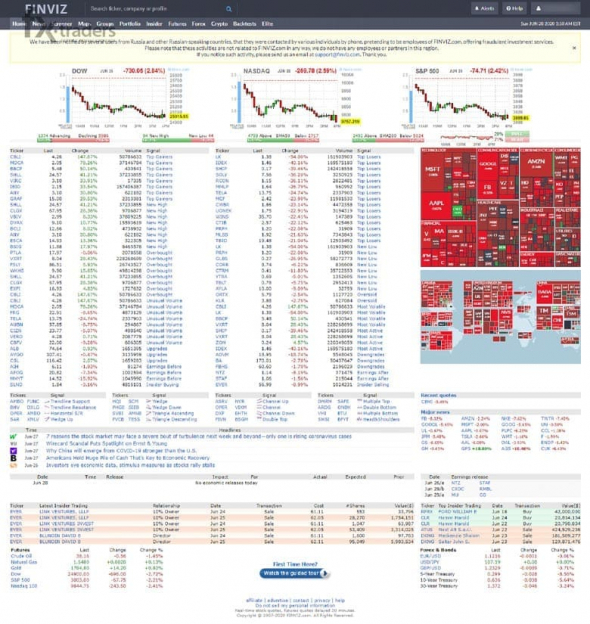

ОБЗОР СЕРВИСА FINVIZ — НЕ СКРИНЕРОМ ЕДИНЫМ

- 08 июля 2020, 11:49

- |

Опытный трейдер Никита Шевченко расскажет, как работать с Finviz, проинструктирует по основному функционалу и покажет «фишки» платной подписки.

Первая ассоциация с сервисом Finviz — это конечно же скринер акций, пользующийся огромной популярностью среди трейдеров и инвесторов со всего мира. Такая признанность сервиса обусловлена многообразием функционала для поиска нужных активов для последующего анализа, торговли или инвестиций.

Официальный сайт ресурса находится по адресу https://finviz.com.

Локализация сервиса только английский язык, но это не повод, чтобы проходить мимо. На сегодняшний день существует огромное количество дополнений браузера для перевода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал