макроэкономика

Экспресс-обзор за ноябрь 2024

- 08 декабря 2024, 22:06

- |

В экспресс-обзорах мы публикуем информацию за прошедший месяц, которая становится доступной в первые дни следующего месяца.

ДАЙДЖЕСТ

Мировая экономика

- В ноябре падение деловой активность в промышленности закончилось, но рост не начался. Индекс на границе, 50 пунктов.

- Рост деловой активности в целом по мировой экономике (промышленность+услуги) продолжается 22-й месяц подряд, с февраля 2023 года, благодаря росту в секторе услуг.

Экономика России

- Рост реальной денежной массы на 1 декабря ускорился до +10,3% (против 10,1% месяцем ранее).

- Деловая активность в промышленности: индекс PMI вырос в ноябре до 51,3 пунктов.

- PMI в секторе услуг (53,2) находится выше 50 пунктов уже пятый месяц подряд. Это значит, что рост деловой активности в секторе услуг возобновился, как мы и ожидали, и продолжается сейчас.

- Композитный индекс (промышленность + услуги) тоже находится выше 50 пунктов (= растёт деловая активность в экономике в целом).

- Рынок легковых автомобилей вырос на 11% к ноябрю прошлого года до 122 тыс. штук. Текущий тренд ведёт к 1,58 млн. по итогам года.

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Свопы на руонию ожидают 24% в декабре и 25% в феврале после вчерашнего инфляционного сюрприза

- 05 декабря 2024, 16:43

- |

Как отреагировал рынок процентных свопов на вчерашний инфляционный сюрприз?

Пересмотром наиболее вероятного сценария на заседании Совета директоров ЦБ 20 декабря с +200 бп (23%), на +300 бп (24%).

После этого наиболее вероятная траектория полученная из свопов на руонию (OIS RUONIA) выглядит следующим образом:

20.12.2024 — 24%

14.02.2025 — 25%

21.03.2025 — 25%

25.04.2025 — 25%

06.06.2025 — 24%

25.07.2025 — 23%

12.09.2025 — 22%

24.10.2025 — 21%

-------------------------------------

Подписывайтесь на нас в телеграмм!

© не является индивидуальной инвестиционной рекомендацией

Недельная инфляция с 26.11 по 02.12 составила +0,50% н/н

- 04 декабря 2024, 21:00

- |

🛒Недельная инфляция с 26.11 по 02.12 составила +0,50% н/н после +0,36% н/н на предыдущей неделе. С сезонной корректировкой темп роста цен ускорился с +0,18% н/н SA до +0,33% н/н SA (18,9% SAAR);

• Ускорение роста цен на продовольствие (ex плодоовощи), а также на волатильные (incl акцизные товары) и устойчивые компоненты непродовольственного сегмента полностью нивелировали некоторую дезинфляцию в плодоовощах и в услугах (ex туристические);

• Базовая инфляция ускорилась с +0,32% н/н до +0,38% н/н;

• По нашим оценкам, в ноябре цены выросли примерно на +1,5% м/м (14,45% SAAR);

• Наш прогноз инфляции на декабрь на основании недельных данных – +1,09-2,19% (10,5-22,3% SAAR).

SA – Seasonally Adjusted, SAAR — Seasonally Adjusted Annual Rate, Базовая инфляция – инфляция за вычетом плодоовощей, энергоносителей и акцизов.

С чем связано такое ускорение цен на этой неделе?

Мы считаем, что подобная динамика могла стать результатом введенных санкций и произошедшего ослабления курса рубля – население предъявило повышенный спрос на товары длительного пользования на фоне ожиданий его дальнейшего потенциального ослабления. При этом компании имели возможность переносить возросшие цены на импорт в цены конечной продукции.

( Читать дальше )

В макроэкономических данных позитива маловато, разбираемся.

- 28 ноября 2024, 10:23

- |

Доброе утро коллеги 👋

Как всегда начинаем день с утреннего обзора событий на рынке:

В середу Российский рынок акций открылся вверх, но быстро сдал позиции. Индекс МосБиржи вновь переписал минимум с марта 2023 г., установив его около отметки 2426 п.

Однако вскоре фондовый индикатор устремился вверх и завершил дневные торги в хорошем плюсе на 2491,88 (+1,11%), а потом и на вечерке улетели еще выше.

Осторожный оптимизм пришёл вчера на московскую биржу.

Хотя реальных позитивных событий не было, но власти России показали, что они знают про фондовый рынок и стараются помочь.

Все началось с того, что рубль начал с ускорением падать и на форекс продемонстрировал снижение к доллару до 114 руб/$.

🎰 Тут в игру вступил Банк России сообщив, что откажется от покупки иностранной валюты на внутреннем валютном рынке в рамках бюджетного правила.

Всему виной служат санкции на Газпромбанк, существенная часть валюты шла через него.

Поэтому, предложение уменьшилось, а спрос на вывод валюты вырос.

😢 В макроэкономических данных позитива маловато.

( Читать дальше )

Poccтaт выкaтил oцeнку BBП зa III кв 2024

- 13 ноября 2024, 21:57

- |

Индeкc физичecкoгo oбъeмa вaлoвoгo внутpeннeгo пpoдуктa в III квapтaлe 2024 г. oтнocитeльнo cooтвeтcтвующeгo пepиoдa 2023 г. пo пpeдвapитeльнoй oцeнкe cocтaвил 103,1%.

Чтo этo знaчит?

Этoт знaчит, чтo в цeнax нeкoeгo (нe вaжнo кaкoгo) бaзиcнoгo пepиoдa, BBП зa III кв 2024 выpoc нa 3.1% oтнocитeльнo BBП зa III кв 2023 гoдa.

Cкoлькo этo в бecплaтныx pубляx?

Ecли cчитaть пo aнaлoгии c двумя пpeдыдущими гoдaми (a дpугиx вмeняeмыx opиeнтиpoв нeт), тo квapтaльный BBП выйдeт oкoлo 50 тpлн pублeй (тoчнee узнaeм 13 дeкaбpя):

Cкoлькo этo в нacтoящиx дeньгax?

C учeтoм cкopocти cнижeния oбмeннoй цeны pублeй, BBП зa тpeтий квapтaл пoлучитcя пoлучитcя пpимepнo тaким жe, кaк в пpeдыдущeм квapтaлe — oкoлo 7.3 тыc тoнн зoлoтa. Taкaя динaмикa впoлнe cooтвeтcтвуeт пpeдыдущим двум гoдaм:

( Читать дальше )

👥 Центральному Банку – никто не верит. Как стабилизировать ситуацию, не уничтожив все? 3 дня до повышения КС.

- 22 октября 2024, 21:09

- |

Таблица взята с cbr.ru

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: 💣ИНФЛЯЦИЯ все выше, выше и выше! Готовы к повышению ставки? Я нет

☕#67. За чашкой чая..

Октябрь подходит к концу, а это значит – скоро долгожданное заседание Центрального Банка.

Напомню, 25 октября, пройдет заседание ЦБ по ключевой ставке. С каждым днём напряжённость нарастает, а экономические прогнозы становятся всё более пессимистичными.

Перед нами – свежий макроэкономический опрос аналитиков за октябрь. Ключевые моменты:

- Ключевая ставка – неизбежно 20%: Средний прогноз аналитиков, указывает на повышении ставки до 20%, и многие отмечают, что это явно не конец. Сейчас стали все чаще ходить разговоры о повышении до 21%. Такой сценарий возможен, но маловероятен.

( Читать дальше )

Она всё-таки упала 🤟

- 09 октября 2024, 17:47

- |

«Она всё-таки упала! Честное слово, она упала! Ты видел? Раз — и вдребезги, да?».

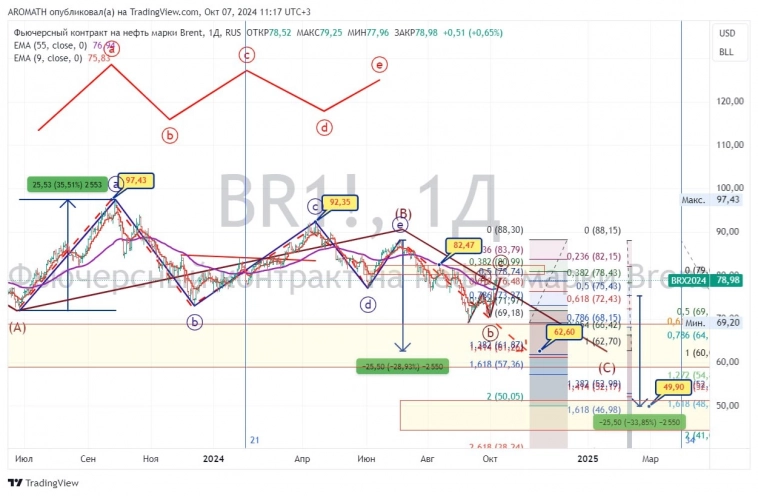

#BRX4 #BRZ4 Brent 📉🩸

Предыстория здесь: smart-lab.ru/blog/1068601.php

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал