норникель

Заголовок: Норникель Батюшка и Герман-провидец

- 27 октября 2020, 08:46

- |

#моёмнение

Всем доброе утро!

❗️Потанин предложил ограничить дивиденды Норникеля. Русал, как второй мажоритарный акционер, поддержал его. «При выплате минимально обозначенного $1 млрд по курсу USD/RUB в районе 76 размер дивидендов может составить около 480 руб. на акцию. Это соответствует 2,4% дивидендной доходности по текущим котировкам» — БКС Экспресс.

Вроде и не мало, с учётом выплаченных за 19 год, но риторика негативная. Так же это негативная риторика для всего рынка РФ, так как норникель априори рассматривают все как сильную бумагу. Настолько сильную, что некоторые даже говорят молятся на неё и не упоминают в суе 😂

❗️Греф, Орешкин и Кудрин «прогнозируют» укрепление рубля до конца года. Впринципе это реально, если после или во время выборов будет всплеск позитива на рынках связанный с принятым пакетом поддержки и началом вакцинации к примеру. Но буду действовать по факту. Будет укрепляться — будем докупаться 😂.Так или иначе не забываем про #грефоиндикатор (для тех кто не в курсе — если Греф публично прогнозирует укрепление рубля, то в течение недели- месяца, рубль начинает слабеть и наоборот. Это пока не закономерность, но статистическое наблюдение за несколько лет!!! )

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русалу не нравится, что руководство Норникеля не справляется с освоением инвестпрограммы на $2 млрд

- 26 октября 2020, 16:43

- |

Заместитель гендиректора Русал, член совета директоров Норникеля Максим Полетаев:

Инвестпрограмма [Норникеля] огромная. Но компания осваивает лишь до 65% заложенных в ней средств. И нам это не может нравиться»

Старший вице-президент Норникеля Сергей Дубовицкий прокомментировал — на неполное освоение инвестиционного бюджета влияет несколько причин: сложность и нестандартность проектов компании, ограниченный ресурс подрядчиков в Норильске. Сроки реализации крупных инвестиционных планов в России редко выдерживаются.

Дубовицкий подтвердил, что компания активно работает над решением существующих проблем и подтверждает планы по новому инвестиционному циклу с увеличением капвложений в ближайшие годы в 2–2,5 раза.

( Читать дальше )

Неопределённость перед выборами в США. Но такая ли неопределённость?

- 26 октября 2020, 00:02

- |

Мировые фондовые индексы в пятницу незначительно выросли. Всё ещё ожидания пакета помощи и вакцины.

Ближайшие 2-3 недели станут решающими для определения тренда глобальных рынков на ближайшее время. Если согласуют деньги в США и удастся выйти на плато в динамике заболеваемости и избежать введения жестких ограничений в большинстве стран, причин для существенной коррекции рынков не будет.

#USDRUB

Рубль. Центробанк в пятницу оставил ставку на уровне 4,25, пообещав вернуться к смягчению в случае необходимости. Так же он пообещал с 26 октября увеличить продажи валюты перед выборами в США. Доллар рубль корректируется, пока в рамках восходящего ссценария, согласно моей предыдущей разметке. В понеделник в зависимости от внешнего фона буду думать над временным закрытием спекулятивных позиций. В идеале возобновление роста от одного из уровней, скорее всего от параллельности в районе 75.

( Читать дальше )

Повлияют ли выборы США на рынок?

- 22 октября 2020, 22:46

- |

Разбираем перспективу инструментов и отдельные сектора. Оцениваем шансы рубля и наших акций, индексов.

Рекомендую запись смотреть на скорости 1.25 или 1.5

Подписывайся на Ютуб и Телеграмм канал и не пропускай прямые включения по рынку каждый день.

( Читать дальше )

Глоток воздуха или разворот? Доллар на 70?

- 21 октября 2020, 01:31

- |

Подведем итоги торгового дня. Обсудим, как и когда доллар рубль пойдет в укрепление!

Рекомендую запись смотреть на скорости 1.25 или 1.5, не забудь подписаться и поставить лайк — это не сложно, а мне приятно.

( Читать дальше )

Когда рынок РФ будет сильней SP500?

- 20 октября 2020, 00:55

- |

Обзор инструментов и циклов. Куда пойдет доллар? Когда уже рынок РФ будет сильней SP500?

Подписывайтесь на Ютуб канал и участвуйте в прямых эфирах.

Рекомендую запись смотреть на скорости 1.25 или 1.5

( Читать дальше )

Снижение оценки ущерба от разлива топлива приведет к росту прибыли Норникеля - Велес Капитал

- 19 октября 2020, 17:53

- |

Норникель оценил ущерб от разлива топлива на ТЭЦ-3 в 21 млрд руб. против оценки Росприроднадзора в 148 млрд руб. Ранее мы допускали уменьшение размера штрафа и считаем, что компания по-прежнему имеет хорошие позиции в рамках судебного разбирательства. Потенциальное снижение оценки ущерба приведет к расформированию резерва, созданного в 1-м полугодии, и росту EBITDA во 2-м полугодии 2020 г. Мы сохраняем рекомендацию «Покупать» для акций Норникеля с целевой ценой на уровне 23 353 руб.Сучков Василий

ИК «Велес Капитал»

Еврооблигация Норникель 25 - интересный выбор на среднем отрезке дюрации - Финам

- 19 октября 2020, 17:34

- |

Данный евробонд представляет интерес, в частности, в контексте того, что купон по еврооблигациям облагается налогом, а GMKNRM 25 имеет сравнительно невысокий купон. Это связано с тем, что данный евробонд размещен в прошлом месяце, тогда как в текущий период российские эмитенты имеют возможность размещаться по минимальным в постсоветской истории России долларовым ставкам. Например, данный 5-летний выпуск был размещен под 2,55% годовых. Отметим, что обращение на организованном рынке дает возможность держателям бумаг получить налоговый вычет (напомним, что кроме купона налогом по корпоративным и банковским еврооблигациям облагается и валютная переоценка). При удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет.Ковалев Алексей

( Читать дальше )

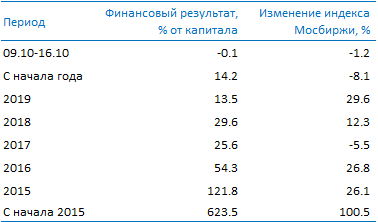

Усиленные Инвестиции: обзор за 9 - 16 октября

- 19 октября 2020, 16:12

- |

- Портфель скорректировался на 0.1% (-0.3% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи -1.2%. Evraz +1.6%, Petropavlovsk -6.5% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 7.8% от совокупного

- По основным компаниям изменения: Русагро +1.3%, Фосагро -0.9%, Полиметалл +4.8%, Лента +2.0%, Норникель +1.2%, Петропавловск -6.3%, М.Видео +2.3%, QIWI -3.4%

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал