SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Анализ торговли "разгон" 2020 (1 и 2 квартал)..

- 04 января 2021, 12:20

- |

В начале 2020 года был составлен сценарий по росту СИшки до 90р… выход на 85..

Сценарий немного не реализовался… Но в целом движуха пошла куда надо..

Итак 1 квартал пошел рост и я торговал почти по плану, ставя лимитки и стоп-ордера вечером… в основное время работал работу электриком на вокзале..

После пробоя 72 испугался отката и начал продавать стреддлы, из-за этого получилось сделать только 5иксов, хотя запросто мог бы сделать 10х..

Весь квартал сишка росла с ускорением..

Проданный стреддел к экспирации принес убыток..

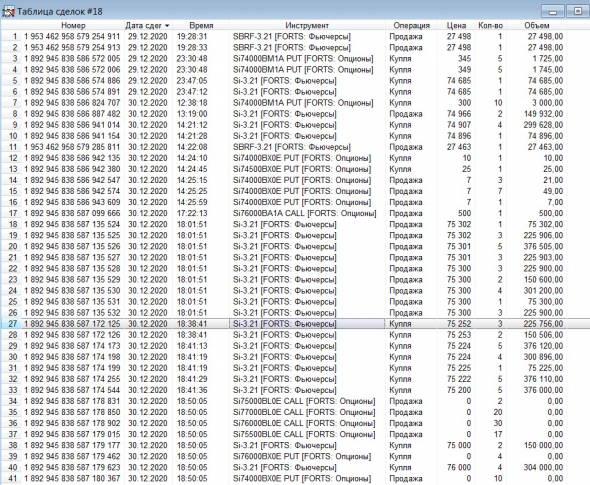

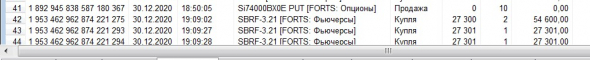

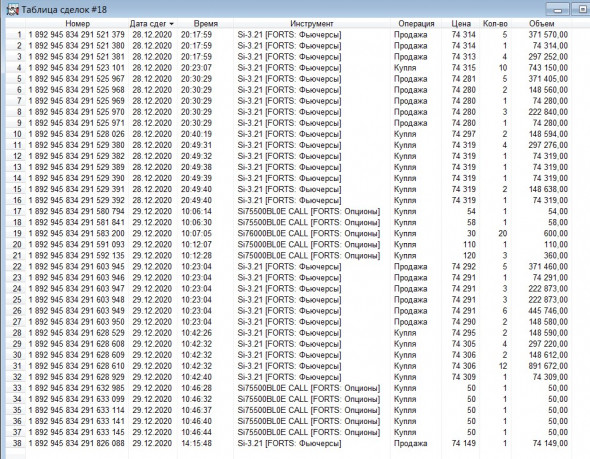

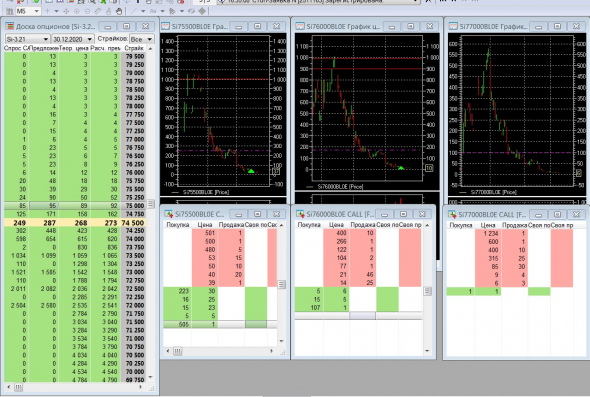

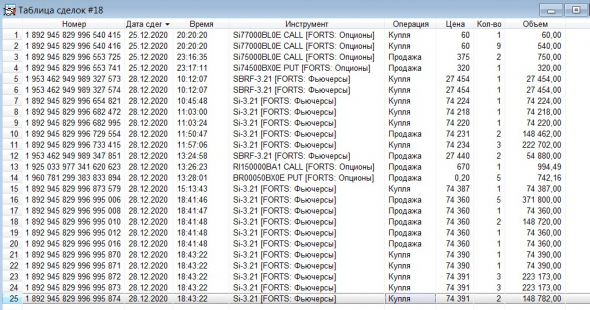

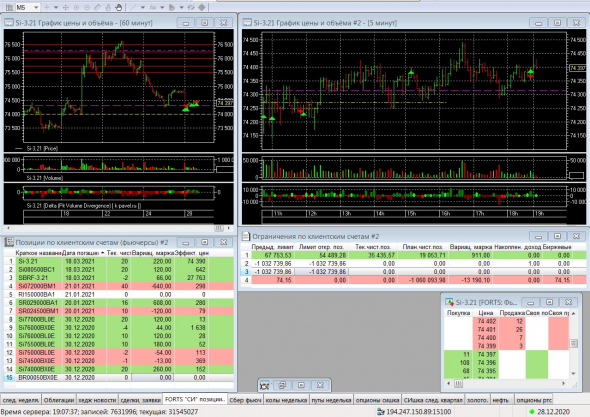

Основные периоды 1-ого квартала на картинке:

2-ой квартал: началась коррекция, которая была мной ожидаема… но в пределах 38-50% по фибо не больше..

Поэтому я немного обождал и начал набирать лонги, в т.ч. через проданные пут-спреды..

Эта тактика сначала приносила профит, но потом у меня набралась большая лонговая поза и уже пошел минус… Под конец квартала, уже пришлось покупать страховки, чтобы уменьшить ГО и долгая пила прилично подъела депоху…

( Читать дальше )

Сценарий немного не реализовался… Но в целом движуха пошла куда надо..

Итак 1 квартал пошел рост и я торговал почти по плану, ставя лимитки и стоп-ордера вечером… в основное время работал работу электриком на вокзале..

После пробоя 72 испугался отката и начал продавать стреддлы, из-за этого получилось сделать только 5иксов, хотя запросто мог бы сделать 10х..

Весь квартал сишка росла с ускорением..

Проданный стреддел к экспирации принес убыток..

Основные периоды 1-ого квартала на картинке:

2-ой квартал: началась коррекция, которая была мной ожидаема… но в пределах 38-50% по фибо не больше..

Поэтому я немного обождал и начал набирать лонги, в т.ч. через проданные пут-спреды..

Эта тактика сначала приносила профит, но потом у меня набралась большая лонговая поза и уже пошел минус… Под конец квартала, уже пришлось покупать страховки, чтобы уменьшить ГО и долгая пила прилично подъела депоху…

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Итоги инвестирования 2020 года! Взлет и провал...

- 03 января 2021, 06:16

- |

Привет коллеги!

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

Сколько раз сливался Илья Коровин?

- 29 декабря 2020, 13:26

- |

Есть известный случай 9 апреля 2018 года, слив на опционных конструкциях больших клиентских сумм со счетов, управлявшихся Коровиным.

Но в комментариях на разных сайтах иногда упоминаются и какие-то его прошлые сливы, на фьючерсах. После которых были судебные иски от потерявших деньги клиентов к Коровину.

Пытался найти сведения о тех старых сливах, но почему-то находятся только какие-то обрывочные данные, по которым ничего толком не понять. Только понятно, что «что-то было».

Кто в курсе, что там были за истории?

Если не сложно, напомните, кто что знает и/или слышал.

ДИВИДЕНДЫ МАГНИТА... ЕСТЬ СПОСОБ ИХ УДВОИТЬ.

- 27 декабря 2020, 17:20

- |

Участники нашего закрытого форума решили, что обнаружили инсайдера на акциях Магнита и сразу завязалась живая дискуссия. Действительно, такая информация иногда о многом говорит. Последний день торгов с дивидендами — 6 января 2021 года, вот до этой даты у нас есть время понять как использовать информацию о торговле крупного инвестора. В продолжении этого ролика покажем, как удалось использовать такую информацию.

( Читать дальше )

( Читать дальше )

Расходы на покупку опциона

- 27 декабря 2020, 16:44

- |

Помогите разобраться. Купил свой первый опцион «put» RTS-12.20 со страйком 122500, c экспирацией 17.12.20. Покупка совершена 24.11.20, премия опциона 2150 руб. В итоге опцион не исполнился, но со счета списалось намного больше (на 1060 больше). Было 5000 руб. на момент покупки, а осталось 1790 руб. В отчете у брокера эти деньги списываются на вариационную маржу (ежедневные списания). Почему так происходит, ведь больше чем премия опциона и комиссии брокера (ВТБ) не должно списаться?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал