опционы

Итоги мая 2020 г.

- 30 мая 2020, 12:54

- |

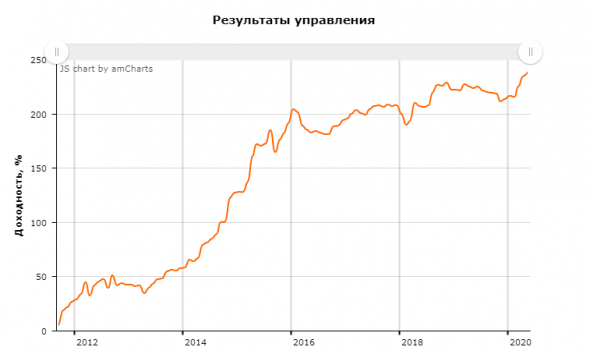

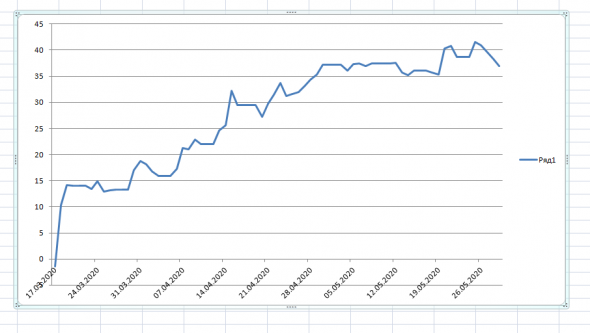

Подбили итоги управления портфелем алгоритмов. В мае основной управляемый счет прирос на 3.09%. Результаты считаем как

Доход за месяц/Баланс счета на предыдущий месяц. Т.е на фиксированную сумму на начало года доходность выше. И объем увеличили с начала роста волатильности.

Ниже эквити:

Алго-портфель — опционы за май практически в нуле. Но с начала микса показали себя достойно. Сейчас IV волатильной совсем задавили.

Вплотную сдвигается к HV. Поэтому маневра для заработка почти нет. Будем так же продолжать работу алгоритмами + на опционах выжидать достойные сделки.

Ниже график микса алго+опционы (фин рез по дням):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Опционы на 3-х месячный евродоллар

- 30 мая 2020, 12:38

- |

В OptionVue и в NetOptionExplorer, даже в платных подписках, нет евродоллара. В Тосе тоже нет. В навигаторе риска TWS рисует криво.

На моно серии, понятное дело, могу и в TWS, и в екселе, и в голове даже само рисуется. А вот календарь...

Заранее спасибо!

Разгон депо, опционы, СИшка, 29.05.2020..

- 29 мая 2020, 19:18

- |

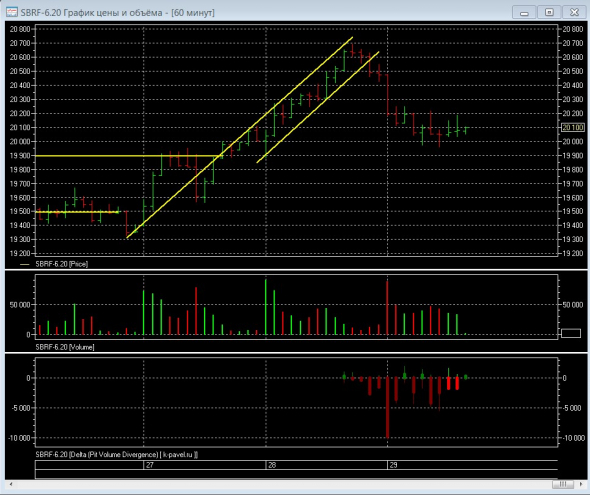

Установил сегодня индикатор дельту… Теперь видны маркетные сделки...

Вот сбер… По индикатору отчетливо видно, как рынок пытается расти, но его заливают рыночными… ни единого шанса вырасти..

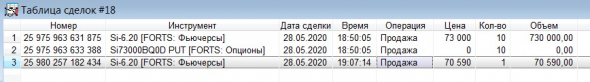

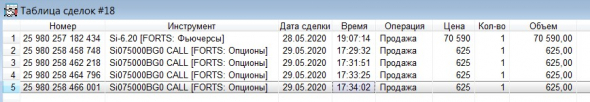

Сделки(брокер скинул опцы самые дорогие по цене):

( Читать дальше )

А если завтра тренд EURUSD

- 28 мая 2020, 13:16

- |

Что жду: заходная вниз (возможно с историческим лоем). Мое мнение- ситуация сегодня как 17 апреля 2018 года, затем тренд 30 торговых дней

Прошу в камменты, кто ждет его и готов к нему морально и позиционно. Особо интересует мнение опционщиков: как исключить риск неправильного определения направления будущего тренда.

Кому нужно продавать опционы?

- 28 мая 2020, 11:00

- |

Насколько все знают, в покупке опциона есть свои плюсы по сравнению с фьючерсом. Это неограниченная прибыль (ну или ограниченная нулем фьючерса) при ограниченном риске. А вот при продаже мы получаем ограниченную прибыль при неограниченном риске. Зачем тогда продавать???

Немного о сути

Известно, что опцион теряет стоимость в течение времени. Если мы его покупаем и движения никакого нет, то он просто испаряется. А вот если мы его продаем, то это испарение нам на руку!

Например, цена условного фьюча 2500. Мы думаем, что к послезавтра он ну никак не вырастит выше 3000. В этом случае мы можем продать колл, скажем, 3100 за 150. Тот кто его купит, наоборот, ждет цену на уровне 3100 и платит нам 150 за возможность купить фьючерс по этой цене в будущем или получить прибыль от продажи до экспирации. И вот послезавтра. Если цена не выросла выше 3100 — стоимость опциона превращается в 0 для покупателя и в 150 для продавца. На счету у нас появились денежки. А вот если цена стала больше 3100, например, 3200, то мы обязаны продать фьючерс покупателю по цене страйка. В результате у нас на балансе будет короткая позиция по фьючерсу с убытком 3200 — 3100 = 100.

( Читать дальше )

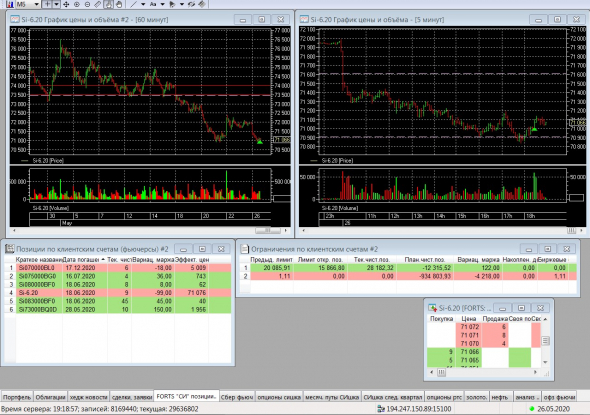

Разгон депо, опционы, СИшка, 26.05.2020..

- 26 мая 2020, 19:20

- |

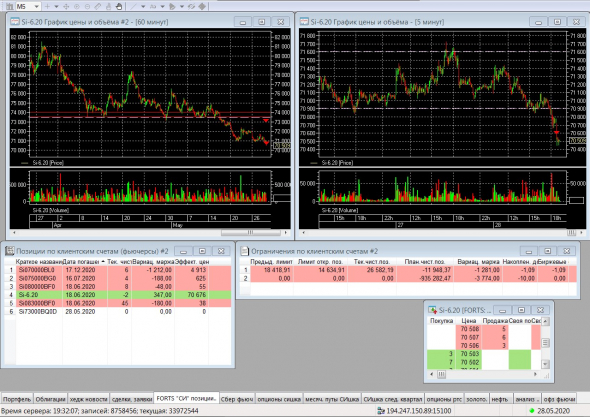

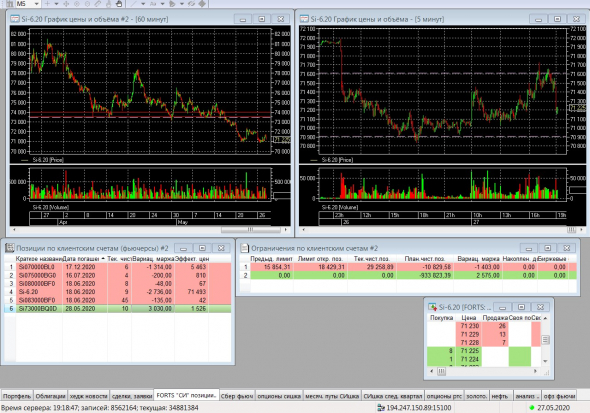

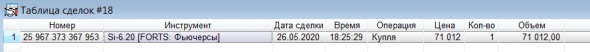

Маржин висит уже весьма приличный..

Поддержка — 70 вот она… рядом..

Общие позиции..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал