отчёт

Отчёт ВТБ БРОКЕР

- 13 сентября 2020, 11:03

- |

- комментировать

- Комментарии ( 4 )

Отчет по портфелю за август 2020: второй подряд рекордный месяц, +46% за год

- 03 сентября 2020, 15:05

- |

Эх, пролетело лето. А с ним закончился очередной месяц — август. Продолжаю публиковать ежемесячные отчеты по портфелю активов.

Напомню, что моя умеренная долгосрочная стратегия держится на следующих принципах:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций (не индексное инвестирование).

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

❌ Не спекулировать.

Что произошло за месяц:

✅ Продолжился мощный рост в акциях IT-сектора.

✅ Сплит акций Tesla и Apple сделали их доступными для новичков в инвестировании, из-за чего продолжилось ралли.

( Читать дальше )

2020.08 История одного Портфеля

- 01 сентября 2020, 12:38

- |

Хочу всех поздравить с окончанием лета/ прихода Дня Знания и поделиться своими результатами за прошедший месяц.

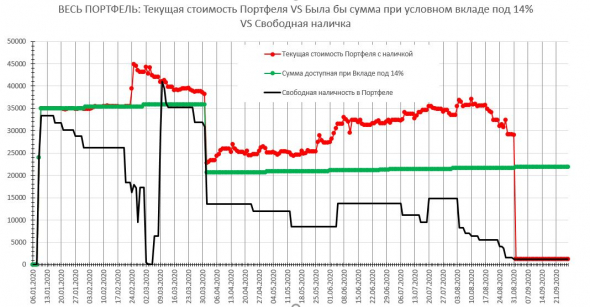

1) Если сказать коротко — результатами не доволен (мягко говоря))). Откатился до уровня начала лета. Просадка по Портфелю Большая (мягко говоря… правила форума не позволяют описать реальную картину случившейся просадки))). В общем смотрите сами:

2) Содержание Портфеля на конец месяца получилось следующее:

( Читать дальше )

“Русская аквакультура” отчиталась за первое полугодие по МСФО

- 31 августа 2020, 15:20

- |

“Русская аквакультура” отчиталась за первое полугодие по МСФО. Компания является лидером в производстве атлантического лосося и форели в России. Основные направления у компании – выращивание атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области и товарное выращивание форели в озерах Республики Карелия.

Выручка компании по сравнению с первым полугодием 2019 года увеличилась на 8,2%, до 5,2 млрд. рублей. Основной прирост выручки принесли продажи форели +69% (с 1,2 до 2,1 млрд), а вот выручка от продажи лосося сократилась на 13% (с 3,5 до 3,1 млрд)

Валовая прибыль до переоценки биологических активов осталась примерно на уровне прошлого года, а вот валовая прибыль после переоценки сократилась на 95% до 74 млн., по сравнению с 1,5 млрд. годом ранее. Однако, такое значительное сокращение вызвано необходимостью отражать изменения балансовой стоимости биологических активов в отчете о прибылях и убытках, поэтому данная статья является бумажной. Подтверждение этому мы можем видеть в отчете о движении денежных средств, где убыток от переоценки биологических активов записывается уже как поступление денежных средств. Поэтому прибыль от операционной деятельности по отчету о ДДС осталась примерно на уровне прошлого года и составила 2,2 млрд. рублей.

( Читать дальше )

Горячий август 2020 для акций Московской биржи: ч. 6

- 25 августа 2020, 12:38

- |

#MOEX #MосковскаяБиржа

Предыдущая часть https://smart-lab.ru/blog/641378.php

Событие number 6.

Московская биржа подвела итоги первого дня торгов иностранными акциямиПо итогам первого дня торгов иностранными акциями на Московской бирже было заключено свыше 7,5 тысячи сделок. Совокупный объем торгов иностранными бумагами по итогам дневной и вечерней торговых сессий составил 410 млн рублей. Средний размер сделки равен 54,2 тыс. рублей.

В пятерку лидеров по объему клиентских операций в первый день торгов вошли: Сбербанк, Ренессанс Брокер, ИК ВЕЛЕС Капитал, УНИВЕР Капитал, Ай Ти Инвест. Самая крупная сделка (объемом 1,27 млн рублей) была заключена с акциями компании AMD. Самой торгуемой бумагой 24 августа стала акция Intel. Наибольший объем торгов был зафиксирован в акциях Intel, Boeing, NVIDIA, Microsoft, AT&T Inc.

Торги иностранными акциями Московская биржа запустила 24 августа, на первом этапе листинг прошли 20 бумаг компаний, входящих в индекс S&P 500. Сейчас инвесторам в ходе торгов на дневной и вечерней сессиях доступны операции с 19 бумагами, а с 7 сентября начнутся торги акциями Apple. Более поздняя дата начала торгов бумагой связана с дроблением акций компании.

( Читать дальше )

Финансово-аналитический отчет стал еще нагляднее и информативнее

- 14 августа 2020, 18:42

- |

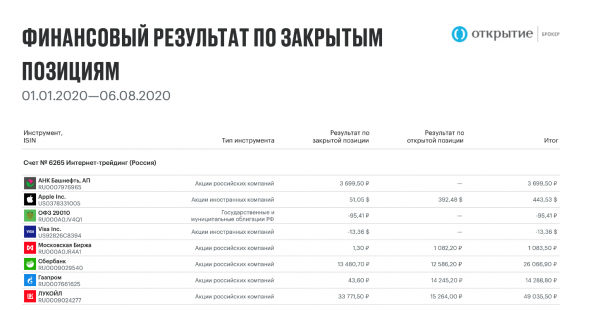

Постоянное улучшение – именно такой подход мы используем при работе над финансово-аналитическим отчетом. Ключевое изменение в новой версии – возможность посмотреть результат закрытых сделок за выбранный период.

Все сделки разбиты по счетам – теперь в отчете учитываются как позиции, открытые в выбранном периоде, так и сделки, перешедшие из предыдущих периодов. При этом для удобства дивиденды и купоны в финрезе не учитываются – они размещены в отдельной таблице. Если вы закрыли позицию по одному инструменту, а потом вновь открыли новую, то увидите текущий результат по этой сделке на момент составления отчета.

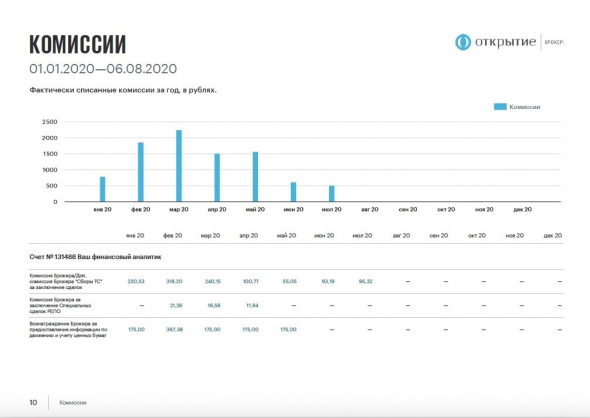

Комиссии – неизбежные издержки торговли на бирже и важные показатели любого отчета – теперь тоже удобно разбиты по месяцам и по различным параметрам. Это однозначно поможет вам эффективно контролировать торговлю на финансовых рынках и закрывать неудачные сделки.

Мы продолжим улучшать наполнение финансово-аналитического отчета и предоставлять самые полезные и удобные метрики по счету. Обо всех изменениях мы обязательно вам сообщим – следите за обновлениями!

INTEL

- 14 августа 2020, 15:56

- |

Intel

американская корпорация, производитель микропроцессоров оборудования для персональных компьютеров, компьютерных систем и средств связи.

Показатели

P/E- 8.87х отрасль-38,35x

P/S-2,6x отрасль-4,4x

P/B-2,5x отрасль-4,05x

Операционная маржа-32,9% отрасль-21,73%x

Доход на акцию-18,15 отрасль-12,3

Балансовая стоимость на акцию- 19,28

Компания стабильно платит дивиденды последние 20 лет в среднем каждые три года повышая их.

У компании хорошие показатели мультипликаторов по сравнению с отраслью.

Из рисков можно отметить высокий уровень долга, отношение долга к собственному капиталу INTC увеличилось с 23,3% до 46,1% за последние 5 лет.

Высокий уровень конкурентности, тот же AMD не отступает и пытается превзойти, а где-то уже превзошел INTEL.

Также что бросается в глаза это зарплата и бонусы ген. Директора, в общем он заработал за 2019 год 66.94 млн долларов хотя в прошлом году его доход составил 16.70 млн долларов за 2018 год. Сомневаюсь, что за этот год он принес такую пользу компании что бы получать такой доход, с тем учетом что чистая прибыль за 2018 и 2019 год практически не изменилась даже чуть снизилась, я считаю это не логично и не рациональной тратой денег, причем это не только у него так, а у 90% вышестоящего руководства доходы увеличились в геометрической прогрессии. В компаниях аналогичного размера средний доход ген. Директоров 11.31 млн долларов в год.

( Читать дальше )

Есть 100% за год в портфеле акций США! Состав портфеля и моя стратегия

- 11 августа 2020, 10:01

- |

Ребята, тут такое дело. Мой публичный портфель на американские акции сделал 100% год к году. Пруфы прилагаю.

Проверить результат и посмотреть состав портфеля можно в сервисе Пульс брокера Тинькофф Инвестиции, где я веду портфель:

✅ В мобильном приложении. Ник — Investor_Sergei.

✅ Ссылка на веб-версию. Она урезана по сравнению с приложением.

Основные моменты:

- Это результат не всех моих активов, а только портфеля на американские акции, которые поддается проверке, потому что публичный.

- По всему спектру активов (включая высоконадежные, но низкодоходные) доходность около 33% за год. Я регулярно делаю в этом канале отчеты. Вот последний.

- Без учета дивидендов. Но на американском рынке они такие низкие, что существенно не влияют на доходность.

Моя стратегия держится на следующих принципах:

( Читать дальше )

Отчет июнь-июль

- 09 августа 2020, 21:21

- |

Отчет июнь — июль

Личные финансы.

После опережающих пополнений, и желании все оставить до осени ситуация немного поменялась, и я сделал 2 пополнения по 25 тр на ИИС. Тем самым почти полностью выполнил план пополнений на ИИС осталось внести символические 3 тр.

Пенсионный все пополнения по плану.

Все счета снова выросли, ИИС прибавил больше 20% (с -3% в апреле). Теперь думаю пополнять преимущественно «Основной». По-прежнему рассматриваю уменьшение доли МТС и ТГК1 в портфеле. МТС не планирую долго держать, а ТГК1 мне кажется в портфеле лишней. Возможно, с помощью продаж возьму облигации. Или попробую опционы в качестве страховки, но это не точно.

На мой дилетантский взгляд все двигается к сильной волатильности рынка, может штормить до нового года достаточно сильно, поэтому я плотно задумываюсь о страховочных элементах. 100% в акциях мне не комфортно…

Увидим, как оно будет.

ОТЧЕТ июнь-июль 2020 ИИС

( Читать дальше )

Отчет по портфелю за июль 2020: рекордный месяц за год по результатам

- 02 августа 2020, 12:05

- |

Продолжаю публиковать ежемесячные отчеты по портфелю активов.

Напомню, что моя умеренная долгосрочная стратегия держится на следующих принципах:

- Диверсификации активов.

- Периодическая ребалансировка.

- Активный выбор акций (не индексное инвестирование).

- Минимум спекулятивных сделок.

- Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля:

- Акции фондового рынка США.

- Акции фондового рынка России.

- Депозиты в долларах США.

- Депозиты в евро.

- Депозиты в рублях.

- Облигации.

- Золото.

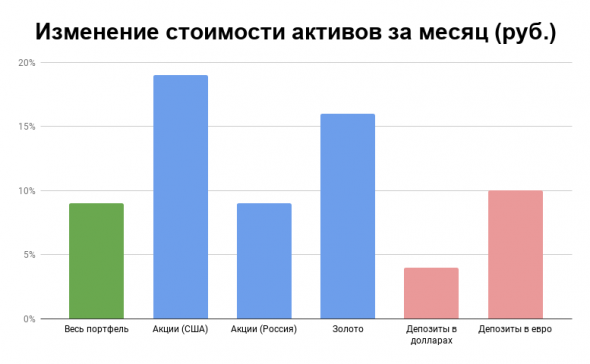

За месяц активы выросли на 9,5%

В июле портфели акций как на российском, так и на американском рынке снова показали отличный рост.

- Портфель акций США в пересчете на рубли вырос на 19%.

- Портфель российских акций вырос почти на 9%.

- Цена золота почти выросла на 16%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал