паника

Обвалы здорового человека - 2 или хочу продать робота!

- 21 июля 2021, 14:23

- |

Эх, ребята, давно на биржах не было обвалов больше, чем на пару процентов. Вот и я загрустил — развлекают только посты Тимофея… и то чаще те, где он пишет про покупку контрольного пакета акций Детского мира на свои пенсионные накопления. Но мне пока такую покупку одному не осилить… да и что говорить — очередной депозит слит, а продажи роботов денег совсем не приносят. Видимо давно не давал рекламы. Вот — даю!

А Вы знаете как ведут себя мои роботы в сложившейся на рынке ситуации? 50% из них зашли в шорт, 50% держат лонги, т.е. 100% моих роботов стоят в нужную сторону. Но не в этом суть! А суть в том, что они у меня самые лучшие, но их пока никто не берет. Они заработали у меня за последние 20 лет сотни миллионов на росте, сотни миллионов на падении… я их тестировал на истории! Думаете они не смогут заработать столько в реале? (правильно думаете! не смогут! щас найду каких-нибудь лошпенов и впарю им пару десятков роботов на пару миллионов… только об этом никому ни слова!)

( Читать дальше )

- комментировать

- Комментарии ( 9 )

«Покупай, когда на улицах течет кровь, даже если она твоя»

- 20 июля 2021, 09:45

- |

Эту фразу из 18-го века приписывают Барону Ротшильду. Далее она встречается чуть ли не в каждой статье аналитиков c Wall Street во время кризисов. Однако, точно сказать кровь ли это можно только по прошествию времени.

К чему это я? К тому, что каждое падение рынка на 2-3% выкупить невозможно. И кидаться распаковывать кубышку совершенно не нужно.

А что нужно? Успокоиться, закрыть терминалы, либо приложения на телефоне. Запастись терпением, поправить целевые уровни, читать только взвешенную аналитику. Полностью отписаться от «паникеров» и «ракетчиков». Ждать от рынка подходящих сигналов.

Несмотря на ускорение падения многие мои целевые уровни устояли, а значит остается только ждать. Но как видите направление движения отдельных компаний проходит исключительно в рамках моих ожиданий.

О целевых уровнях подробнее у меня в Telegram

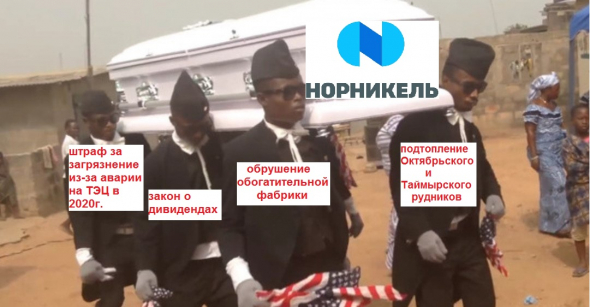

Акции Норильского никеля падают 3 дня подряд

- 25 февраля 2021, 17:25

- |

Маленький мальчик Норникель сидел у тёплой батареи и шмыгал носом. Веснушчатая весна, неспешно выгоняющая зиму с пьедестала, не мешала свинцовым неприятностям отвешивать пендали сорванцу. Может бы даже чем-то и помогала.

Норильский никель продолжает падать 3 торговый день подряд, находясь, будто бы, в зыбучих песках, выстроив вот такую последовательность:

( Читать дальше )

Что я делал на дне рынка в марте 2020?

- 23 ноября 2020, 19:01

- |

Вот скрин сделок:

Купил Русал, Лукойл и Распадскую. Цена покупки в предпоследнем столбце. В последнем показана доля покупки от всего портфеля. Так же заскринил предыдущую сделку (была в ноябре 2019) и последующую после коронокризисного дна (в августе 2020) чтобы было понятно что я редко выхожу на рынок.

Но делает ли меня то что я покупал около дна лучшим инвестором чем Тимофей? Однозначно нет! Только долгосрочный проверяемый трек-рекорд показывает кто лучше. Все остальное словесные спекуляции.

Всем удачи в следующем кризисе.

PS: ну и для разумных действий при следующем дне рекомендую свой старый пост — "Действия при панике на рынке".

Как отчаяние выглядит на графике и как на этом заработать

- 10 ноября 2020, 21:28

- |

Я подобрал три очень выразительных примера, когда технически видны панические продажи. Хотя я не сторонник работы только по графику, я не умаляю необходимости его использования в работе на финансовых рынках.

Что видно на этих примерах. Мы видим даун тренд на фоне, как правило, перерыв в торговле (овернайт либо овервикенд), и затем панические продажи. Видно, что в моменты формирования дна на рынке почти нет покупателей, и картинка выглядит апокалиптично. Но это же и означает, что продают уже самые «стойкие» и дальше продавать уже не кому, и как следствие, рынок начинает разворачиваться.

Какое подтверждение есть этому паттерну, кроме самой модели? Вам самим должно быть страшно. На рынке должны быть максимально панические настроения. Признаюсь, в сами моменты этих примеров я и сам скептически смотрел на рынок, но уже на следующий день или под закрытие, когда паттерн принимает окончательную форму и мы видим первые признаки движения вверх, я менял мнение и занимал позиции.

( Читать дальше )

Дивиденды VS гонок! Полное разочарование и причина многодневного обвала котировок...

- 12 октября 2020, 12:15

- |

Обменяли на участие в гонках! Как было известно, терпеливые миноритарные акционеры Банка Кузнецкий [MCX:#KUZB] рассчитывали на выплату банком дивидендов в октябре 2020, о чем было прежде заявлено в рекомендации Совета Директоров.

Обвал акций банка начался несколько дней назад на сообщении, что собрание акционеров не приняло решение выплачивать дивиденды.

При этом буквально пару дней назад стало известно, что Кузнецкий выступил бренд-партнером пилота Российской Серии Кольцевых Гонок, проходящей в Грозном. Нескромно, пилот-участник РСКГ — руководитель и главный акционер банка Кузнецкий — Дралин Михаил Александрович.

Многим очевидно, что это партнерство было запланировано заранее и, что гонки — это всегда дорого. Вместо выплаты отложенных дивидендов акционерам, а деньги у банка были до гонок, было принято другое решение.

В следующем отчете станет известно, сколько «стоило» партнерство в гонках, а пока котировки катятся ниже и ниже. Даже крепкие акционеры покидают бумагу… Стоимость достигла значений в 0,0135₽, что почти -10,5% с момента известия о решении по дивидендам

Обвал котировок Polymetal продолжается... История "Золотого Медведя".

- 21 сентября 2020, 11:04

- |

Ажиотаж вокруг падения котировок акций компании Polymetal продолжается...

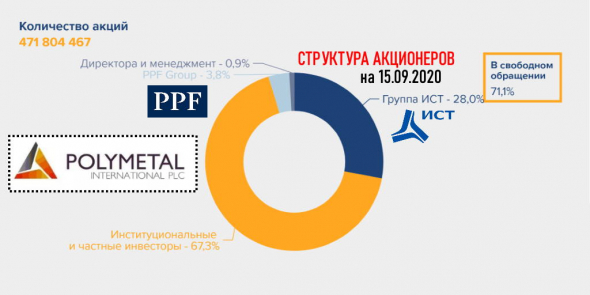

Структура акционеров компании Polymetal [MCX:POLY] на 15.09.2020 соответствовала 4 категориям (по данным самой Polymetal):

- Группа ИСТ основателя Александра Несиса — 28%;

- PPF Group — международная инвестиционно-финансовая группа финансиста Петра Келлнера — 3,8%;

- Менеджмент Polymetal 0,9% (недавно чуть ↓, т.к Максим Назимок продал долю);

- Институциональные и частные инвесторы — 67,3% (как помните ранее ФК Открытие продала свой пакет).

Интересно заметить, что в прессе идет путаница, какому именно юр. лицу именно принадлежала доля проданных акций Polymetal: либо российской «Группе ИСТ», либо выделенному из «Группы ИСТ» ещё в 2013 кипрскому холдингу ICT Holding Ltd.

И там, и там Александр Несис является влиятельной персоной. Стоит заметить, он же основал и Polymetal в далеком 1998 (в данный момент его мл.брат Виталий Несис является ген. директором и членом Совета Директоров Polymetal).

( Читать дальше )

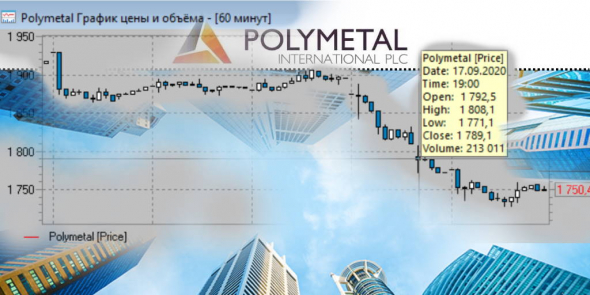

Минус 8%.Такое снижение котировок золотодобытчика Polymetal видят инвесторы

- 20 сентября 2020, 05:12

- |

Что это было? Обрушение котировок акций мирового золото- и серебродобытчика #Полиметалл [MCX:#POLY] на -8% 17.09.2020 действительно заставили понервничать инвесторов.

Фото взято с Твиттера

Максим Назимок, заместитель генерального директора по финансам Polymetal принял решение продать свою небольшую долю акций по рынку 17.09.2020 на Лондонской Бирже LSE. В 7:00 по Лондонскому времени 17го данная информация уже была распространена Регуляторной Службой Новостей (RNS) LSE.

В тот же день распространились слухи в английской прессе будто бы топ-менеджмент компании распродаёт акции и, возможно, на эмоциях побудила некоторых инвесторов сократить свои доли акций в компании.

ЗОЛОТАЯ лихорадка - шанс или ловушка?

- 10 августа 2020, 12:53

- |

Смотрю на график золота и его мощнейший рост и начинаю тихо завидывать. Цена на золото уже почти $2100! А при взгляде на цену золотодобытчиков, таких как Полюс Золото вообще голова кружится. А тихушник Селигдар? Вырос с 9,5 руб до 53 руб менее чем за год! Рост в 6 раз — вот она, наша TESLA! Кто же знал летом 2019 года, что нужно инвестировать в наших чумазых золотодобытчиков? Где же я был тогда? А был я, дорогие читатели, как раз глубоко в Селигдаре. Это была моя единственная позиция на ВСЮ сумму счета с февраля 2020, и проехался я на этом чудном подъеме с доходностью под 80%.

Но в сторону понты, давайте лучше о том, ЧТО позволило мне тогда быть настолько уверенным, чтобы вложиться на весь счет, а теперь подсказывает мне, что финал золотой лихорадки уже близок, хотя по пути нас, вероятно, ждут новые максимумы и еще много интересного. А в конце поста будут несколько советов, как ЕЩЕ МОЖНО заработать на этом ралли и какие неочевидные акции еще можно купить с прицелом на 200-500% роста.

( Читать дальше )

Ситуация с долларом выходит из-под контроля?

- 05 августа 2020, 17:02

- |

Безумие на финансовых рынках продолжается. И я даже не о продолжающемся росте американского индекса S&P500, напоминающем пир во время чумы (COVID-19). Этим уже никого не удивить, я прекрасно помню, как некоторые инвесторы шортили американский рынок от 2000 и выше в 2016 (и что с ними потом стало):

(Короткие позиции по американскому фондовому рынку в 2016 году довели до разорения многих трейдеров.)

Речь о другом. S&P500 растет на 0,5%, но золото прибавляет более 1%, индекс доллара падает на 0,6%. То что происходит с золотом в последний месяц просто шокирует!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал