плечо

Переменное плечо в трендовой системе

- 05 декабря 2020, 11:28

- |

Многие системы работают с переменным плечом. Для смены плеча нужны выверенные основания.

Какие события могут служить основанием для увеличения или сокращения плеча при трендовой торговле?

Попробуем раскидать.

Для сокращения:

1. Получение прибыли (по мере достижения целей уже нет необходимости сильно рисковать).

2. «Несъедобная» волатильность (на ней увеличения плеча приводит к росту убытков, а не к росту прибыли).

Для увеличения:

1. Отсутствие прибыли (то есть рискуем пока только собственным капиталом).

2. «Съедобная» волатильность (на ней есть прямо пропорциональная зависимость между размером плеча и прибылью).

Какие ещё могут быть основания?

- комментировать

- Комментарии ( 3 )

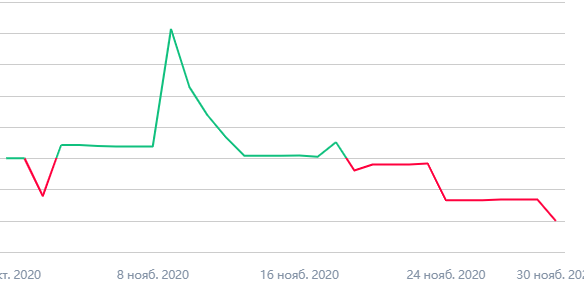

Мои итоги 2020-11: -11%

- 03 декабря 2020, 04:27

- |

Но опыт получил полезный. Внёс коррективы. Плечо подрезал.

Чем хорошо только от покупки опционов? В явном виде в любой момент с некоторой погрешностью

легко оценить текущее плечо и увеличить/уменьшить его — это раз. Два — легко ложиться спать, перенося позицию через ночь.

Интересный эффект. Раньше, например, перенося 40 контрактов лонга РИ через ночь, спалось неспокойно.

А в таком режиме, даже при лонге в 300 колов РИ спится легко.

Но результат вышел неудачный в этом месяце у меня.

Доделал бэктест, который показал, что не всё так радужно в переносе линейной торговли в купленные опционы.

На декабрь чуть подкорректировал.

Пока идея суперплеча отменяется.

Невыгодно биткоином торговать?

- 26 ноября 2020, 20:45

- |

Мдаа, невыгодно так-то биткоином торговать. Чтобы сделать солидную прибыль, нужно, чтобы он солидно упал или вырос, так как плечо мелкое. А вот то ли дело золото — достаточно умеренно сильных движений, чтобы солидную прибыль взять На золото плечо 1:500 дают, а на биток 1:1 на альпари. но есть, я знаю, биржи, где 1:100 плечо дают на биток — вот там то круто небось.

Открыл я демо ECN-счёт на альпари, чтобы потренироваться нефтью и биткоином торговать. Зашёл в шорт биткоина, заценил какие там условия, подсчитывал маржу и понял, что плечо там дают всего 1:1, то есть маржа 50% требуется. То есть со 100000р можно открыться только 0,10 лотом — это десятая доля биткоина. Таким образом, если бы я зашортил по 19000 и откупил по 17000(10% падения), то заработал бы всего 15000р. В то время как на падении золота с 1870 до 1800( на 3,7%) и умеренным риском(лот 0,27), я бы заработал 140000р. Таким образом, выгодней торговать золото — на него плечо даётся 1:500. Буду только выкладывать скриншоты сделок с биткоином, чтобы разнообразить блог.

Плечо vs Репо с ЦК или SWAP

- 26 октября 2020, 16:38

- |

Я не фанат торговли с плечом. В то же время плечо – это прекрасная возможность усилить эффект. Поэтому, на мой взгляд, работать с плечом или без – это такой очень личный выбор каждого.

Много лет я работала в брокере только с клиентами-юридическими лицами, и не задумывалась о нюансах, связанных с физическими лицами. Например, клиент-импортер покупает валюту, фиксирует курс при помощи свопа. По сути, его плечо 1:10 в такой сделке. Или предприятия со свободной рублевой ликвидностью размещают ее через своп или репо на Московской бирже. Все те же инструменты (своп и репо) доступны и физическим лицам.

Позицию на покупку валюты (возьмем пример EUR) можно открыть с плечом 1:10, при этом стоимость кредитования (на 26.10.2020) составляет ок 4% годовых (это ставка своп EUR_TODTOM – можно проверить на сайте мосбиржи и НКЦ), комиссии утяжелят сделку примерно на 1,3 п.п., то есть общая стоимость около 5,3% годовых. На менее ликвидных валютах цена будет выше, а плечо ниже.

Так же работает репо для акций. Например, акции Газпрома сегодня репуются по 4,5% годовых. Плечо в стандартных условиях на них будет 1:2или3, для клиентов с повышенным риском выше – ок 1:6. Если позиция на продажу, то клиент получается обратной стороной сделки репо и уже зарабатывает этот процент, за вычетом комиссий. Кстати, так же сработает и со свопами на валюте (кто продает валюту, шортит, зарабатывает процент).

Коллеги, вы работаете с плечом или без? Что думаете про использование свопов или репо вместо кредитного плеча?

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Про рынок нефти

- 27 августа 2020, 15:05

- |

Ключевым риском для рынка нефти на текущий момент является вероятность более медленного, чем ожидается, восстановление спроса на нефть. Актуальные прогнозы не предполагают возобновления существенных ограничений из-за второй волны коронавируса.

Значительное замедление роста добычи наблюдалось в июле. Потребление во многих регионах мира оставалось слабым, в частности, просел спрос в Индии — третьем по величине импортере мира.

Но есть и другие угрозы, которые нависают над рынком нефти и могут привести к снижению цен. Геополитический сдвиг может произойти в начале следующего года, если в США кандидат от демократической партии Джо Байден победит на президентских выборах в ноябре. Новая администрация Белого дома может склониться в сторону пересмотра условий ядерной сделки с Ираном и ослабить санкции против экспорта нефти из Исламской республики. Иранская нефть, беспрепятственно поступающая на внешние рынки, может превратиться из бычьего в медвежий драйвер для цен на нефть.

Мировые цены на нефть

- 26 августа 2020, 15:23

- |

По состоянию на 20.24 мск цена ноябрьских фьючерсов на североморскую нефтяную смесь марки Brent подскакивала на 1,56%, до 46,35 доллара за баррель, октябрьских фьючерсов на WTI — на 1,78%, до 43,38 доллара за баррель. Октябрьские фьючерсы на Brent в то же время прибавляли 1,75%, достигая 45,92 доллара за баррель. Днем нефть дорожала на доли процента.

Внимание рынков сосредоточено вокруг новостей об ураганах «Марко» и «Лаура», приведших к ограничению добычи нефти американскими компаниями в Мексиканском заливе. По последним данным Бюро по безопасности и экологическому контролю США (BSEE), эта добыча остановлена на 82,4%.

«В целом ураганы могут ограничить поставки на этой неделе», — цитирует агентство Рейтер мнение главы отдела нефтяных рынков Rystad Energy Бьёрнара Тунхаугена (Bjonar Tonhaugen).

( Читать дальше )

ИНВЕСТИДЕЯ ДНЯ

- 24 августа 2020, 15:58

- |

Инвестидея дня! 💼

Акции AstraZeneca (#AZN.US) – Покупка!

Британско-шведский фармацевтический холдинг, который занимается исследованиями и производством лекарственных препаратов. Основное направление деятельности AstraZeneca — лекарства от онкологии и средства против внутренних заболеваний. ⚠️Компания также занимается разработкой вакцины от COVID-19.

Значительное влияние на цену акций компании оказывают новости о ходе разработки вакцины против COVID-19. AstraZeneca работает над препаратом в сотрудничестве с Оксфордским университетом. Эта вакцина считается одной из наиболее перспективных и на данный момент проходит третий этап клинических испытаний.

AstraZeneca уже заключила ряд договоров на поставку своей вакцины. В числе стран: США, Великобритания, ряд стран континентальной Европы, Индия, Бразилия, Аргентина и Мексика. Общий объем — более 1,1 млрд доз, при средней цене за дозу около $4. К данному списку могут присоединиться и другие страны. Реализация заключенных контрактов может увеличить годовую выручку компании более чем на 18%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал