прибыль

Итоги торговой недели. Моя гордость.

- 13 мая 2017, 11:18

- |

Итоги недели с 8 по 12 мая 2017 года.

XAUUSD 5 мая была открыта сделка на продажу, закрыла по индикатору вручную на этой неделе 11 мая. Прогноз был от 2 мая. В понедельник выйдет мой обзор по золоту (=48п.) В итоге за месяц, я взяла всё движение вниз по золоту .

GPBEUR взята дневная свеча от 12 мая (85п.) , закрыла вручную по индикатору.

NZDAUD сделка открыта 4 мая, закрыта вручную, по уровню 10 мая. Взято больше половины восходящего движения (=98п.)

AUDCAD взято недельное движение вниз по дневке (=57п.),закрыто по цели 8 мая , ордер от 4 мая, прогноз от 4 мая — отбой от уровня. Второй ордер от 8 мая закрыт 11 мая вручную

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

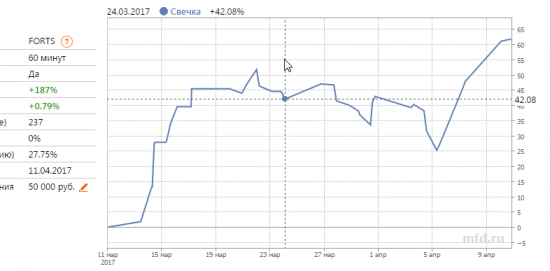

Сделал +200% за год и 2 месяца. Теперь хочу изменить ТС - есть вопрос!!!

- 19 апреля 2017, 20:44

- |

В феврале прошлого года я сделал очередной экспериментальный счет и закинул на него 390 долл. На сей момент эквити 1180 долл и баланс 1372 долл.

Принципом эксперимента было — никогда не ставить стопы, никогда не принимать убыток.

При этом торговать спокойно, без нервов и риска, заходя в терминал когда есть время и настроение.

Естественно, я зачастую локировал позиции, когда видел, что ошибся или доливал позы в нужную сторону, не закрывая локи.

И, естественно, я диверсифицировал финансовые инструменты.

При этом я нарушал многие прописные правила трейдинга:

— не вставай против тренда

— не усредняйся

— всегда ставь стопы

— не торгуй на новостях

— дай прибыли течь (самое гадкое правило)

— … продолжите сами

Основным правилом было — никого не слушать, не обращать внимания на новости и работать тупо по рисункам моделера (которые я регулярно публиковал вместе с отображением моих открытых и закрытых позиций).

( Читать дальше )

Фиксация РТС и Си

- 11 апреля 2017, 11:00

- |

Сейчас все зафиксировал с хорошим плюсом.

Sber-блог. Почти шахматы - томагавки начинают и выигрывают

- 08 апреля 2017, 17:42

- |

( Читать дальше )

Sber-блог. Вдоль по наклонной с подскоками. И если мы упадем.

- 03 апреля 2017, 13:15

- |

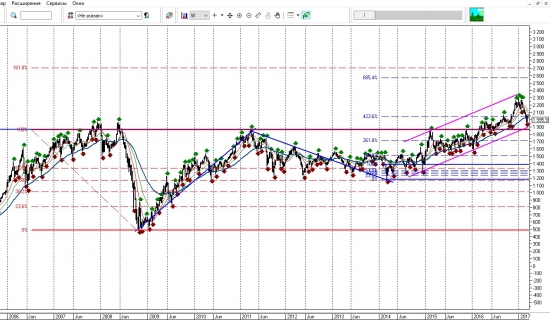

По сравнению с прошлым выпуском блога от 01 марта моя техническая картина и методы работы не поменялись ни на сколько. Есть нижняя граница расходящегося канала, идущая от начала года, и прорисованные строго параллельно ей уровни выше. Сбербанк движется точно ровно по уровням. До того точно, что в связи со страшной загрузкой в основном бизнесе, на рынок не удается выделять прежнего объема времени, и поэтому работа свелась к выставлению лимитных заявок. Естественно, прежде чем, выставить заявку, нужно также посмотреть на достижение мин/макс D-тф. Пример, пятница — выставлена и сработала заявка на покупку 159,65 руб. (на уровень как достаточно сильный по падениям по моим расчетам должен был упасть Сбер в этом цикле снижения — см.мой график). Также пока не закрываю сделку (нет времени на расчет перезаходов), выставлен лосс на приемлимый уровень, пусть порастет пока. Также попала в яблочко лимитка на покупку Роснефти на 308,50 руб.

В прошлом же выпуске указаны мои точки снижения, если тучи омрачат небо нашего рынка. Первая 156 — точно отработала, от нее тоже были покупки. Две другие пока крепятся. Что может ухудшить погоду? Тучи в виде продажников так называемого кэрри-трейда закончились. Поэтому у меня два варианта — падёж заодно с американским рынком (хотя, это глупо, из цикла «назло бабушке уши отморожу») и более важное и страшное — действующий президент избираться на новый срок не будет (или будет, но с очень быстрым представлением выдающегося заменяющего лица). Последний вариант, на мой конспирологический взгляд, согласуется с какой-то имеющейся тишиной и отсутствием шагов взаимодействия со стороны западных политиков, они просто не знают, с кем будут иметь дело и будут ли его иметь. В этом случае мы будем иметь панику от потери «жизненных ориентиров» и иже с ними. С дальнейшим успокоением масс. Кстати, на эту тему буквально вчера попался прогноз профессора А.Зараева, где он предполагает в 18-м году завершение политической карьеры президента. Посмотрим, это только мои предположения, жизнь удивительна своей непредсказуемостью.

Кстати, еще одна мысль в рамках глобальных прогнозов. Для долгосрочников, мне кажется лучшей идеей по работе со Сбербанком на 17-й год были бы: шорт до 146 (155) (про коррекцию писалось в блоге в декабре) и далее лонг до 220 (228). Но долгосрок не про меня. Поэтому я работаю по своим наклонным уровням. Пока выходит.

Сбербанк. Хороший момент подумать о покупке.

- 01 апреля 2017, 23:28

- |

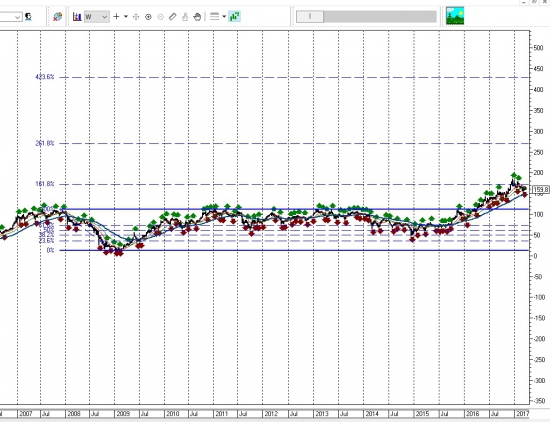

Хочу поделиться своими размышлениями о цене Сбербанка. На мой взгляд у него есть хороший потенциал роста.

В одном из блогов, к сожалению не помню кто автор, было написано, что самый нужный товар сейчас — это деньги. А больше всего с деньгами связаны именно банки, самым крупным из которых является Сбербанк. Почему бы не сделать инвестиции в него? Однако, на первый взгляд он сильно вырос и сейчас стоит дороговато, но так ли это на самом деле? Сразу скажу, я торгую в основном по ТА, но всегда стараюсь учесть фундаментальные факторы. Итак, сначала посмотрим на графики.

Недельный график сбербанка с уровнями Фибоначчи.

Недельный график ММВБ.

( Читать дальше )

Госкомпании могут выплатить 25% прибыли

- 23 марта 2017, 13:36

- |

Если в правительстве РФ рассчитали, что 50% прибыли компании могут распределить на дивиденды, а по факту «оказалось», что это не представляется возможным и они «не могут», то в правительстве и профильных министерствах должны полететь головки. Это будет адекватно выбранному экономическому курсу в рамках проведённых реформ. Если ответственные посты не умеют считать или организовывать работу счетоводов, то чем раньше посты поменяют своих сидельцев, тем шибче вырастет наша экономика.

Иначе головищи должны полететь в госкомпаниях, саботирующих государственную позицию и нужды. Это будет адекватно, достойно доверия, прочие пустые слова правительства РФ.

Это и будет называться «государством», «правительством», «управлением», «экономикой», «инвестиционным климатом», «рынком».

Простая задача, для 4 класса средней школы

- 14 марта 2017, 09:01

- |

(можно и аналитиков ИК на профпригодность проверить) :

Если стоимость ЧА на 1 акцию составляла 70к. и + еще 8,3к.

= получаем рост стоимости 1 акции до 78,3к.

Что имеем на ММВБ после получения данной прибыли?

стоили 26к. + 8,3к. = 17,8к. бьет баланс? ...

именно данное действие и произошло, после отчета РСБУ с Чистой прибылью 106 млрд.р.

какой двоешник накосячил?

Имели недооценку в 2 раза + получили прибыль 30% от цены = в итоге недооценка в 3 раза.

Бегло зададим вопрос учителям математики, профессорам, бухгалтерам РФ — это логично?

Может кто-то ожидает убытки в обозримом будущем? В планах их нет.

А прибыль она не уменьшает ЧА какой бы она не была — это прибыль и это +.

Что такое убыток? — это сокращение Чистых активов на 1 акцию.

Что такое прибыль? - увеличение ЧА на одну акцию.

Весь расклад как на ладони... Реальная стоимость показывает РОСТ...

Как дети малые… :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал