путы

Какие отчеты интересно за день,у продавцов опционов?

- 09 апреля 2018, 14:08

- |

- комментировать

- Комментарии ( 6 )

TSLA идет ко дну. Опционщикам приготовиться.

- 31 марта 2018, 15:02

- |

Но от факта ТЕНДЕНЦИИ к БАНКРОТСТВУ якобы через 3 месяца (а может и раньше), как опционщик… пройти мимо не имею права.

Жду хронику пикирующей ТЕСЛЫ...

* Далее немного копирайт:

* Далее немного копирайт: В чем Илону Маску точно не откажешь, так это в умении эффектно преподнести собственные достижения. «Илон Маск колонизирует Марс», «запускает в космос красный кабриолет», «раздает интернет из космоса», «создает межгалактическую медиаимперию», — так пишут мировые СМИ.

Формально все так, однако у менее доверчивых слушателей возникают вопросы. Например, рейтинговое агентство Moody's успехи Маска и его компании Tesla явно не убедили: 27 марта оно снизило кредитный рейтинг Tesla с «B2» до «B3», прогноз по рейтингу — «

( Читать дальше )

Зашортил сбер опционами, частью вышел в безубытке, потенциальная прибыль в моменте 150% за неделю

- 09 февраля 2018, 13:28

- |

В конце января на фоне всеобщих возгласов о том, что сбер упорно растет, решил его зашортить опционами на небольшую сумму в качестве эксперимента.

Когда цена была 26750, купил 5 мартовских путов на 25 страйке (получается за 7 страйков от текущей цены) со средней ценой покупки — 355 рублей (ГО под позицию примерно равно цене было). На следующее же утро цена фьючерса взлетела еще на 400 пунктов. Ну, думаю, и ладно, подождем. Работал бы со стопами, наверное, пришлось бы крыть позицию в убыток.

Цена поколбасилась недельку, когда весь рынок падал, сбер рос, но я ждал. Сегодня продал 2 опциона по 890 — безубыток (если комиссию не считать).

Если прямо сейчас продать по 890 остальные 3 штуки, то получится профит 890*5 = 4450. При вложении 1775.

Потенциально прибыль 150% чуть больше, чем за неделю. Но нас такие цифры не прельщают ) Ближайшая цель 24000. Выйду еще одним контрактом. А там посмотрим!

Join the dark side of the options. We have chocolate cookies. )

Шорты сбера

- 01 февраля 2018, 11:20

- |

Хочу всем выразить сочувствие. И понимание. И пожелание успехов в будущем. Мне тоже хочется зашортить.

Сам шортил его 10 лет назад по 30-40 рублей. Молодой был. Хотел поусредняться. К счастью депо было маленькое — быстро слил. Не смог усредниться. Ударил себя линейкой по руке пару раз — отбил палец шорта, ответственный за продажу растущего рынка. Плюс отжимался на пальце лонга растущего рынка. И польза здоровью. И счёт начал расти.

Не зря военные сборы прошли в юности. Если что-то не дошло, то ли полы моешь, либо полчаса на полосе препятствий. Лечит! И воздух свежий. Лишь бы не в ОЗК. И не строевая.

Шортите покупкой путов хоть что ли — сейчас ликвидность плюс минус неплохая. Можно медвежий спред. Ну хоть что ли вот так:

Убыток фиксирован.

Или покупайте волу. Если сбер упадёт — вола вырастет. Заработаете. На лонге хоть не сольёте.

А так — пусть растёт сколько хочет. На рынке сейчас куча возможностей для заработка, к чему его шортить?

ЗЫ: Про линейку — шутка

Среднесрочный шорт РТС.

- 08 ноября 2017, 17:55

- |

Мартовский пут на S&P500.

- 06 октября 2017, 12:47

- |

Опционы для защиты

- 03 августа 2017, 11:57

- |

Вопрос. Как защитить такую схему от наступления устойчивого снижения цены?

Покупка путов перед включением робота с расчетом отбить за день их тэтту, но можно потерять на их удешевлении в случае устойчивого роста.

Продажа колов, что немного, но не полностью, снизит просадку, но при росте заберет часть прибыли.

Покупка путов на последнем входе в лонг, доведя до стреддла с рассчетом выхода в плюс или в ноль, но теряя на тэтте.

Какой вариант может быть эффективней?

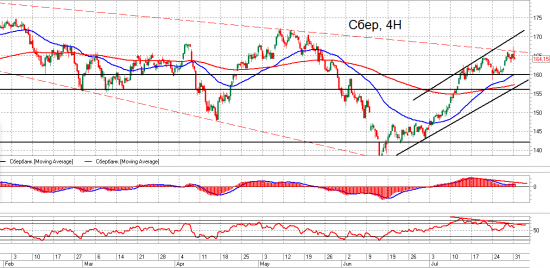

Сентябрьские путы по Сберу. Взгляд на рынок. Trade Market

- 31 июля 2017, 16:00

- |

Сбербанк продолжает свой сомнительного свойства рост, обновляя летние максимумы. Почему сомнительного? Потому что он сопровождается усилением дивергенций с осцилляторами и проходит в рамках расширяющегося канала с начала года.

Сейчас проходит консолидация у верхней границы этого канала, однако характер движения пока не внушает позитива. Таким образом, флагман российского рынка, который выглядит чуть лучше индекса ММВБ, в ближайшее время должен скорректировать свой месячный рост походом в район 156 и с перспективной провала на 150.

В этой истории смущает лишь её очевидность. Уж слишком много желающих зашортить Сбер. В связи с чем, с короткими позициями стоит быть аккуратнее, вполне вероятна ловушка со сбором стопов и т.п., в общем, всё как мы любим.

Так что я бы попробовал отыграть эту историю через опционы пут. Какая-то ликвидность есть на сентябрьских контрактах со страйком 16000, туда и можно запарковать немного денег.

( Читать дальше )

Леопольд выехал?!?

- 06 февраля 2017, 16:02

- |

Увидел вот эту картинку, и сразу вспомнил другую картинку...

В связи с чем вопрос: Леопольд уже в путы в пути??

( Читать дальше )

лотерея,дешевле спортлото, выигрыш учетверится

- 09 декабря 2016, 17:02

- |

Купил декабрьских путов РИ 100 000 по 50 рублей. Дешевле, чем билеты спортото.

Кстати, вы в курсе, что в спортлото на январские праздники разыгрывается 1 млрд.

Да, да, именно 1 миллиард рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал