SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

риск

Алготрейдинг: миф или реальность?

- 14 августа 2013, 02:36

- |

Всем доброго времени суток.

Не так давно я писал про алготрейдинг — почему я хочу попробовать себя в системной торговле. Еще раз поблагодарю всех — кто учавствовал в беседе и прокомментировал мои мысли на эту тему.

Так как я, торгую пока только на рынке Forex с помощью терминала МТ4, то и изучить проще всего было язык MQL. Посмотрев два-три обучающих видеоролика, написать свою первую МТС не составит труда.

Дело пошло! Как же это интересно и здорово, на первый взгляд, закодировать свою торговую идею и сразу же узнать результат ее торговли в прошлом периоде.

Результаты некоторых из-них:

( Читать дальше )

Не так давно я писал про алготрейдинг — почему я хочу попробовать себя в системной торговле. Еще раз поблагодарю всех — кто учавствовал в беседе и прокомментировал мои мысли на эту тему.

Так как я, торгую пока только на рынке Forex с помощью терминала МТ4, то и изучить проще всего было язык MQL. Посмотрев два-три обучающих видеоролика, написать свою первую МТС не составит труда.

Дело пошло! Как же это интересно и здорово, на первый взгляд, закодировать свою торговую идею и сразу же узнать результат ее торговли в прошлом периоде.

Результаты некоторых из-них:

( Читать дальше )

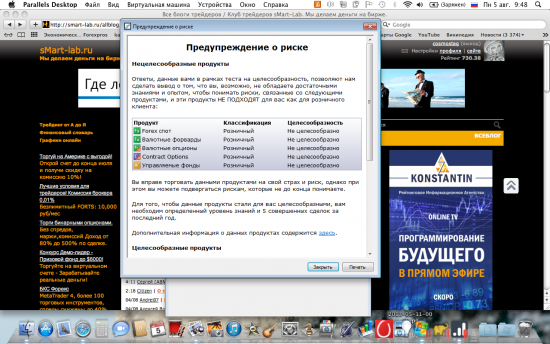

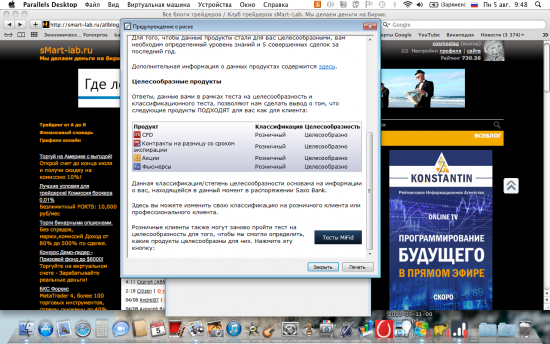

Предупреждение о риске

- 05 августа 2013, 10:34

- |

Ринувшимся, очертя голову, в казино (местами;)), под названием финансовый рынок, посвящается этот самоопросник.

Ответьте честно сами себе… и поверьте, ваши риски уменьшатся в разЫ:

( Читать дальше )

История: Переломный момент в развитии денег (страхование, страхование риска или фортификация)

- 23 июля 2013, 15:11

- |

Пусть традиционные инвесторы вроде Уоррена Баффета называют их финансовым эквивалентом оружия массового уничтожения, но в Чикаго уверены, что никогда прежде мировая экономическая система не была так надежно защищена от неожиданностей (а сам Баффет, кстати, деривативами совершенно не брезговал). Факт остается фактом: великая финансовая революция разделила мир на два лагеря — тех, кто хеджирует свои риски или по крайней мере может это сделать, и всех остальных.

Пропуском в клуб служат деньги.

Как правило, хедж-фонды хотят иметь дело с семизначными, в худшем случае шестизначными вложениями, просят 2% за управление вашими средствами сразу (гриффиновская «Цитадель» берет вчетверо больше) и 20% от прибыли, если таковая будет получена. Большинство крупных корпораций могут застраховаться от внезапных колебаний процентных ставок, обменных курсов и товарных цен. Раз уж на то пошло, могут они защититься и от грядущих ураганов и терактов — надо только купить катастрофные облигации и другие деривативы. Простые смертные не хеджируются, потому что у них нет денег, а если бы и были — не ясно, как это сделать. Нам остается лишь рассчитывать на страховые полисы, несовершенные и тоже дорогие, или уповать на социальное государство, которое спасет нас от всех бед.

( Читать дальше )

Главная задача трейдера спикуля !

- 20 июля 2013, 22:12

- |

Всем привет.

Вообщем задача обычного трейдера спикулянта, не имеющего за пазухой миллионных депозитов, всего лишь контролировать свои риски. И не гадать куда пойдет цена.

Я вот понял это недавно. Что от меня зависит только контроль потерь. Ни больше не меньше.

Я знаю свой свой допустимый убыток. А прибыль она либо есть, либо ее нет.

Главное — строить свою систему и отталкиваться не от того, сколько можно заработать, а от того сколько можно не потерять.

Всем спасибо.

Вообщем задача обычного трейдера спикулянта, не имеющего за пазухой миллионных депозитов, всего лишь контролировать свои риски. И не гадать куда пойдет цена.

Я вот понял это недавно. Что от меня зависит только контроль потерь. Ни больше не меньше.

Я знаю свой свой допустимый убыток. А прибыль она либо есть, либо ее нет.

Главное — строить свою систему и отталкиваться не от того, сколько можно заработать, а от того сколько можно не потерять.

Всем спасибо.

Всё Капец, Доигрался хрен на скрипке......

- 17 июля 2013, 20:03

- |

Кэш кончился, усреднять уже нечем.

Последнее по 138500 добавил.

Убыток мама не горюй.....,

Какой же я осёл и остолоп.

Слил за 4 дня прибыль с начала года.

Все заявки сняты, терминал выключил.

Завтра если пойдут выше к 140 брокер потихоньку

будет резать контракты для обеспечения г.о.

Буду наблюдать за ценой по графикам в интернете,

в Квик смотреть на маржу уже нет сил...,

Вот они сопли, слёзы, слюни...., значит разворот где то

рядом. Один неверный шаг и маленький лосёнок вырос

до здорового Лосяры.., убить и зарубить которого

уже не смогу....., что бы не говорили и не советовали..

Сегодня смотрел на прогу Риск менеджер...,

www.rbkm.ru/magazin-robotov/risk-menedgment/risk-menedzher/

цена по сравнению с убытком смешная....,

не вижу дальнейшей торговли в будущем без такой примочки.

Это единственный путь, по крайней мере для меня...,

( Читать дальше )

Последнее по 138500 добавил.

Убыток мама не горюй.....,

Какой же я осёл и остолоп.

Слил за 4 дня прибыль с начала года.

Все заявки сняты, терминал выключил.

Завтра если пойдут выше к 140 брокер потихоньку

будет резать контракты для обеспечения г.о.

Буду наблюдать за ценой по графикам в интернете,

в Квик смотреть на маржу уже нет сил...,

Вот они сопли, слёзы, слюни...., значит разворот где то

рядом. Один неверный шаг и маленький лосёнок вырос

до здорового Лосяры.., убить и зарубить которого

уже не смогу....., что бы не говорили и не советовали..

Сегодня смотрел на прогу Риск менеджер...,

www.rbkm.ru/magazin-robotov/risk-menedgment/risk-menedzher/

цена по сравнению с убытком смешная....,

не вижу дальнейшей торговли в будущем без такой примочки.

Это единственный путь, по крайней мере для меня...,

( Читать дальше )

TT завлекает от хорошей жизни ?! Каким боком выйдет Forex?

- 08 июля 2013, 21:35

- |

Несколько месяцев из компании TT мне названивают менеджеры разного уровня. Предлагают, естественно, одно, принести им свои деньги… рассказывают очень красивые истории, как много они зарабатывают для своих инвесторов, и как много зарабатывают те кто работает с ними в команде трейдеров. Ещё куча преимуществ и т.д. и т.п. В общем, хочешь сам учись, хочешь отдавай в управление… Однако из гарантий обещают только то, что готовы потерять не все мои деньги, а допустим только определённый процент. Т.е. допустим я ставлю планку на 50% когда будет -50% они мне позвонят и спросят заберу деньги или хочу… отыграться?.. ) С одной стороны их прекрасно можно понять, но можно ли им верить?.. Обещают заработать для меня за три месяца 30-90% при низком и среднем уровне риска… по-моему очень даже не плохо!.. но если с таким усердием они стараются привлечь хотябы 10.000$ выходит дела у них далеко не лучшим образом… или «копейка рубль бережёт»? Т.к. для меня 5000$ сейчас совсем не лишние… и я новичок в этой сфере, расскажите, пожалуйста, сильные мира сего, быть или не быть?..

10 000 опционов колл!

- 08 июля 2013, 17:28

- |

В стакане 140 июльского колла стоит лот 10 000 на продажу по 20… Есть смельчаки купить и рискнуть?

Формирование инвестпортфеля от дяди Миши - продолжение_0

- 25 июня 2013, 05:48

- |

Начало тут smart-lab.ru/blog/124954.php

// кстати спасибо всем там за ценные советы по выбору бумаг, но старые темы

тут быстро замыливаются(так уж устроен смартлаб), поэтому

я наверно буду делать некий сериал, периодичность обсуждается,

я думаю оптимальная периодичность между неделей и месяцем )

На самом как я писал ранее я его начал формировать 24.06.13 с горизонтом до НГ ралли либо до отсечки, в следующем(2014) мае/июне думаю будет разумно перезайти ибо чёткая календарная цикличность пока во всяком случае налицо )

хотя на самом у меня почти все позы трейлятся, и если будет задёрг и потом типа обвала,

я скорее всего выйду зафиксив некий профит и дальше буду улучшать среднюю...

Итак, что мы имеем пока:

1 — условно портфель до НГ/отсечки:

Тикер Уч. цена кол-во

GMKN 4491 283

CHMF 210.2 4561

SBERP 68.87 12905

SNGSP 19.593 35000

GAZP 107.68 4100

это примерно ~10% тек. ДЕПО

тут трейлинг тоже есть, но условно 1/3 позы и иногда меньше, а то до отсечки может и не дожить:

( Читать дальше )

// кстати спасибо всем там за ценные советы по выбору бумаг, но старые темы

тут быстро замыливаются(так уж устроен смартлаб), поэтому

я наверно буду делать некий сериал, периодичность обсуждается,

я думаю оптимальная периодичность между неделей и месяцем )

На самом как я писал ранее я его начал формировать 24.06.13 с горизонтом до НГ ралли либо до отсечки, в следующем(2014) мае/июне думаю будет разумно перезайти ибо чёткая календарная цикличность пока во всяком случае налицо )

хотя на самом у меня почти все позы трейлятся, и если будет задёрг и потом типа обвала,

я скорее всего выйду зафиксив некий профит и дальше буду улучшать среднюю...

Итак, что мы имеем пока:

1 — условно портфель до НГ/отсечки:

Тикер Уч. цена кол-во

GMKN 4491 283

CHMF 210.2 4561

SBERP 68.87 12905

SNGSP 19.593 35000

GAZP 107.68 4100

это примерно ~10% тек. ДЕПО

тут трейлинг тоже есть, но условно 1/3 позы и иногда меньше, а то до отсечки может и не дожить:

( Читать дальше )

Планирую потихоньку начать набирать долгосрочный портфель из наших акций, хочу посоветоваться.

- 15 июня 2013, 02:52

- |

Итак, хочу летом без спешки начать формировать долгосрочный портфель из нашего спота.

может щас и не самые сладкие уровни, но во второй глобалармо с походом к 500 по РТС пока не верю,

но если будем ниже, думаю без плечей и фанатизма не спеша можно усредняться...

Пока предварительно отобрал следующие бумаги, но думаю над коэффициентами участия в портфеле и

в ряде случаев какие бумаги(преф или обычка) включать в портфель.

Итак пока предварительный список:

GMKN(ГМК НорНикель а.о.) — бумажка очень неплохо ходит, т.ч. помимо в долгосрок(под обещание в будущем хороших дивов)

думаю 20% от депо

SBER — ну это наше всё, думаю тока на преф или обычке сделать упор ?

префы явно выгоднее в плане дивов...

думаю также 20% от депо

GAZP — тяжеловесного мастодонта укатали в пол(или почти в пол) — тем резче может быть отскок и потенциал движа...

ведь должно же быть когда-то снова 200 а может даже и 360 ?

думаю 10% от депо

SNGSP(Сургутнефтегаз а.п.) — на тек. момент почти облигация снеплохой доходн. и потенциоалом, но велик полит. риск (

на тек. уровнях думаю 5-10% от депо

( Читать дальше )

может щас и не самые сладкие уровни, но во второй глобалармо с походом к 500 по РТС пока не верю,

но если будем ниже, думаю без плечей и фанатизма не спеша можно усредняться...

Пока предварительно отобрал следующие бумаги, но думаю над коэффициентами участия в портфеле и

в ряде случаев какие бумаги(преф или обычка) включать в портфель.

Итак пока предварительный список:

GMKN(ГМК НорНикель а.о.) — бумажка очень неплохо ходит, т.ч. помимо в долгосрок(под обещание в будущем хороших дивов)

думаю 20% от депо

SBER — ну это наше всё, думаю тока на преф или обычке сделать упор ?

префы явно выгоднее в плане дивов...

думаю также 20% от депо

GAZP — тяжеловесного мастодонта укатали в пол(или почти в пол) — тем резче может быть отскок и потенциал движа...

ведь должно же быть когда-то снова 200 а может даже и 360 ?

думаю 10% от депо

SNGSP(Сургутнефтегаз а.п.) — на тек. момент почти облигация снеплохой доходн. и потенциоалом, но велик полит. риск (

на тек. уровнях думаю 5-10% от депо

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал