робот

Нефть. Опрос про 50,50 в новом...

- 29 августа 2017, 14:50

- |

Нефть. Опрос про 50,50 в новом...

Очень интересный момент сегодня-завтра по нефти Brent (новый контракт). А как Вы думаете?

P.S. Третий вопрос подразумевает:

Не знаю. Не сегодня и не завтра. У меня другая картинка, другие уровни, другое вИдение. Флет-пила. Другое. И тому подобное...

- комментировать

- ★1

- Комментарии ( 8 )

Торговая система своими руками. Часть 1. Введение. MVP.

- 29 августа 2017, 13:52

- |

Добрый день. В предыдущем посте я вкратце описал предпосылки и суть системы. Сегодня будет немного теории, я думал не вставлять эту часть, но описанные здесь термины будут использоваться в последующих статьях.

Даже такие проекты, как торговая система, требуют определённого подхода к структуре – проект разрастается со временем, хочется большего, и на это надо закладываться в самом начале. Даже, если система пишется под себя, не стоит уклоняться от более формального подхода. Это, как ставить кубик на кубик — хорошая расстановка даст более прочную башню. Такие проекты справляются с увеличением сложности, новые изменения усиливают проект, в конце концов, такие проекты, способны перерасти во что-то более сложное (типа фазового перехода). А проекты с непродуманной архитектурой наоборот – со временем вносить изменения становится мучительнее и дороже, возрастают затраты на обслуживание, новые изменения ослабляют проект и он не способен перерасти во что-то более сложное. Но, сами понимаете, не всё так просто. Выбирая, каким будет проект, мы, опираясь на опыт, всё равно, угадываем направления развития.

( Читать дальше )

Торгуем нефтью вместе с FullCup 29.08.2017

- 29 августа 2017, 09:52

- |

.

Число завершенных сделок за месяц: 62

Число завершенных сделок

в предыдущий торговый день : 4 сделки минус 64 шага...

только лонг: 2 сделки минус 55 шагов

только шорт: 2 сделки минус 9 шагов

Доходность на сделку строго по ТС (в шагах и без комиссий): +2

Доходность накопительная с 01.08.2017 (в шагах): +112

.

Предыдущий день торговли нефтью с FullCup

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

( Читать дальше )

Торгуем нефтью вместе с FullCup 28.08.2017

- 28 августа 2017, 10:12

- |

.

Число завершенных сделок за месяц: 58

Число завершенных сделок

в предыдущий торговый день : 3 сделки минус 70 шагов...

только лонг: 1 сделка минус 24 шага

только шорт: 2 сделки минус 46 шагов

Доходность на сделку строго по ТС (в шагах и без комиссий): +3

Доходность накопительная с 01.08.2017 (в шагах): +176

.

Предыдущий день торговли нефтью с FullCup

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

( Читать дальше )

Торговая система своими руками.

- 25 августа 2017, 14:28

- |

Привет всем! Хотел опубликовать серию постов с описанием, как я на C# разработал систему для тестирования и торговли. Уклон будет больше в программирование, но в рамках алго.

Смысл в том, что я старался придерживаться правил ООП и сделать систему простой и конфигурируемой. В нескольких статьях я простыми словами расскажу про фишечки программирования, которые использовал. Расскажу про подходы к написанию объектно-ориентированного кода и про соответствующие библиотеки, которые использовал. Уделю внимание базам данных, как можно связываться с базами посредством объектно-реляционных преобразований и про сам SQL. Опишу, что такое внедрение зависимостей и IoC контейнер, и как благодаря этому, только от одной переменной зависит режим работы – тестовый или торговый. Приведу пример реализации стратегии в рамках системы.

Оговорюсь, что это не hft – здесь не будет специальной оптимизации, работы с драйверами, памятью и т.д. В разработке использовал SmartCom и открытые библиотеки на C#. Чтобы не получилось слишком объёмно – буду сокращать, и опишу только часть моментов, опустив остальное (многопоточнось, проверки, защиту от сбоев и т.д.) Знаю, что есть StockSharp и пр. но… но… у меня с этим не пошло… мне проще оказалось сделать самому, чем от кого-то зависеть.

Оговорюсь так же, что всё нижесказанное – это моё личное мнение, сформированное в рамках моего понимания, не претендующее ни на что. Я всё буду объяснять своими словами, и лишь хочу осветить тот материал, который здесь не обсуждался, либо обсуждался мало. В своё время, смарт-лаб очень много дал мне, что бы не говорили, это очень хороший ресурс, где много интересных людей! Я хочу внести и свою лепту в копилку, может кому-то, когда-нибудь пригодиться. Буду публиковать по одной – две статьи в неделю, всего будет 11 статей.

( Читать дальше )

Торгуем нефтью вместе с FullCup 25.08.2017

- 25 августа 2017, 10:35

- |

.

Число завершенных сделок за месяц: 55

Число завершенных сделок

в предыдущий торговый день : 3 сделка минус 35 шагов...

только лонг: 2 сделки плюс 1 шаг

только шорт: 1 сделка минус 36 шагов

Доходность на сделку строго по ТС (в шагах и без комиссий): +4

Доходность накопительная с 01.08.2017 (в шагах): +246

.

Предыдущий день торговли нефтью с FullCup

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

( Читать дальше )

Трейдеру на заметку: о пользе Торговых Роботов.

- 25 августа 2017, 04:55

- |

Известно, что все биржевые трейдеры делятся на две большие категории. Это т.н. “квалифицированные” – разной величины инвестиционные компании и “не квалифицированные” – в основном, одиночки физ. лица. Между ними есть огромная принципиальная разница. И дело тут вовсе не в размере торгового капитала как может показаться на первый взгляд, а в том, что “квалифицированные” это те, кто осуществляет торговлю системно. То есть, в компании всегда есть различные службы — такие как анализ информации, например, и служба оценки и учета рисков — “риск менеджмент”, который выдвигает перед трейдером ряд правил, обязательных к выполнению перед открытием позиции. Это означает, например, что каким бы верным ни казалась трейдеру какое-то решение, и как бы кого он ни умолял разрешить ему это решение принять, риск менеджер не даст ему превысить установленный лимит — не позволит взять на себя дополнительный, не просчитанный риск. Риск менеджер сам не торгует, а занимается только оценкой рисков, аналитик тоже не торгует – он делает только анализ имеющейся информации и т.д.

Таким образом, каждый занимается только свои кусочком одной большой задачи – зарабатывать торговлей на бирже. При этом критерии оценки труда различных служб разные. Это и есть система. Разница между разными системами только в степени фрагментации общей задачи и количества ресурсов выделяемых для решения различных кусочков – подзадач. В одной компании могут быть весьма сильна аналитика, но относительно слабый риск менеджмент, в другой — риск менеджмент сильнее, и разделен на еще более узкие подзадачи и т.д. Таким образом, ”квалифицированный” инвестор торгует системно. Сила системы в том, что она вычищает из всего массива принимаемых решений те из них, которые были продиктованы не какими-то объективными причинами, а — были вызваны стремлением потешить наше эго, которое вечно кому-то чего-то хочет доказать. Эго никуда не денешь и не выключишь — оно неизбежно в какой-то момент обходит толщу запретов и, замаскировавшись псевдообъективностью, берет контроль над принятием решения, что приводит к серьезным ошибкам. И не только в трейдинге, кстати. “Не квалифицированный” инвестор физ. лицо — одиночка вынужден в своем лице сочетать все эти составные части системы, и от этого он становится похож на многоликую индийскую богиню Кали. Но Кали богиня и может находиться в каждый момент времени в каждом своей лике, еще таким свойством обладает электрон в составе атома. Мы же простые смертные люди и с нами происходит следующее: в самом начале мы много времени уделяем разработке какой-то своей системы учета рисков, и часто она выходит весьма неплохой, что приносит свои плоды в виде первых успехов. Эти успехи становятся отличным удобрением для нашего эго, оно быстро вырастает и начинает подменять собой все разумное, лишенное эмоций. Именно поэтому, самая распространенная кривая, которая символизирует карьеру большинства одиночек это перевернутая латинская V. 99% трейдеров одиночек теряют весь свой капитал в пределах года — двух. Нетрудно догадаться, кому достаются их деньги – это ”квалифицированные” инвесторы. Вот, собственно, и все — других причин, объясняющих, почему одни всегда выигрывают, а другие всегда проигрывают, не существует.

Ну что же тогда делать бедному “не квалифицированному” инвестору? Как уравнять шансы и перестать быть добычей для акул трейдинга? Ответ напрашивается сам собой: стать хищником самому — создать систему, исключающую эмоциональную торговлю. Кто-то возразит: постойте, мы же живые люди, а эмоций нет только у бездушных машин. Все верно, стало быть, перед нами выбор: либо стать машиной самому (и именно те, кому это удалось, становятся стабильно зарабатывающими трейдерами), либо поставить нужную машину себе на службу. К счастью, такая машина есть — она называется торговый робот. Что это значит? Торговля через робота это не просто и не столько автоматизация, сколько способ уйти от эмоций к беспристрастной системе. Не больше — не меньше. Это возможность успешно найти свою нишу и спокойно зарабатывать, не вертясь полночи в постели в тревожных думах. Это, если хотите, способ вновь обрести себя, а вашей семье — вас. Знаете, в принципе можно и сейчас, допустим, совсем не иметь ни смартфона, ни просто мобильника даже и продолжать пользоваться телефонными будками – они еще кое-где сохранились, поддерживая тем самым, необходимый в настоящее время уровень коммуникаций. Но что это будет за жизнь? Вряд ли такой способ добавит вам конкурентных преимуществ. Причина — телефонная будка это устаревшая технология. Торговля вручную это тоже устаревшая технология, такая же, как телефонная будка. Робот – инновационная технология и торговать через робота значит идти в ногу со временем. *** WWW.TREIDING-ROBOT.COM

Торгуем нефтью вместе с FullCup 24.08.2017

- 24 августа 2017, 09:43

- |

.

Число завершенных сделок за месяц: 52

Число завершенных сделок

в предыдущий торговый день : 1 сделка минус 3 шага...

только лонг: 0 сделок минус 0 шагов

только шорт: 1 сделка минус 3 шага

Доходность на сделку строго по ТС (в шагах и без комиссий): +5

Доходность накопительная с 01.08.2017 (в шагах): +281

.

Предыдущий день торговли нефтью с FullCup

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

( Читать дальше )

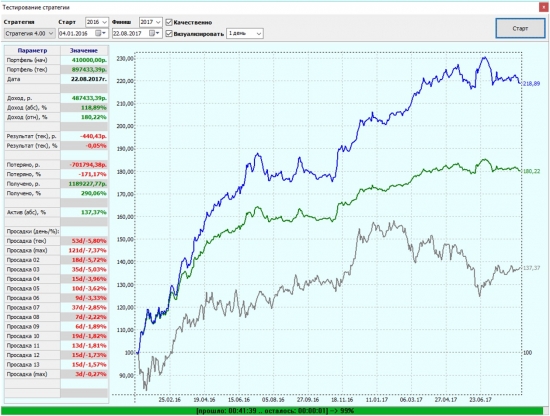

Робот, который Вам не понравится!? (Часть !!!) (с картинками…)

- 23 августа 2017, 23:04

- |

Робот, который Вам не понравится!? (Часть !!!)

(с картинками…)

Для начала картинки. Сейчас я покажу результаты тестирования, а не реальные результаты по счету.

2017.01.01 — 2017.08.22

( Читать дальше )

Торгуем нефтью вместе с FullCup 23.08.2017

- 23 августа 2017, 09:44

- |

.

Число завершенных сделок за месяц: 51

Число завершенных сделок

в предыдущий торговый день : 4 сделки минус 94 шага...

только лонг: 2 сделки минус 37 шагов

только шорт: 2 сделки минус 54 шага

Доходность на сделку строго по ТС (в шагах и без комиссий): +5

Доходность накопительная с 01.08.2017 (в шагах): +284

.

Предыдущий день торговли нефтью с FullCup

.

Отчёт за май

Отчёт за июнь

Отчёт за июль

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал