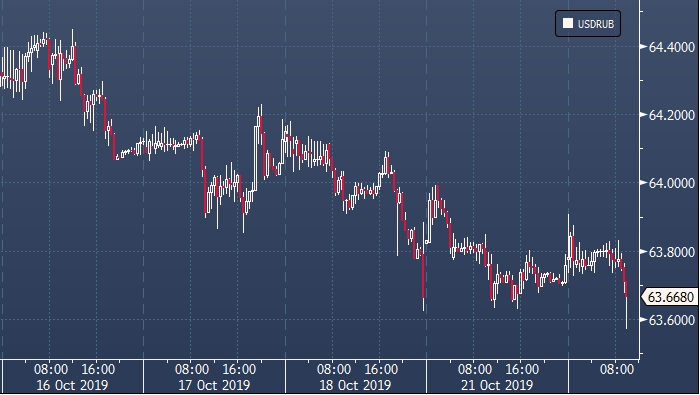

рубль

Рекомендуем присмотреться с покупке рубля

- 25 октября 2019, 17:19

- |

Вместо этого сегодня ЦБ снизил ставку сразу на 0,5%, удовлетворив ожидания рынка, который закладывал такое снижение.

Рубль ожидаемо отреагировал укреплением на 30 копеек, сохранив перспективу дальнейшего укрепления до конца года.

Исходя из заявлений, ЦБ сохраняет вероятность еще одного снижения ставки до конца года как минимум до уровня 6,25%.

Следующее заседание состоится 13 декабря.

В краткосрочной перспективе, снижение ставки является позитивным фактором для российского рынка.

Рубль становится более привлекательным для иностранных инвесторов, а это в свою очередь отражается на росте фондового рынка.

Последние недели мы наблюдаем устойчивый рост российских акций, при этом вчера индекс ММВБ обновил исторический максимум.

Интерес к рынку отчасти обосновывается еще и тем, что на фоне снижения ключевой ставки снижаются и доходности по депозитам.

В краткосрочной перспективе (1-2 месяца) рекомендуем присмотреться к покупке рубля. Есть все основания для укрепления.

Зарабатывайте на идеях персонального брокера

- комментировать

- Комментарии ( 24 )

Торговые сигналы! | Стрим /// Торговля онлайн (-2,88%) /// Криптовалюта + ММВБ /// 24.10.2019

- 24 октября 2019, 19:11

- |

Иностранные инвестиции в российские акции с момента введения санкций выросли на 58%

- 24 октября 2019, 19:05

- |

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал ( Читать дальше )

Schroders: рубль способен выдержать снижение ключевой ставки ЦБ РФ на 50 базисных пунктов

- 23 октября 2019, 16:35

- |

В компании уверены, что российская валюта будет превосходить конкурентов в сегменте EM.

Рубль сможет выдержать даже агрессивное снижение ключевой ставки Банка России на 50 базисных пунктов, утверждает глава отдела торговли облигациями развивающихся стран компании Schroders Джеймс Баррино.

Решение Совет директоров ЦБ РФ будет принимать в предстоящую пятницу, 25 октября. Эксперт прогнозирует снижение ключевой ставки на 0.25% до 6.75% годовых. Такой же прогноз дает большинство опрошенных агентством Bloomberg экономистов.

Даже если Банк России примет решение более агрессивно смягчить денежно-кредитную политику, рублевые облигации будут расти в цене, что окажет поддержку рублю.

Баррино предполагает, что российская валюта по темпам будет превосходить своих конкурентов в сегменте Emerging Markets на фоне высокого показателя текущего счета и величины реальных процентных ставок (с поправкой на инфляцию).

( Читать дальше )

Утренний комментарий за 23 октября

- 23 октября 2019, 10:04

- |

• От полноценного одобрения соглашения с ЕС в 3-х дневный срок британские парламентарии отказались, решив взять больше времени. В итоге нынешнее соглашение вновь подверглось критике, а Джонсон сообщил о подготовке к «жесткому» сценарию и высокой неопределенности.

( Читать дальше )

Снижение ключевой ставки в пятницу вряд ли повлияет на рубль и облигации

- 23 октября 2019, 08:39

- |

Все заинтересованные помнят, что в пятницу – решение Банка России по ключевой ставке. Многие вслед за Эльвирой Набиуллиной предполагают, что снижение составит 50 б.п., и ставка достигнет 6,5%. Вряд ли будет иначе, если учитывать консенсус участников рынка, экономистов и представителей самого регулятора. Вопрос в том, как на это снижение отреагируют облигации? Сопоставим данные, на примере ОФЗ. Последний раз такую низкую доходность гособлигации давали в далеком 2013 году. Когда, собственно, и начала таргетироваться ключевая ставка (до этого ЦБ оперировал ставкой рефинансирования, которая к 2012 году потеряла актуальность). Похожие на нынешние доходности облигация были и полтора года назад. После чего облигационный рынок испытал глубокую просадку.

Что отличает нынешнее положение ставок от прошлогоднего и от осени 2013 года? К весне 2018 года Россия пришла с беспрецедентно низкой рублевой инфляцией. Снижение ставок казалось делом решенным, длинные облигации стремительно росли в цене. Что и вызвало коррекцию на перегретом в какой-то момент рынке. О перегретости говорит и отрыв прошлогодних доходностей ОЗФ от значений ключевой ставки. Впрочем, тогда Банк России еще продолжал консервативную денежную политику, с поправкой на риски 2014-16 годов.

( Читать дальше )

USDRUB на Юг

- 22 октября 2019, 16:03

- |

Всем привет!

Небольшой обзор по ситуации в паре доллар рубль. Сейчас мы заканчиваем большую волну IV, если я говорю заканчиваем, это не означает, что завтра или наследующей недели она завершится. Может конечно к новому году, но нужно следить за разволновкой.

Основной сценарий это развитие некой плоской коррекционной модели в волне (Е) (Синяя). Пока я предполагаю, что это треугольник A-B-C-D-E (Красный). Сейчас развивается последняя волна Е(красная), ее первая цель 62 рубля. Вторая 59 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал