рынок США

Трампу надо меньше говорить, и только делать. И вчера немного прибыли.

- 27 декабря 2018, 14:00

- |

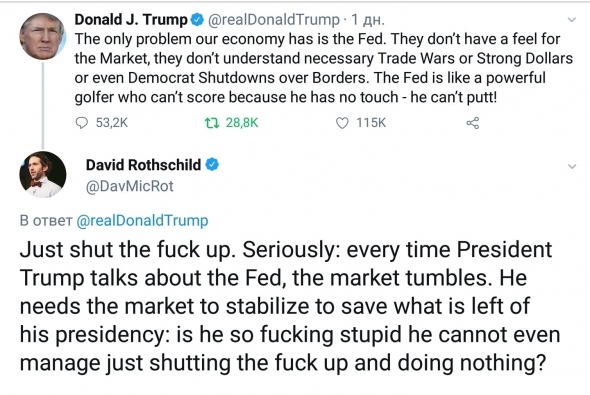

Из недавнего: комментарий к посту Трампа о том, что Fed не чувствует рынка и экономики (перевод ответа ниже)

Ротшильд Трампу: (ругательство нивелировано)

Просто заткнись. Серьезно: каждый раз, когда президент Трамп говорит о ФРС, рынок падает. Он нуждается в стабилизации, чтобы сохранить то, что осталось от его президентства: он настолько чертовски глуп, что даже не может управлять просто заткнувшись и ничего не делая?

Ну что ж, пока паны дерутся и рынок то бросается вниз, потом вверх, и за ночь снова вниз (сегодня Dow на -350), продолжаем с вами торговать акции на открытии. Эта торговля, как обычно, стабильна и не вычурна.

Например вчера:

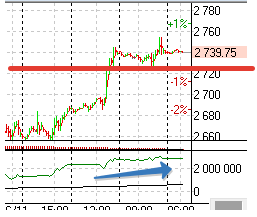

Казалось, что можно было взять любую компанию, и она взлетит. Но кто бы знал об этом в первые полчаса? Более того, на открытии было снижение, чего не скажешь о выбранной компании IMMU. Итог +$120

И сегодня тоже будет сделка в лонг (Подробнее в профиле)

- комментировать

- ★2

- Комментарии ( 19 )

США достигли дна!?Вероятен разворот!

- 24 декабря 2018, 13:12

- |

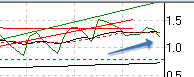

Из истории, после резкого снижение, буквально пару сессий будет длится тренд на падение и за ним стабильный тренд вверх.

Получается, что к началу нового года возможен хороший рывок вверх, как говорится, последняя волна вверх. (сейчас многие говорят о 4 волне)

Тем не менее индекс страха и риск прибыли держится в районе 1.5-1.7, что в свою очередь не дает возможности заниматься «ГАДАНИЕМ» на картинках.

Но!

Все сейчас зависит от возврата прироста скорости к нулю, после этого суждение о положительном тренде, иначе можем завалится фиг знает куда, например к 2100 )))

Ушел, обещал вернутся! Рынок США поплыл.

- 20 декабря 2018, 11:43

- |

Всем приятного полета)!

Вам интересно каким будет бомбически бычьим 2019? А он будет... Инвестирование НЕ для всех.

- 18 декабря 2018, 10:56

- |

Я о более стабильном и предсказуемом, о рынке акций США. И мы здесь о деньгах, а не о политике.

Америка не один десяток лет показывает свою способность развиваться и расти, и ей глубоко наплевать на мнения конспирологов и прочих «доброжелателей».

Итак, что год грядущий нам готовит?

Для любителей фундаментальных данных я повторяться не буду (смотрите в ленте), в экономике США все лучше, чем вы думаете. А в СМИ подбрасывается больше паники (хороший индикатор разворота для роста):

«Медведи, медвежий рынок», «Немецкий рынок УЖЕ рухнул», «Нефть УЖЕ обвалилась», «Развивающиеся рынке УЖЕ рухнули», «Китай УЖЕ обвалился», «Транспорт УЖЕ упал», «Все индикаторы демонстрируют ЭКСТРЕМАЛЬНО медвежьи признаки» и тд.

Для статистически заточенных умов есть другая информация:

Начиная с 1942 года, прирост капитализации американских компаний на следующий год после сильно падающего года более чем на 20% составлял:

( Читать дальше )

Инвесторы в предвкушении рождественского ралли

- 05 декабря 2018, 07:26

- |

Рост американских индексов «споткнулся» о снижение доходностей облигаций США

Рост понедельника не смог разубедить инвесторов в том, что черная полоса для американского фондового рынка миновала. Основные фондовые индексы США во вторник возобновили резкое снижение. По итогам закрытия основной сессии индекс Dow Jones Industrial Average просел на 3,06%, S&P 500 потерял 3,2%, Nasdaq Composite снизился на 3,8%. Локомотивом снижения выступили представители банковского, промышленного и технологического секторов.

Основные фондовые индексы США упали вслед за снижением доходности облигаций США, что в свою очередь заставило задуматься инвесторов о замедлении роста. Доходность 10-летних облигаций казначейства снизилась на 6 базисных пунктов до 2,928%. Доходность двухлетних облигаций выросла на 1 базисный пункт до 2,817%. Разница в доходности между двухлетними и 10-летними облигациями была около 10 базисных пунктов — это около минимального уровня а 11 лет.

Уплощение кривой доходности рассматривается как возможный признак рецессии, в частности превышение доходности двухлетних облигаций над 10-летними часто сопровождает снижение экономики США.

( Читать дальше )

Момент истины, рынок США замедлился!

- 30 ноября 2018, 11:23

- |

Получилось сохранить практически все «лонговые» позиции открытыми.

Несколько закрылись тейк-профитами.

По вчерашней сессии была видна попытка опять разогнать спекулятивный рынок и срывы стопов.

VIX задирался до 6% вверх, но не более чем на 1 час, а к концу сессии вернулись в тренд подъема.

Ни разу S&P 500 не смог продавить поддержку 2720 это сформирован достаточный сильный уровень поддержки с 28 числа.

Подкреплено все прирастающими объемами порядка 2,5 М

Радует устойчивость средней волатильности S&P 500 в пределах 1,3-1,4 %

и сужение разброса.

( Читать дальше )

Лонг в США закономерен, а не случаен. Ралли приобретает очертания.

- 29 ноября 2018, 10:05

- |

Если вы торгуете системно обоснованно, то понимаете, что вчерашний импульс от Fed — это только следствие, а не причина. В системном подходе «хорошие новости» поступают закономерно.

А Причина пока остается одна — экономика. И она там великолепна, даже не по данным всяких ведомств, а по личным беседам с предпринимателями.

Поэтому долгосрочные позиции в лонг, внутридневные сделки открываются тоже в лонг. (подробнее в Профиле)

Ну а в России остается торговать только как по анекдоту, когда министр финансов спросил совета выхода из кризиса у «партнеров», и получив ответ «Economy! Just economy!», заключил — «Ну иконами значит иконами...»

Акции США растут на фоне сильных розничных продаж.

- 28 ноября 2018, 12:54

- |

После сильной Черной пятницы и выходных, ждем новых рекордов продаж от CyberMonday. Возможно именно они поставят крест на худшей недели с Днем благодарения за последние 7 лет.

Но в любом случае, внимание будет сосредоточено на торговых переговорах между США и Китаем на саммите G20 на этой неделе. Хотя никакого крупного прорыва не ожидается, более дружелюбный тон и слова о том, что последуют дальнейшие переговоры, должны приветствоваться рынком.

Как я уже говорил, экономика выглядит великолепно. Здесь подводных камней не видно.

Если даже просто удастся продемонстрировать улучшение торговых отношений между США и Китаем, рынок легко сможет устремиться к новым максимумам.

План прежний:

1. Так как вероятность такого развития событий очень большая, в портфеле уже есть среднесрочные и долгосрочные акции с потенциалом роста от 30% до 80%.

2. Краткосрочной торговле это информация мало поможет, поэтому просто продолжаем на небольшую сумму спекулировать на открытии биржи в течение первых 20 минут (подробности в Профиле)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал