сбербанк

Банк России начинает публиковать информацию о том, какой объем кредитов ежемесячно предоставляется компаниям и индивидуальным предпринимателям по льготной ставке, и о задолженности по ним — регулятор

- 21 февраля 2025, 15:35

- |

Банк России начинает публиковать информацию о том, какой объем кредитов ежемесячно предоставляется компаниям и индивидуальным предпринимателям по льготной ставке, и о задолженности по ним.

Регулятор приступает также к размещению сведений о суммах, выданных в том или ином диапазоне процентной ставки с разбивкой по фиксированной и плавающей ставкам.

Данные будут публиковаться ежемесячно в соответствии с Календарем публикации.

cbr.ru/press/event/?id=23391

- комментировать

- ★1

- Комментарии ( 0 )

👉 Сбер. Процентная маржа не болей 🤒

- 21 февраля 2025, 13:10

- |

Сбер — это не просто банк, а целая экосистема, которая играет ключевую роль в экономике страны. Но что происходит с ним сейчас? Давайте разберемся.

📊 Сначала посмотрим на МСФО. Чистая прибыль Сбера за 9 мес 2024 г выросла на 6,8% г/г и составила 1,23 трлн руб. Рентабельность капитала превысила 25%, что является одним из лучших показателей в банковском секторе. Сбер нацелен на рентабельность капитала выше 22% в 2025 г, в целом это возможно, таким образом чистую прибыль банка в 2025 г. можно ожидать на уровне немногим выше 2024 г. Далее перейдем к последним результатам по РПБУ за январь 2025 г.

📈 По итогам января 2025 г Сбер показал рост чистой прибыли на 15,5% до почти 133 млрд руб. Это впечатляет, но, если копнуть глубже, становится ясно, что такой рост во многом обусловлен сокращением отчислений в резервы на 34%. Если бы резервирование осталось на уровне прошлого года, прибыль снизилась бы на 4%.

📉 Операционная прибыль выросла всего на 6%, что говорит о замедлении основных бизнес-процессов. Чистый процентный доход увеличился на 9%, но это меньше, чем рост кредитного портфеля, который составил 11% для физлиц и 19% для юрлиц. Это указывает на сжатие процентной маржи, что определенно станет проблемой в будущем.

( Читать дальше )

Банки РФ не наблюдают резкого повышения спроса на покупку валюты

- 21 февраля 2025, 12:05

- |

«По наблюдениям банка „Русский стандарт“, спрос на обмен валюты на фоне укрепления курса рубля достаточно стабилен. В статистике последних дней аналитики не отмечают резких скачков роста или снижения числа конвертаций иностранной валюты», — говорится в сообщении пресс-службы банка.

В МТС банке отметили, что имеют достаточно валюты для удовлетворения спроса населения. «При этом какого-то резкого спроса на покупку валюты мы не наблюдаем», — сообщили в банке. В ВТБ также добавили, что, по наблюдениям аналитиков, интерес к конвертациям доллара традиционно остается выше, чем к евро. На фоне укрепления рубля общее число наличных покупок американского доллара более чем в два раза превышает покупки евро.

Кроме этого, корреспонденты ТАСС убедились, что ажиотажа на спрос валюты в столичных отделениях банков и обменниках нет. Так, в одном из отделений «Сбера» сотрудник банка сообщил, что повышенного спроса на обмен валюты не наблюдается. Наличные доллары можно было купить за 94,3 рубля. Очереди в обменные пункты отсутствовали.

( Читать дальше )

В 4кв 2024г среди всех получателей кредитов наличными у 33% уже было 4 и более действующих ссуд, у еще 15% — 3 — Forbes со ссылкой на ОКБ

- 21 февраля 2025, 12:03

- |

Среди получателей новых кредитных карт в IV квартале треть клиентов также оказались закредитованными: у 22% действовали четыре и более ссуд, у еще 11% — три.

В POS-кредитовании в IV квартале на самых закредитованных заемщиков приходилось 20% в новых выдачах, а на тех, у кого три действующих кредита, — 12%. Среднее число действующих кредитов на таких заемщиков с начала года почти не изменилось — 3,21 против 3,25 кредита.

Гораздо меньше закредитованных заемщиков брали ипотеку и автокредиты. В этих сегментах розницы доля заемщиков с четырьмя и более активными кредитами в октябре — декабре составила 11% и 15%, а с тремя — 8% и 11% соответственно.

( Читать дальше )

Инфляция в середине февраля — темпы роста остаются неприемлемо высокими. По данным января ЦБ намекнул на возможное повышение ключа

- 21 февраля 2025, 10:50

- |

Ⓜ️ По данным Росстата, за период с 11 по 17 февраля ИПЦ вырос на 0,17% (прошлые недели — 0,23%, 0,16%), с начала февраля 0,47%, с начала года — 1,71% (годовая — 10%). В целом за февраль 2024 г. инфляция составила 0,68%, в запасе 11 дней, чтобы данные цифры превзойти, а с таким темпом роста это вполне под силу (судя по темпам выйдем по месяцу на 10% saar — месячная инфляция без сезонных факторов, умноженная на 12). Месячный пересчёт января составил 1,23% полностью совпав с недельными данными (почти рекордные данные января за 14 лет, хуже было, только в 2015 г.), такие данные заставили ЦБ, вновь, говорить о сохранении жёсткой ДКП и намекнуть в среднесрочном прогнозе о возможном повышении ключа до 22%. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,21% (прошлая неделя — 0,06%), дизтопливо на 0,13% (прошлая неделя — 0,05%), динамика ускорилась (вес бензина в ИПЦ весомый ~4,5%).

( Читать дальше )

Ряд банков РФ за прошедшую неделю снизили ставки по вкладам или сообщили о предстоящем снижении после заседания ЦБ РФ – ТАСС

- 21 февраля 2025, 09:07

- |

Несколько крупных российских банков, таких как Т-банк, МКБ, Альфа-банк, Газпромбанк, Сбербанк и Яндекс банк, в минувшую неделю снизили ставки по вкладам или сообщили о предстоящем снижении в ответ на решение Центрального банка России сохранить ключевую ставку на уровне 21% годовых. Снижение ставок составило от 0,2 до 5% пунктов в зависимости от условий вкладов. Однако максимальные ставки остались на прежнем уровне в большинстве банков, согласно данным агентства Marcs.

Так, Газпромбанк понизил ставки на короткие вклады в рублях на 1 п.п., оставив максимальную ставку на уровне 23,2%. Яндекс банк снизил ставки по закрытым вкладам на 1-3 п.п., а максимальная ставка была уменьшена на 1 п.п., составив 21%. Т-банк, в свою очередь, уменьшил ставки по вкладам на сроки от 7 до 24 месяцев, снижая их на 1,0-4,63 п.п., до 16,5-19,56%. МКБ понизил ставки по массовым рублевым вкладам на 0,5-1,0 п.п.

Альфа-банк снизил ставки на закрытые рублевые вклады на 0,4-3,0 п.п., а также на вклады с возможностью пополнения — на 0,3-4,0 п.п. Ставка на сроках 36 месяцев осталась на уровне 23%. Сбербанк также объявил о снижении ставок с 22 февраля. В линейке «Лучший %» ставка будет составлять 22%, а для клиентов уровня «Премьер» — 22,25%.

( Читать дальше )

Утренний обзор (мамбофьюч, сберофьюч, сишка, фьюч юань-рубль, газ(NG), Брент и Золото)

- 21 февраля 2025, 08:07

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена росла внутри дня, приблизившись к своим хаям этой недели, но по итогам торгов растеряла почти весь свой рост, закрывшись, тем не менее, выше уровней открытия. На дневном графике пока ничего интересного нет, ожидаем ближайших уровней и смотрим их отработку

Для сделки (торгуем отбой или пробой уровня) ждем тест трендовой327525

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильного гориз.уровня 341225

На часовом графике цена весь день торговалась в узком диапазоне, не доходя до своих ближайших уровней. Ожидаем теста ближайших сильных поддержек и сопротивлений и в случае их отработки присоединяемся к движению

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонталей 340150, 327425 и 344325

В случае четких тестов можно входить от менее сильных уровней 332300, 345350

SR(фьюч на Сбер)

На дневном графике цена росла внутри дня, но по итогам торгов слила весь свой рост, закрывшись ниже уровней открытия. Ситуация особо не изменилась — пока цена не вышла из зеленого канала, снижение может возобновиться

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 21 февраля 2025

- 21 февраля 2025, 07:51

- |

На росте стоимости кредита зарабатывают госбанки.

- 21 февраля 2025, 00:11

- |

На росте стоимости кредита зарабатывают госбанки.

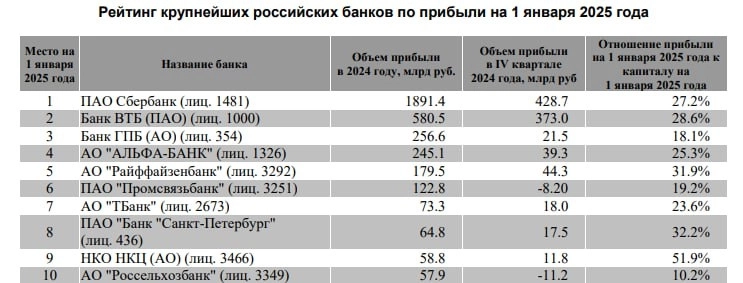

Российский банковский сектор в 2024 г обновил рекорды по годовой, квартальной и месячной прибыли. В 2024 г отечественные банковские институты получили прибыль в ₽4,04 трлн прибавив ₽600 млрд после 2023 г, когда они заработали ₽3,4 трлн. Обновление рекорда по прибыли произошло второй год подряд и третий раз за последние четыре года.

На пять крупнейших госбанков (Сбер, ВТБ, Газпромбанк, Промсвязьбанк, Россельхозбанк) пришлось 72% прибыли всего банковского сектора (суммарно они получили прибыль в ₽2,9 трлн, из которых ₽1,9 трлн – это Сбербанк). Из-за роста кредитного портфеля растёт объём процентных поступлений, а разогретая экономическая активность увеличивает комиссии на растущем числе транзакций.

Если государство видит необходимость в снижении стоимости кредита для экономики, то госбанкиры могли бы и умерить свои аппетиты.Демидович.

Что произошло с РФ рынком за торговую сессию?

- 20 февраля 2025, 19:23

- |

📝 Что рисуется на закрытии?

Сегодня индекс по большей части стоял в боковике, а с открытия основной торговой сессии ехал вниз, пока очередные новости не подбросили его. Однако после того, как новости стихли индекс вновь поехал ниже и закрылся под 3300…

🧠 В итоге получается:

❗️ Слабо шортовое закрытие + перекупленность, которая никуда не делась + большое количество НЕ закрытых гэпов снизу. Да и в целом, честно говоря на рынке сейчас работает такая логика: Нет новостей, индекс и акции падают. Выходят новости все едет вверх. То есть получается, что падению мешают лишь форс мажорные новости, выход которых невозможно предугадать.

✅ Вот и получается, что сегодня, как и последние недели все капитально зависит от новостей. Но если же вернутся к технике, то закрытие слабо шортовое, а значит сказать завтра, что будет коррекция можно, но закрытие опять таки НЕ супер. Главное не путать интрадей торговлю с общей перспективой рынка. По общей перспективе, рынок продолжает находится определенно высоко и легко может уйти в коррекцию. По общей картине рынка получается, что будут переговоры будет рост. Не будет переговоров / новостей, скорее всего будет падение. Тут все очевидно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал