сравнение

Зачем нужен сургут в портфеле

- 08 апреля 2021, 16:29

- |

Имхо, если и держать СНГ в портфеле то только для идеи о еще одной девальвации рубля как было в 2014-2016 годы.

Вся ценность СНГ в валютной переоценки от кубышки и довольно высоких % с ней.

Все прочие профильные результаты работы компании меркнут. В нефтегазовом секторе в частности и у экспортеров (и не только у экспортеров) есть истории явно получше.

А вот как хэдж на обесценивание рубля это отличная бумага, гораздо лучше чем и просто валюта и облиги (на примере 20-ти леток TLT).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Гайд по вакцинам от коронавируса

- 16 января 2021, 23:35

- |

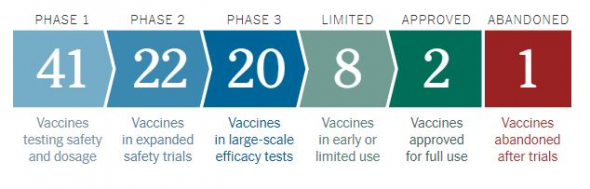

На сегодняшний день ситуация следующая:

Обычно вакцины требуют нескольких лет исследований и испытаний, прежде чем они попадут в клинику, но в 2020 году ученые начали гонку за создание безопасных и эффективных вакцин против коронавируса в рекордные сроки. В настоящее время исследователи тестируют 68 вакцин в клинических испытаниях на людях, и 20 вакцин достигли финальной стадии тестирования. По крайней мере, 90 доклинических вакцин активно исследуются на животных.

( Читать дальше )

Сравнение операционных показателей золотодобытчиков

- 08 января 2021, 17:35

- |

Закономерный вопрос: если брать, то кого? Пока начнем с двух крупнейших на мосбирже: Полюс и Полиметалл.

Что известно:

- производственный план (тут особенно важно, что обе компании в принципе достигли оптимальных показателей и существенного изменения добычи не будет)

- себестоимость

( Читать дальше )

Сравнительный анализ нефтяных компаний России

- 28 сентября 2020, 19:38

- |

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

1. Башнефть $BANE $BANEP

2. Газпромнефть $SIBN

3. Роснефть $ROSN

4. Русснефть $RNFT

5. Лукойл $LKOH

6. Татнефть $TATN $TATNP

7. Сургутнефтегаз $SNGS $SNGSP

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

1. Выплаченные дивиденды компанией $TATN относительно чистой прибыли. Из 192 млрд было выплачено 171 млрд дивидендов.

❓ Очень приятно для акционеров желающих заработать здесь и сейчас, но хорошо ли для долгосрочного инвестора — вопрос.

( Читать дальше )

Сравнение доходности Российского и Американского рынка

- 27 июня 2020, 14:19

- |

ССЫЛКА — А это индекс S&P 500 Total Return (Полной доходности) Значение в нашей точке отсчета — 1800. Пересчитаем в рублях - 49896 (курс 27,72 на 30.12.2004)

Что сегодня

IMOEX Полной доходности значение 4769

S&P 500 TR значение 6163. Переведем опять в рубли - 430115 (курс USD/RUB 69,79)

ИТОГ

IMOEX Рост с 552 до 4769 пунктов. (Рост в 8,63 раз)

S&P 500 Рост с 49896 до 430115 пунктов. (Рост в 8,62 раз)

👀 "Хлеба и зрелищ" или "труда и усилий"? Что выбираешь ты?

- 05 июня 2020, 19:58

- |

👁 Не так давно ко мне на глаза попалась интересная статья про Титова Михаила, автора канала «про инвестиции». В своих видео он не поленился, и собрал архив выпусков экономических новостей практически за каждый день, начиная с 18 сентября 2007 года и заканчивая 27 мая 2009 года. Рядом он поставил график индекса S&P500 за каждый из этих дней. Получилось достаточно скучное видео, общей продолжительностью более 10 часов, но… это видео помогло лично мне сгенерировать много интересных идей, и воздержаться от поспешных действий. Но самое интересное было то, что набрало оно максимум 20000 просмотров (двадцать тысяч).

Тогда как другое, более «полезное» по моему мнению видео о взрослых мужчинах, которые бьют друг друга по лицу ладонями набрало 20000000 просмотров (двадцать миллионов!) — «Каменные лица», дневник Хача.

( Читать дальше )

Недвижимость как часть инвестиционного портфеля

- 21 мая 2020, 13:13

- |

Меня зовут Кирилл Кудинов, и я уже 5 лет занимаюсь инвестициями в недвижимость. Вместе с партнером Данилом Бекировым мы основали инвестиционно-строительную компанию Investa, которая превращает исторические здания в комфортные апарт-отели и коворкинги. На сегодняшний день мы построили уже 43 оъекта в центре Петербурга и привлекли более 150 инвесторов.

Зачастую недвижимость рассматривают как самостоятельную инвестицию, однако она может хорошо работать и как часть инвестиционного портфеля. Ведь и агрессивные, и консервативные портфели имеют в себе надежный и стабильный инструмент, который может быть представлен облигациями, драгметаллами, ETF-фондом с низкой волатильностью или банковским вкладом.

По моему мнению, недвижимость имеет ряд преимуществ над ними. И сейчас, на примере того, как эти инструменты проявили себя в последние 5 лет (2015-2019), я расскажу, почему.

( Читать дальше )

Коронавирус пора заканчивать.

- 13 мая 2020, 14:06

- |

Эх, Обама… Ну да ладно… Знакомая картинка?! А вот с другого ракурса:

( Читать дальше )

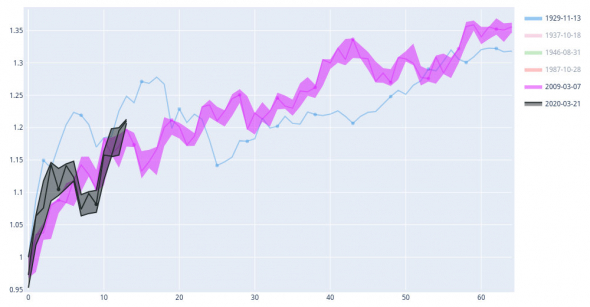

Динамика индекса S&P 500 с момента начала восстановления

- 11 апреля 2020, 08:18

- |

По вертикали — процентное движение, начиная с момента отсчета.

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

252 дня (1 год):

( Читать дальше )

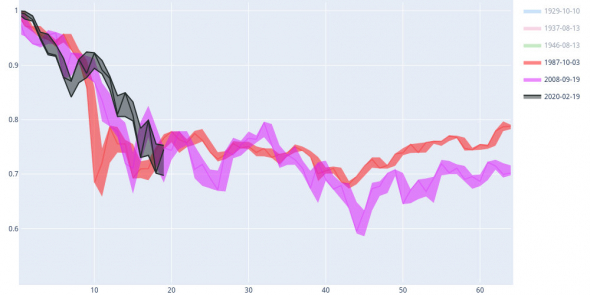

Динамика индекса S&P 500 в сравнении с предыдущими падениями

- 17 марта 2020, 23:19

- |

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал