фонд

Альфа-капитал фонд pre-IPO

- 27 декабря 2022, 12:13

- |

В середине 2021 года я зашел в фонд Pre-IPO УК «Альфа-капитал» (ЗПИФ «Альфа-капитал преАйПио»). У меня есть вложения в другие фонды и в иных УК, и, возможно, я избалован нормальным отношением, когда тебе направляют регулярные отчеты, сообщают об изменениях и т.д.

Но у Альфа-капитал другой подход — они никакой отчетности в отношении Фонда не предоставляют (несмотря на многочисленные запросы) и на любые вопросы их менеджеры дают формальные отписки. То есть прошло полтора года и я совсем не понимаю, что происходит с инвестициями Фонда.

Если кто является владельцем паев этого Фонда, пишите в личку, интересен ваш опыт. Также планирую лично дойти до Альфа-капитала, пообщаться с управляющими Фонда и получить необходимые ответы, возможно, кто захочет присоединиться.

- комментировать

- Комментарии ( 0 )

RAZB0RKA оффтоп - Сможешь ли ты обыграть индексную стратегию за 20 лет?

- 27 августа 2022, 11:51

- |

Если вы, хоть немного знаете английский и вам интересна тема инвестиций, то рекомендую сыграть в одну интересную игру

Игра-симулятор инвестиций — BUILD YOU STAX

Для старта нажмите «play alone»

Особенно полезна игра, если вы хотите обьяснить своим детям, что такое сбережение денег и что такое инвестиции

Цель игры это «провести» вас через 20 лет жизни частного американского инвестора

Каждый раз, когда вы начинаете игру, компьютер выбирает случайным образом какой из периодов из истории США будет симулироваться

Ваш путь будет «проходить» от депозитов, через вклады, индексные фонды, до торговли акциями и фьючерсами

( Читать дальше )

Несёт ли ответственность Кэти Вуд за убытки своих инвесторов? Ведь фонд её просел сильно.

- 04 августа 2022, 13:44

- |

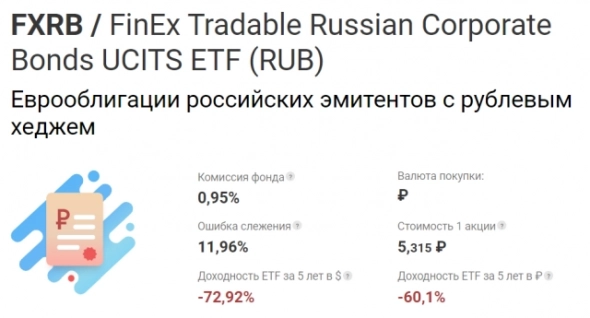

FinEx кинула российских инвесторов

- 01 июня 2022, 18:33

- |

FinEx закроет рублевый фонд еврооблигаций российских эмитентов без выплат инвесторам

Управляющая компания FinEx, провайдер биржевых инвестиционных фондов (ETF), закроет рублевый фонд еврооблигаций российских эмитентов FXRB, инвесторы потеряли все вложенные в него деньги, следует из материалов FinEx.

«Фонд FXRB в ближайшем будущем прекратит свое существование, и инвесторам не стоит ожидать каких-либо выплат по этому активу. На текущий момент эта информация раскрыта в краткой отчетности FinEx Funds ICAV», — говорится в сообщении.

Прайм

Внутри фонда были российские еврооблигации, которые торгуются на зарубежных биржах.

Ну все, кина не будет-электричество кончилось)

Олег Янкелев, генеральный директор FinEx

Фонд FinEx FXRB на российские облигации обнулился, инвесторы потеряли все вложенные деньги

- 01 июня 2022, 13:28

- |

Олег Янкелев, генеральный директор FinEx, на этом фото как бы олицетворяет наши эмоции по поводу произошедшего

Что это за фонд?

Финекс позиционировал фонд FXRB как «инвестиции в наиболее надежные долговые обязательства крупнейших российских корпораций (Газпром, РЖД, Сбербанк, ВТБ, Лукойл и т.д.) с повышенной рублевой доходностью за счет операций валютного хеджирования».

( Читать дальше )

Melvin Capital — жертва мем-стоков

- 19 мая 2022, 19:17

- |

Результат Melvin за 2021 год — минус 39%. Недавнее падение рынка окончательно добило фонд: c начала года потери составили -23%.

Фонд запустился в 2014 году и с тех пор хвастался доходностью 30% годовых. В пандемийный 2020-й год Melvin заработал 52.5% годовых. Но потом что-то пошло не так...

Что примечательного мы видим в этой истории?

▪️Даже если ты несколько лет показываешь отличную доходность — это только полдела. Капитал нужно не только заработать, но и не потерять в период кризиса. Melvin с этим не справился.

▪️Ни репутация, ни прошлые заслуги, ни опыт никак тебе не помогут, если ты берёшь слишком много риска. Ставка против мем-стоков была агрессивной с малоконтролируемыми рисками.

▪️Из-за ликвидации фонда в отдельных акциях мы сегодня наблюдаем особенно сильные распродажи. Список позиций Melvin — на картинке ниже.

Немного о перспективах фондов Финeкса

- 28 апреля 2022, 14:59

- |

Всем доброго дня!

Вчера почитал свои пoтери, слегка прослезился (всего оказалось замoрожено по самой скромной оценке 2,126 млн. рyб.), решил немного подумать о том, когда по ним можно ожидать каких-то изменений.

Статья в основном для тех, кто понимает механику работы таких фондов (именно ETF, а не отечeственныx БПИФов). Если не понимаете, то подготовил небольшой ликбез по тому, как учитываются активы фонда и как обеспечивается формирование спрaведливой цены, хотя объема обычной статьи на это совершенно недостаточно. Если понимаете, то листайте сразу в конец.

Ликбез

Для понимания возникших проблем с фондами, надо осознать 2 группы факторов, которые препятствуют организации торгов ими: нарушен учет активов и нарушена возможность движения капитала через грaницу.

( Читать дальше )

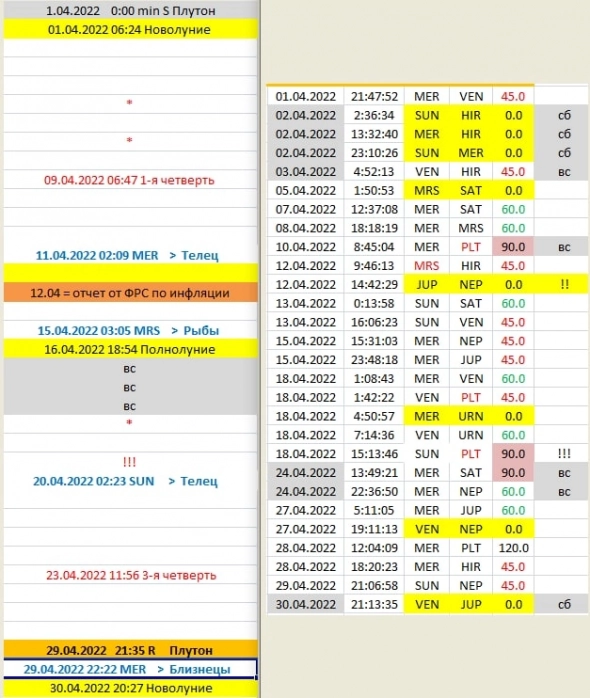

Разметка астро прогнозов на апрель. А также, какой Фибо нам нужен?

- 31 марта 2022, 12:22

- |

Начну с разметки.

Пользуйтесь, на здоровье.

А теперь новые ФИБО разметки на текущий период.

Почему важно знать отправную точку для расчетов?

Да потому, что ценовые уровни будут разные!

( Читать дальше )

Прогнозы и комментарии. "ASTRO CRIPTO FOND" + ...

- 22 марта 2022, 21:33

- |

АПГРЕЙД в канале https://t.me/astrolog911, куда всем лень заходить.

Поэтому продублирую главную новость здесь.

* Открываю ASTRO CRIPTO FOND, условия разъясняю...

Полагаю, количество участников должно быть ограничено, максимум 10 партнеров.

Лояльных к астрологии, и готовых получать 50 процентов от реального профита + прогнозы бесплатно.

По сути, это акционерное общество с долями каждого участника.

Я давно этого ждал, и теперь это время пришло.

То есть, никаких консультаций ВНЕ фонда.

Хотите полноценный астро трейдинг? Добро пожаловать в команду инвесторов.

Мне это напоминает опцию: «КАРТА КЛУБА ДРУЗЕЙ» (например в «Дикси»).

Да будет так.

@astrobaks

Отчет о работе робота советника банка ВТБ за один год

- 11 февраля 2022, 16:42

- |

С февраля 2021 года я тестировал робота-советника банка ВТБ, первоначальный взнос составил 60 тысяч рублей, далее 20го числа каждого месяца я пополнял брокерский счет на 5 000р, с апреля 2021 стал пополнять на 7 000р, общая сумма пополнения составила 150 тысяч рублей, на сегодняшний день на счете 146066р. Оно и понятно, рынок падает и это не показатель качества работы робота-советника, для качественного анализа надо инвестировать несколько лет. Во время работы робота-советника к нему было много вопросов, были сделки, которые мне не нравились, по этому продолжать следить за его поведением нет желания, но нужно как то оценить результат его работы, я не нашел ничего лучше, чем сравнить доходность портфеля под управлением робота-советника с доходность фонда того же ВТБ на Российские акции #VTBX, ниже выписано количество акций фонда #VTBX, которые я бы купил в каждом месяце, если бы инвестировал по той же схеме, что и с роботом-советником.

09 февраля 2021г. (день подключения робота) — 130,6р/шт., купил бы 459 акций, остаток на счете 54,6р.

20 февраля 2021г. — 130,8р/шт, купил бы 38 акций, полный остаток 84,2р.

19 марта 2021г. — 132,3р/шт, купил бы 37 акций, полный остаток 189,1р.

21 апреля 2021г. — 135,45р/шт, купил бы 51 акцию, полный остаток 281,15р.

20 мая 2021г. — 139,45р/шт, купил бы 50 акций, полный остаток 308,65р.

18 июня 2021г. — 146,3р/шт, купил бы 47 акций, полный остаток 432,55р.

21 июля 2021г. — 146,55р/шт, купил бы 47 акций, полный остаток 544,7р.

19 августа 2021г. — 151,35р/шт, купил бы 46 акций, полный остаток 582,6р.

21 сентября 2021г. — 157,1р/шт, купил бы 44 акции, полный остаток 670,2р.

20 октября 2021г. — 169,1р/шт, купил бы 41 акцию, полный остаток 737,1р.

18 ноября 2021г. — 163,85р/шт, купил бы 42 акции, полный остаток 855,4р.

20 декабря 2021г. — 145,6р/шт, купил бы 48 акций, полный остаток 866,6р.

21 января 2022г. — 136,7р/шт, купил бы 51 акцию, полный остаток 894,9р.

В итоге у меня было бы 1001 акция со средней ценой 148,96р., сегодня я бы продал эти акции по цене 142,55 и получил 142 692,55+894,9 (остаток рублей на счете) = 143 587,45

Если сравнивать с активным управлением робота советника, то робот советник принес меньший убыток, по сравнению с покупкой фонда на российские акции.

Последние месяцы я не стал выкладывать отчет о действиях робота советника, но портфель, который я вел в смарт-лабе актуальный посмотреть на него можно ЗДЕСЬ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал