фрс

Я ожидаю сильного импульса для экономики США в 2022 году — Эванс из ФРС

- 19 ноября 2021, 10:09

- |

👉 К середине 2022 года мы сможем оценить рынок труда, фискальную ситуацию, инфляционное давление и то, насколько нам нужно изменить позицию денежно-кредитной политики

👉 Мы ожидаем довольно существенного увеличения затрат на рабочую силу

👉 Проблемы с цепочкой поставок могут длиться дольше, чем хотелось бы, до 2022 года, но я настроен оптимистично

- комментировать

- Комментарии ( 0 )

Сворачивание QE не повод падать

- 18 ноября 2021, 17:07

- |

Уже почти второй год подряд мировые рынки демонстрируют рост подогреваемые новой ликвидностью. Это создает как возможность зарабатывать по тренду, так и страхи, что любой сигнал на отток ликвидности может быть триггером к мощной рыночной коррекции.

Сейчас на близком горизонте многие видят два фактора оттока – сворачивание программы QE и размещение государственных облигаций для финансирования стимулирующих проектов. Тема поднятия ставок действует не на таком близком горизонте, потому сейчас не про нее.

❓Почему новости о сворачивании QE не обрушили рынок?

▫️Первое. Программа обратного выкупа будет сворачиваться постепенно, а следовательно, более полугода будет подливаться масло в огонь.

▫️Второе. Деньги от QE не поступают в финансовую систему уже полгода (вот это поворот)! Программа обратного выкупа подразумевает, что ФРС выкупает у банков активы (перечисляет им ликвидность), а банки вливают эту ликвидность уже дальше в систему. Однако, с апреля начался резкий рост обратного РЕПО на счетах ФРС. Схема выходит такая:

( Читать дальше )

Возможно

- 18 ноября 2021, 16:46

- |

Байден объявит кандидата на пост главы ФРС до 25 ноября. Почему Лаэль Брейнард лучше всех подходит для руководства ФРС

- 17 ноября 2021, 23:27

- |

Why Lael Brainard is best qualified to lead the Fed

Автор является бывшим председателем FDIC и бывшим помощником министра финансов США по финансовым учреждениям.

( Читать дальше )

Год назад ванговал +19% по S&P500

- 17 ноября 2021, 21:13

- |

( Читать дальше )

Почему инфляция превысила 8% и каких значений она может достичь

- 17 ноября 2021, 11:54

- |

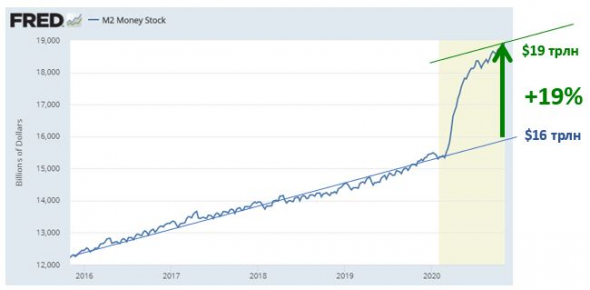

Решение ФРС о сокращении с ноября программы выкупа активов хотя и было широко ожидаемым, стало поворотным событием для мировых рынков. Мягкая денежная политика осталась в прошлом, и теперь внимание рынков будет обращено на сроки начала подъема ключевых ставок мировыми центробанками. Сокращение объемов и удорожание ликвидности заставят инвесторов внимательнее относиться к фундаментальным факторам, а также проявлять больше осторожности при размещении средств в рисковых активах. Не стоит забывать, что всё это происходит на фоне продолжающейся пандемии, сохранения высоких темпов инфляции и торможения в динамике экономического восстановления во многих странах.

Потребительская инфляция в США составила 6,2%. Это максимальное значение за 30 лет. Вероятно, ФРС придется реагировать на рост цен более ранним повышением ставки, чем закладывают рынки. Всё это не самые лучшие новости для развивающихся рынков, включая российский.

Между тем данные по инфляции, опубликованные Росстатом в прошедшую среду, больших сюрпризов не принесли. С одной стороны, в октябре этот показатель в стране вырос до 8,1% (на рынке ожидали 8%) на фоне ценников на продовольственные товары. Прежде всего, на плодоовощную продукцию — например, в прошлом месяце было отмечено заметное увеличение цен на огурцы и помидоры.

( Читать дальше )

Преждевременное повышение ставок повлечет за собой серьезные экономические издержки — Дейли из ФРС

- 17 ноября 2021, 10:49

- |

👉 Долгосрочные инфляционные ожидания остаются в основном неизменными. Я по-прежнему считаю, что рост инфляции связан с пандемией, и со временем он должн ослабнуть

👉 ФРС нужно больше времени, чтобы оценить состояние экономики. Лучший путь для ФРС — проявить терпение в отношении денежно-кредитной политики. В случае необходимости у ФРС есть инструменты для противодействия инфляции

Байден заявил, что примет окончательное решение о председателе ФРС примерно через четыре дня

- 17 ноября 2021, 10:18

- |

Если сокращать покупку активов по $30 млрд в месяц, то можно будет повысить ставку в 1 квартале 2022 — Буллард из ФРС

- 16 ноября 2021, 17:37

- |

👉 Инфляция заставляет регулятор быть ястребиным

👉 Расходы на личное потребление в США довольно высокие и ФРС должен принимать более жёсткие решения на ближайших заседаниях

👉 Буллард не исключил ускорение сворачивания покупки активов

👉 Я согласен с мнением рынка, что нас ждёт 2 повышения ставки в 2022 году

Как снижение безработицы помогает расти вашим активам?

- 16 ноября 2021, 15:47

- |

Парадокс, но, кажется, снижение уровня безработицы, вероятно, будет играть инвесторам на руку, так как не даст ФРС активно ужесточать денежно-кредитную политику.

Фишка в том, что раньше улучшение ситуации на рынке труда было негативом для нас, так как это говорило о более быстром ужесточении денежно-кредитной политики, так как цель ФРС США была именно в рынке труда и инфляции. Сейчас цель меняется и ФРС США в основном следит за тем, как себя чувствует инфляция.

С учётом того, что инфляция в США выше 6%, то ФРС США активно начинает становиться ястребиным. По заявлению правительства США и статистических бюро, то инфляция в основном растёт из-за нарушения цепочек поставок, а также из-за нехватки рабочих мест, в связи с чем работодателям приходится увеличить заработную плату и далее раскручивается инфляционная спираль за счёт того, что компаниям в том числе приходится увеличивать отпускные цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал