фрс

Флоксиносинигилипилификация.

- 23 августа 2019, 08:24

- |

Будучи экономистом, конечно, я осознаю, что принципы монетарной политики как часть макроэкономики претерпели конкретные изменения, в связи с чем допускаю отклонения в подходах управления национальной экономикой. В качестве положительного примера по этой теме можно отметить изменения в управлении кредитно-денежной политикой, проведённые Банком Японии – ребята на славу потрудились и вот ссылка, в которой можно непосредственно ознакомиться с докладом (он на английском, на русском, признаться, искать не стал).

Тем не менее, это не тема, на которую я хотел бы обратить внимание. Удивляет другой момент. А именно, я искренне не понимаю причину, по которой ФРС сократила ставку в июле.

В эту среду был опубликован очередной протокол заседания FOMC – как правило, он выходит через три недели после самой встречи – в котором в первые за свой опыт чтения публикаций Феда я так и не понял, в чём была главная суть понижения ставки по федеральным фондам. Те, кто позабыл, хочу напомнить, что в состав комитета по открытым рынкам входит 7 членов управления и 4 главы оставшихся 11-ти региональных банков-членов ФРС. Так вот среди них я не заметил консенсус-мнения, напротив – было целых три абсолютно разных взгляда на причины для понижения, причём голосовало за понижения 9 человек. На 9 человек, голосовавших из 11-ти, пришлось три разных мнения: кто-то посчитал, что причина в низкой инфляции, которая так и не сумела дотянуть до и остаться на уровне 2%; кто-то посчитал, что нужно подготовиться к торговым конфликтам; а кто-то посчитал, что низкие темпы роста мировой производительности создают опасность для американской экономики.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Гугл фиксирует резкое увеличение числа запросов со словом «рецессия»

- 22 августа 2019, 20:40

- |

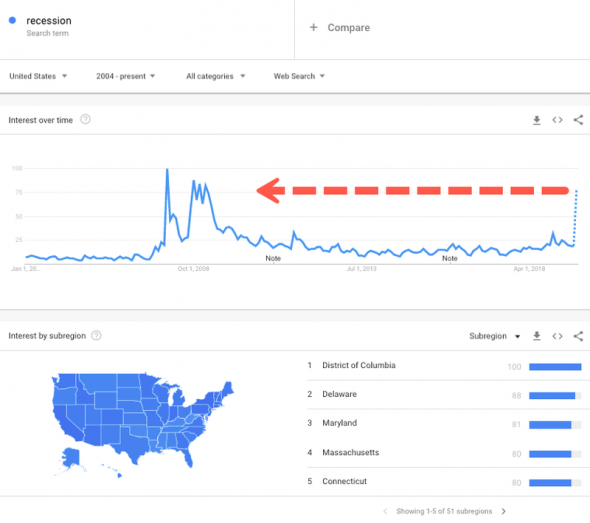

Популярность поисковых запросов со словом «рецессия» в США бьет рекорды 2009 года на фоне произошедшей инверсии кривой доходности трежерис:

(Количество поисковых запросов со словом «рецессия» в США находится на уровнях февраля-марта 2009 года)

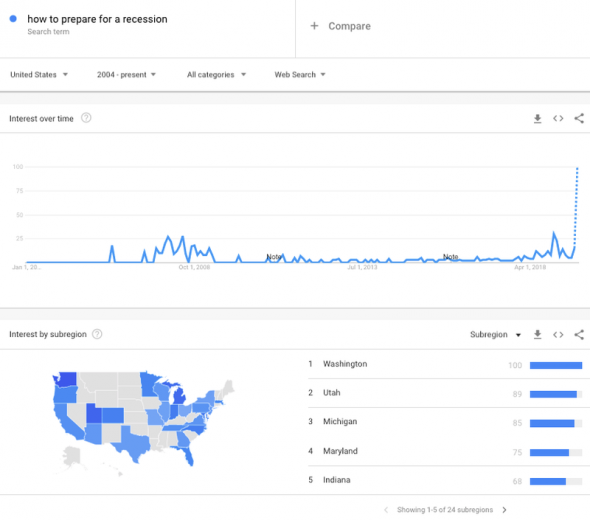

При этом люди активно интересуются как к ней подготовиться («How to prepare for a recession»), чего не наблюдалось перед кризисом 2008-2009 годов:

( Читать дальше )

ЧТО ПРОИСХОДИТ В МИРЕ: СТАТИСТИКА, СЛУХИ, ОЖИДАНИЯ

- 22 августа 2019, 19:23

- |

S&P500 вырос на 16% с начала года. Это очень хороший показатель, учитывая средний годовой рост около 14%. Статистически основной движ уже произошел. Плюс американские корпорации снижают объемы выкупа собственных акций с рынка (байбеки). Согласно свежайшей статистике S&P, во 2 кв. компании провели выкупов на $166 млрд против $206 млрд в 1 кв. 2019 года. Объем байбеков упал до минимума с 4 кв. 2017 года. Байбеки выступали надежной поддержкой для рынка акций. Сейчас в условиях снижения активности компаний волатильность рынка только возрастет. Обычно компании сокращают объемы байбеков при ухудшении операционного кеш флоу и в преддверии тяжелых времен в экономике. Сейчас ситуация аналогичная.

По поводу валютной войны США и Китая. В Charles Schwab решили оценить вероятность начала валютной войны со стороны США. Дональд Трамп не раз заявлял о желании снизить стоимость доллара. Но смогут ли американцы противостоять Китаю в валютных войнах?

В США существует фонд под названием Exchange Stabilization Fund (ESF). Это резервный фонд на случай чрезвычайных ситуаций Министерства финансов США, который обычно используется для валютных интервенций. Это дает возможность правительству США влиять на курс валюты, при этом не затрагивая внутреннюю денежную массу. Общая сумма активов этого фонда составляет около $94 млрд. Это очень мало, если сравнивать с валютными резервами Китая, превышающими $3.1 трлн.

( Читать дальше )

Управление миром через соц.сети

- 22 августа 2019, 06:52

- |

«Единственная наша проблема — это Джей Пауэлл и ФРС.

Он как гольфист, который не может загнать мяч в лунку. США ждет существенный рост, если он сделает верный шаг — снизит ставку, однако рассчитывать на него не стоит! Пока он все делает неверно и толкает нас вниз», — указал Трамп.

Президент неоднократно ругает американский Центробанк за «нерешительность» в снижении ставок.

Видимо Дональд уже выбрал «козла отпущения» и не остановится не перед чем, лишь бы выиграть президентскую гонку в 2020 году.

Рост доллара оказывает давление на товары. Золото держится на вершине

- 21 августа 2019, 17:00

- |

Рынки всего мира от акций, индексов и товарных рынков, все больше зависят от стоимости доллара, отношений между США и Китаем. Компании ищут перспективы рецессии в мире или США.

Брексит в Англии. Меры Германии в случае рецессии. В ожидании данных от ФРС. Трамп давит на ФРС и обещает, что скоро проблемы между США и Китаем уйдут.

Падение какао. Падение кофе и сахара. Тур по урожайности в США. Зерновые и масличные в сезонности. Хлопок не растет. Золото держится на вершине.

( Читать дальше )

Закрепление боковой динамики

- 21 августа 2019, 15:30

- |

Российский рынок акций

Рынок акций спокоен и виден переход к боковой динамике даже в снижавшихся бумагах (АЛРОСА, ФСК, Россети, МТС). На фоне отскока по американскому рынку и отказа США от углубления конфликта с Huawei непосредственно сейчас нет и серьёзного внешнего негатива. Нефть стабильна. Интерес к дивидендным выплатам поддерживает многие бумаги, среди наиболее интересных разовых тем – Норильский Никель. В ЛУКОЙЛе подведены итоги оферты, коэффициент выкупа оказался довольно высоким, лишь немного не дотянув до 50%. Слабая отчётность в Магните может привести к дальнейшему расхождению спреда между ним и Х5.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,0-7,2%, USD 2,0-2,1%, по недельным — RUB 7,0-7,3%, USD 2,0-2,2%.

Рынок облигаций

Российский долговой рынок остаётся спокойным. Кривая ОФЗ ни на ближнем, ни на дальнем конце не подвергалась существенному давлению со стороны продавцов, несмотря на девальвацию рубля. ОФЗ-26230 торгуется вблизи максимумов, пытаясь закрепиться выше отметки 104,00%. Ожидания снижения ставок как со стороны ФРС США, так и со стороны ЦБ РФ, а также мягкая риторика ЕЦБ, плюс позитивные прогнозы по рублёвой инфляции играют все вместе в пользу дальнейшего снижения доходностей. Ощущение рукотворности периодически происходящих стрессов и коррекций на рынках позволяют избегать активного «бегства в качество».

( Читать дальше )

Утренний комментарий по финансовым рынкам за 21.08.2019

- 21 августа 2019, 10:10

- |

• Активность участников рынка снижается в ожидании сегодняшней публикации протоколов с последнего заседания FOMC, а также скорой встречи глав мировых ЦБ, где, вероятнее всего, подтвердится намерение смягчать монетарный курс, однако ключевой будет позиция ФРС.

• Неприятным событием для европейского рынка стала отставка правительства Италии, которое работает всего около года, политические проблемы, как и ранее, могут привести к росту волатильности в регионе.

( Читать дальше )

Pragmatos Daily: 100 базовых пунктов Трампа, жесткий Борис Джонсон, 30-летние облигации с нулевой доходностью и китайские пабы в Лондоне

- 20 августа 2019, 10:47

- |

100 базовых пунктов Трампа

Любимое развлечение Трампа в последнее время — писать в твиттере о том, на сколько базовых процентных пунктов ФРС должна снизить ставку рефинансирования. В этот раз он требует от ФРС снизить ставку сразу на 1 процент (сто пунктов), чтобы ослабить доллар относительно валют других стран, “страдающих от сильного доллара”. Также он обвинил демократов в том, что они надеются на то, что рецессия начнется до следующих президентских выборов (2020-ого года). Протокол ФРС FOMC будет в эту среду, но основное внимание будет приковано к комментариям председателя Джерома Пауэлла, когда он выступит на симпозиуме в Джексон-Хоуле в пятницу, где он, как ожидается, укажет потенциал для следующего снижения.

Комментарии: низкие процентные ставки сейчас способствуют разогреванию рынков и экономик выше устойчивого уровня, по мультипликатору CAPE (Shiller P/E) США торгуются на уровне 27 сейчас, это уровень, который статистически предполагает меньше 4% ежегодной доходности рынка в следущие 10 лет. Или, говоря другими словами, это уровень, с которого рынку будет удобно падать на 30-40% в следующую рецессию, прежде чем рынок снова сможет расти на 10-12% в год. Поэтому мы очень осторожно относимся к рисковым ставкам.

( Читать дальше )

Трамп предложил снизить ставку ФРС как минимум на 100 базисных пунктов и перезапустить QE

- 19 августа 2019, 19:53

- |

«Наша экономика очень сильна, несмотря на ужасную слепоту со стороны Джея Пауэлла и ФРС, но демократы пытаются« заставить »экономику быть плохой для целей выборов 2020 года. Очень эгоистичны! Наш доллар настолько силен, что это печально вредит другим частям мира ...»

«Ставку ФРС за довольно короткий период времени следует снизить как минимум на 100 базисных пунктов, возможно, с некоторым количественным смягчением. Если бы это произошло, наша экономика была бы еще лучше, а мировая экономика была бы значительно и быстро улучшается — хорошо для всех!»

( Читать дальше )

Несколько слов о том, что на самом деле стоит за ралли на фондовом рынке США

- 19 августа 2019, 15:20

- |

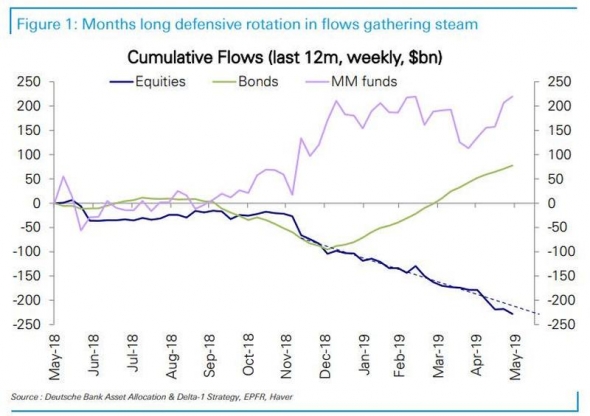

В июле на ZeroHedge опубликовали хорошую статью, посвященную феномену устойчивого роста фондового рынка Штатов на протяжении последнего времени. Он наблюдается на фоне оттока средств инвесторов с фондового рынка на долговой:

(Приток средств инвесторов на долговой (зеленая линия), фондовый (синяя линия) и денежный рынки (сиреневая линия), суммарное значение за 12 месяцев в млрд долл.)

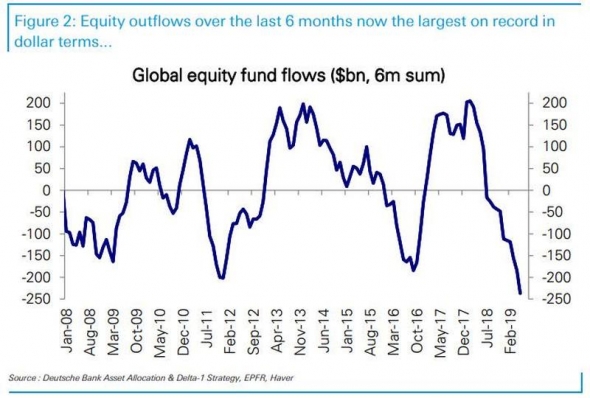

За прошедшие полгода инвесторы вывели с фондового рынка США рекордную сумму средств за всю историю:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал