фрс

ФРС оставила ставку по фед фондам без изменений между 2,25% и 2,50%

- 01 мая 2019, 23:03

- |

Federal Reserve issues FOMC statement

For release at 2 p.m. EDT May 1, 2019

Информация, полученная после заседания Федерального комитета по открытым рынкам в марте, свидетельствует о том, что рынок труда остается сильным и что экономическая активность росла устойчивыми темпами. В последние месяцы в среднем стабильно росли рабочие места, а уровень безработицы оставался низким. Рост расходов домохозяйств и инвестиций в основной капитал в первом квартале замедлился. На 12-месячной основе общая инфляция и инфляция для предметов, кроме продуктов питания и энергии, снизились и достигают уровня ниже 2 процентов. В целом рыночные показатели компенсации инфляции в последние месяцы оставались низкими, а основанные на опросах показатели долгосрочных инфляционных ожиданий практически не изменились.

В соответствии со своим уставным мандатом Комитет стремится содействовать максимальной занятости и стабильности цен. В поддержку этих целей Комитет решил сохранить целевой диапазон ставки по федеральным фондам от 2-1/4 до 2-1/2 процента. Комитет по-прежнему рассматривает устойчивое расширение экономической активности, сильные условия на рынке труда и инфляцию, близкую к симметричной 2-процентной цели Комитета, в качестве наиболее вероятных результатов. В свете глобальных экономических и финансовых событий и сдержанного инфляционного давления Комитет будет терпеливым, поскольку он определяет, какие будущие корректировки целевого диапазона для ставки федеральных фондов могут быть подходящими для поддержки этих результатов.

При определении сроков и размера будущих корректировок целевого диапазона для ставки по федеральным фондам Комитет будет оценивать реализованные и ожидаемые экономические условия относительно его максимальной цели занятости и его симметричной 2-процентной цели инфляции. Эта оценка будет учитывать широкий спектр информации, включая показатели состояния рынка труда, показатели инфляционного давления и инфляционных ожиданий, а также данные о финансовых и международных событиях.

За действия FOMC по монетарной политике проголосовали: Джером Пауэлл, Председатель; Джон К. Уильямс, заместитель председателя; Мишель В. Боуман; Лаэль Брейнард; Джеймс Буллард; Ричард Х. Кларида; Чарльз Л. Эванс; Эстер Л. Джордж; Рэндал К. Куорлз; и Эрик С. Розенгрен.

Решения относительно реализации денежно-кредитной политики

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

EUR/USD - переломный момент

- 30 апреля 2019, 22:31

- |

Подождем завтра и узнаем )))Важно вот что...

Отчеты, предоставленные на мос бирже, показывают изменение позиций юридических лиц в пользу длинных позиций, по сравнению с 29 апреля

Еще 24 апреля было 74 тысячи конец в лонгах, уже 110 тысяч.

В паре доллар-лира происходит запил последние 3 торговые сессии.

( Читать дальше )

Завтра ФРС

- 30 апреля 2019, 15:29

- |

А кто торгует USM — будьте аккуратны с переносом позиций через 1 мая,

чтобы 2 мая не получилось вот так

Курс доллара. Венесуэла не верит в санкции против России (обзор от 30 апреля 2019 года)

- 30 апреля 2019, 11:51

- |

Мировые рынки начали неделю без оптимизма

- 30 апреля 2019, 10:26

- |

Американский рынок вчера завершил день лишь небольшим ростом, индекс S&P 500 прибавил 0,1%. Отчет по доходам и расходам населения США за март оказался неоднозначным. С одной стороны, расходы выросли на 0,9%, что на 0,2 п.п. выше февральского показателя, с другой – доходы прибавили лишь 0,1%, хотя прогнозировался их рост на 0,4%. PCE-дефлятор составил в марте 1,5% год к году, на 0,1 п.п. ниже ожиданий.

( Читать дальше )

Пауэлл отдыхает, за рулем ФРС Трамп. Обзор на предстоящую неделю от 28.04.2019

- 28 апреля 2019, 22:18

- |

По ФА…

1. Заседание ФРС, 1 мая

Изменение ставки и новые прогнозы не ожидаются, рынки получат краткое сопроводительное заявление ФРС и пресс-конференцию Пауэлла.

Главный вопрос, который волнует инвесторов – отношение ФРС к текущему замедлению инфляции.

В крайние недели в СМИ появилось множество публикаций с размышлениями на тему возможного снижения ставки ФРС при замедлении инфляции даже при сохранении уверенного роста экономики и рынка труда США.

В статьях приводятся высказывания членов ФРС об ошибках в прогнозировании темпов роста инфляции, последствий роста рынка труда, опасности потери доверия рынков к ФРС при неисполнении цели по инфляции на устойчивой основе.

Недавняя статья Блумберг утверждает, что рынки недооценивают шансы снижения ставки ФРС, т.к. ФРС может обратиться к своему опыту снижению ставки в 1998 году, когда экономика США демонстрировала уверенный рост, фондовой рынок был близок к хаям, но мировая экономика резко замедлилась, крупный хедж-фонд обанкротился, а в России произошел дефолт.

ФРС тогда снизила ставки и тем самым ускорила рост экономики США, невзирая на замедление глобальной экономики.

Очевидно, что сейчас нет полной аналогии с 1998 годом, кроме того, традиционную политику ФРС можно разделить на две части: рост инфляции приводит к повышению ставок, к снижению ставок приводит замедление экономики, в частности рынка труда США.

Но попытки СМИ подготовить рынки к снижению ставки ФРС нельзя оставлять без внимания, т.к. их риторика напрямую перекликается с риторикой администрации Белого дома и лично Трампа.

( Читать дальше )

Мы сдаемся: Федеральный Резерв “смирился” с надувающимися пузырями

- 26 апреля 2019, 16:52

- |

После повышения процентных ставок и негативной реакции рынков на этот процесс в прошлом году, Федрезерв теперь, похоже, признает, что будущая денежно-кредитная политика может быть только мягкой, пусть даже ценою еще более масштабных и более дестабилизирующих финансовых пузырей. С одной стороны, это действительно эпохальное изменение. С другой стороны, это просто признание новой нормальности, наступление которой говорит нам о том, что центральные банки уже потеряли контроль.

Далее Bloomberg:

Федрезерв, вероятно, смирился с риском роста пузырей в попытке продлить экономическую экспансию

Некоторые управляющие Федеральным Резервом, похоже, смирились с повышенным риском роста пузырей активов и возникновением других финансовых эксцессов, стремясь продлить экономическую экспансию.

Таков один из месседжей, замаскированных в протоколе заседания Федерального комитета по открытым рынкам, состоявшегося 19-20 марта.

( Читать дальше )

На вчерашнем мероприятии показать не удалось

- 26 апреля 2019, 14:51

- |

Что мы видим? Роста показателя S&P500/M2 нет. Но так как М2 падать не собирается, то номинальный рост S&P500 был, есть и будет. Всем крупным обвалам этого показателя предшествовал цикл роста ставки Федфондов. Через некоторое небольшое время после начала обвала ставку начинали резко снижать, соответственно, самым привлекательным активом становились американские бонды, а падение ставки ниже предыдущих минимумов знаменовало скорое окончание падения показателя S&P500/M2 и начало его роста.

Вывод? Если хотите вкладываться в американский рынок «вдолгую», следите за решениями ФРС.

И напоследок еще одно наблюдение, не попавшее на картинку: если перед президенскими выборами этот показатель падал, то побеждал кандидат от партии не власти. А значит Трамп будет давить на ФРС, чтобы та не повышала ставку, а еще лучше понижала. Вот и посмотрим на «независимость» их аналога ЦБ.

Сегодня ЦБР примет решение по ставке

- 26 апреля 2019, 10:56

- |

Европейские индексы вчера продолжили отступление, Euro Stoxx 50 потерял около 0,3%. ЕЦБ выпустил очередной обзор экономики еврозоны. По сравнению с предыдущим обзором общая оценка ситуации существенно не изменилась, ЕЦБ по-прежнему видит риски замедления экономики из- за неопределенности, связанной с геополитическими факторами, протекционизмом в торговле и волатильностью развивающихся рынков. Банк считает необходимой определенную степень монетарной поддержки для сохранения благоприятных финансовых условий, экономического роста и достижения инфляцией целевых 2%.

( Читать дальше )

ФРС уже не торт. Goldman подтверждает. Дошли задним умом.

- 23 апреля 2019, 18:31

- |

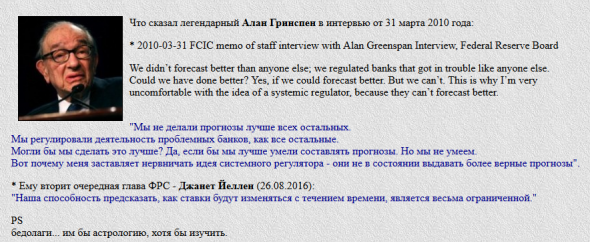

Тоже мне, новость. Догадались опосля.

Опосля моей публикации на сайте astro777.com

* А что сказал Блумберг?

(Блумберг) — Рисковые активы в последние годы сильнее реагируют на потрясения от «ястребиной» монетарной политики Федеральной резервной системы, отмечает Goldman Sachs Group Inc. Как ни странно, причина заключается в том, что ФРС теряет свои предсказательные навыки.

ФРС за последние годы утратила фору перед частными экономистами в плане предсказаний, поскольку более высокое качество и количество прогнозов затрудняет для всех, включая представителей ФРС, задачу превзойти «мудрость толпы», написали в обзоре от 20 апреля Ян Хациус, Дэвид Чой и другие экономисты Goldman

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал