Блог им. Kitten

Пауэлл отдыхает, за рулем ФРС Трамп. Обзор на предстоящую неделю от 28.04.2019

- 28 апреля 2019, 22:18

- |

По ФА…

1. Заседание ФРС, 1 мая

Изменение ставки и новые прогнозы не ожидаются, рынки получат краткое сопроводительное заявление ФРС и пресс-конференцию Пауэлла.

Главный вопрос, который волнует инвесторов – отношение ФРС к текущему замедлению инфляции.

В крайние недели в СМИ появилось множество публикаций с размышлениями на тему возможного снижения ставки ФРС при замедлении инфляции даже при сохранении уверенного роста экономики и рынка труда США.

В статьях приводятся высказывания членов ФРС об ошибках в прогнозировании темпов роста инфляции, последствий роста рынка труда, опасности потери доверия рынков к ФРС при неисполнении цели по инфляции на устойчивой основе.

Недавняя статья Блумберг утверждает, что рынки недооценивают шансы снижения ставки ФРС, т.к. ФРС может обратиться к своему опыту снижению ставки в 1998 году, когда экономика США демонстрировала уверенный рост, фондовой рынок был близок к хаям, но мировая экономика резко замедлилась, крупный хедж-фонд обанкротился, а в России произошел дефолт.

ФРС тогда снизила ставки и тем самым ускорила рост экономики США, невзирая на замедление глобальной экономики.

Очевидно, что сейчас нет полной аналогии с 1998 годом, кроме того, традиционную политику ФРС можно разделить на две части: рост инфляции приводит к повышению ставок, к снижению ставок приводит замедление экономики, в частности рынка труда США.

Но попытки СМИ подготовить рынки к снижению ставки ФРС нельзя оставлять без внимания, т.к. их риторика напрямую перекликается с риторикой администрации Белого дома и лично Трампа.

Трамп прямо требует, чтобы ФРС снизила ставки на 0,50%, ему вторят экономические советники администрации, глава экономического совета Белого дома Кадлоу и вице-президент Пенс.

Кроме этого, Трамп внес достаточные изменения в состав ФРС, чтобы общая тональность была голубиной, не говоря о его влиянии на главу ФРС Пауэлла, который чувствует себя перед Трампом как кролик перед удавом.

Нельзя исключать заказную риторику СМИ о возможном снижении ставки ФРС, в любом случае она, как минимум, оказывает влияние на ожидания рынков, а от ожиданий участников рынка зависит реакция на фактическое решение ФРС.

Сопроводительное заявление ФРС не претерпит значительных изменений.

Оценка роста экономики США будет позитивной после сильного роста ВВП США в 1 квартале, негативным моментом станет оценка роста инфляции, но это вряд ли приведет к изменению указаний по ставкам в «руководстве вперед».

Основная реакция рынка будет на пресс-конференцию Пауэлла, наиболее интересным будет блок вопросов-ответов.

Основные моменты пресс-конференции Пауэлла:

— Инфляция.

Единственный вопрос, который интересует рынки в отношении ФРС – готова ли ФРС снизить ставки для достижения цели по инфляции.

Нет никаких разумных оснований для снижения ставки при инфляции ниже цели ФРС с учетом текущего роста экономики США, но ФРС потеряла свою независимость и, более вероятно, что при повторном провальном отчете по рынку труда в ближайшие месяцы ФРС заговорит о возможном снижении ставки.

В адекватном сценарии вступительное заявление Пауэлла не будет содержать указаний на возможное снижение ставки при дальнейшем падении инфляции, при ответе на вопрос о возможном снижении ставки ради достижения цели по инфляции Пауэлл должен ответить, что нет предпосылок при текущем росте экономики, но если рынок труда начнет замедляться – члены ФРС обсудят необходимость снижения ставки.

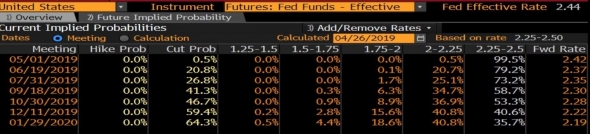

При таком сценарии доллар может вырасти в первой реакции, т.к. рыночные ожидания продолжают учитывать снижение ставки ФРС даже при аномально высоком для 1 квартала ВВП США:

Но рост доллара в данном случае будет непродолжительным, т.к. падение инфляции практически гарантирует сохранение ставок неизменными в этом году, не говоря о том, что ФРС вряд ли решится повысить ставку до выборов президента США в ноябре 2020 года.

В сценарии, при котором Трамп диктует политику ФРС, Пауэлл может сообщить во вступительном заявлении о росте шансов снижения ставки при дальнейшем падении инфляции, в этом случае доллар начнет отвесное падение, тренд индекса доллара сменится на нисходящий как минимум в среднесрочной перспективе.

— Детали в отношении портфеля ФРС.

Члены ФРС не определились с будущим составом портфеля.

Для выравнивания кривой доходности ГКО США логично объявить о приобретении краткосрочных ГКО, в этом случае доходности краткосрочных ГКО упадут, что позволит нивелировать инверсию и снизить страхи инвесторов в отношении приближения рецессии.

Но если симбиоз администрации Трампа и ФРС достиг апогея, то ФРС объявит о приоритете покупок долгосрочных ГКО США, что закрепит инверсию кривой доходности ГКО США, но решит проблему администрации Трампа по продаже ГКО США на фоне падения интереса инвесторов, а также снизит расходы бюджета на обслуживание госдолга США.

Вывод по заседанию ФРС:

Заседание ФРС должно быть проходным.

Экономика США растет выше тренда, рынок труда продолжает рост, снижение инфляции не представляет беспокойства и позволяет ФРС находится в режиме паузы.

Но следует обратить внимание на вопросы о готовности ФРС снизить ставки при дальнейшем замедлении инфляции, если Пауэлл ответит утвердительно на данный вопрос, не ссылаясь на необходимость дополнительных факторов в виде замедления экономики и рынка труда США, то это подтвердит потерю независимости ФРС и будет крайне негативно для доллара в обозримой перспективе.

2. Nonfarm Payrolls, 3 мая

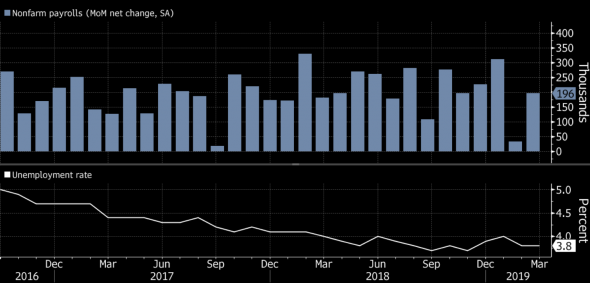

Основное внимание участников рынка будет сосредоточено на количестве новых рабочих мест, т.к. исторически один провальный отчет по рынку труда в течение года считается случайностью, но повторение февральского отчета приведет к изменению риторики ФРС в сторону снижения ставок:

Сопровождающие данные будут вторичными, при росте зарплат выше 3,5%гг и/или падении уровня безработицы U3 ниже 3,7% доллар вырастет, но рост не будет продолжительным, т.к. инфляция в США падает, а Пауэлл на прошлой пресс-конференции отметил, что у ФРС нет мандата по росту зарплат, а естественный уровень максимальной занятости может быть ниже прогноза ФРС, ибо не является догмой.

В этот раз рынки не получат всех косвенных данных до публикации нонфармов, т.к. ISM услуг будет опубликован в пятницу после выхода отчета по рынку труда.

На текущий момент косвенные данные указывают на слабые нонфармы, Markit сообщил о замедлении темпов найма с созданием новых рабочих мест около 130К, недельные заявки по безработице резко выросли, хотя, более вероятно, по причине пасхальных каникул.

Вывод по апрельским нонфармам:

Любой отчет по рынку труда, кроме откровенно провального, не способен привести к сильным движениям рынков.

Сильный отчет по количеству новых рабочих мест, но со слабыми сопровождающими данными, может быть проигнорирован рынками.

Рост зарплат выше 3,5%гг на фоне падения уровней безработицы приведет к сильному изначальному росту доллара, но реакция не будет продолжительной, т.к. это не изменит решения ФРС оставаться в режиме паузы до тех пор, пока не возобновится рост инфляции.

При количестве новых рабочих мест ниже 100К доллар может оказаться под сильным нисходящим давлением, особенно если Пауэлл отметит в ходе своей пресс-конференции 1 мая возможность снижения ставок в случае наличия признаков замедления рынка труда.

3. Выборы в парламент Испании

Ни одна из партий Испании не получит большинства и вероятность формирования коалиции в каком-нибудь варианте под большим вопросом.

Наиболее вероятным результатом станет «подвешенный парламент» с последующими длительными переговорами по формированию коалиции.

Но риск повторных выборов низок, т.к. страна расколота и настроения электората не изменятся.

Ситуация в Каталонии отвлекла партии от риторики в отношении выхода Испании из Еврозоны, тем более, что этот вопрос перестал быть актуальным, т.к. настроения электората южных проблемных стран Еврозоны изменились после политики, проводимой главой ЕЦБ Драги.

В любом случае, сильного влияния на евро результат выборов оказать не должен, но неопределенность — это всегда минус, ибо мешает притоку инвестиций.

Банки сходятся в одном – переговоры по формированию коалиции будут длительными, само формирование коалиции приведет к запуску фискальных стимулов и окончанию режима жесткой экономии.

4. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских расходов, отчет ADP, ISM промышленности и услуг, исследование настроений потребителей по версии СВ, личные расходы и доходы, производительность и себестоимость труда.

По Еврозоне нужно отследить ВВП в 1 квартале в первом чтении, инфляцию цен потребителей за апрель в первом чтении, уровень безработицы и PMI промышленности за апрель в финальном чтении.

Фунт продолжает находиться под нисходящим давлением в связи с неопределенностью по Брексит, в частности, по причине роста вероятности отставки премьера Мэй и досрочных выборов в парламент Британии.

Исполнительный комитет партии тори обязал премьера Мэй представить график отставки с поста лидера партии и должности премьера при отсутствии ратификации соглашения по Брексит, в случае отказа комитет готов изменить правила и провести вотум недоверия Мэй в июне.

Наиболее вероятным преемником Мэй является евроскептик Джонсон, но по опросам электората лидер лейбористов Корбин имеет все шансы победить Джонсона при досрочных выборах, что, более вероятно, и произойдет в случае, если Джонсон попытается проводить политику с выходом Британии из ЕС без соглашения.

Премьер Мэй намерена провести очередное голосование по соглашению Брексит в ближайшие 10 дней для того, чтобы попытаться избежать участия партий Британии в выборах в Европарламент.

Дата голосования, как и форма, зависит от хода переговоров с партией лейбористов, при достижении компромисса голосование может быть проведено пакетом по неизменному соглашению о разводе и измененной политической декларации о будущих отношениях с ЕС.

В случае, если компромисс с лейбористами не будет достигнут, то Мэй попытается провести голосование по неизменному соглашению о разводе в четвертый раз, надеясь на изменение мнения евроскептиков-тори и партии DUP.

Одновременно премьер Мэй проводит переговоры с премьером Ирландии, надеясь достичь согласия по внесению изменений в соглашения о разводе ради удовлетворения евроскептической части правящей коалиции.

Голосование на предстоящей неделе маловероятно, но может стать понятной дальнейшая политика правительства Британии с назначением даты голосования.

Заседание ВоЕ в четверг может быть более оптимистичным после продления статьи 50 о дате выхода Британии из ЕС, но оно вряд ли будет содержательным до исчезновения неопределенности по Брексит.

Следует обратить внимание на PMI промышленности и услуг Британии с публикацией в среду и пятницу соответственно.

Дата встречи Трампа и Си Цзиньпина должна быть определена после визита вице-премьера Лю в Вашингтон 8 мая.

Первый инсайд был о встрече в конце мая, сейчас разговор идет об июне.

Очевидно одно – если после визита Лю дата встречи не будет оглашена, то фондовый рынок США рухнет.

Китая порадует рынки своими PMI утром вторника и четверга, хотя со среды отправится на выходные.

— США:

Понедельник: инфляция потребительских расходов, личные расходы и доходы;

Вторник: индекс себестоимости рабочей силы, PMI Чикаго, исследование настроений потребителей по версии СВ, незавершенные сделки по продаже жилья;

Среда: отчет ADP, PMI и ISM промышленности, расходы на строительство, продажи авто;

Четверг: производительность и себестоимость труда, недельные заявки по безработице, фабричные заказы;

Пятница: отчет по рынку труда США, PMI и ISM услуг.

— Еврозона:

Вторник: ВВП и уровень безработицы стран Еврозоны, инфляция цен потребителей Франции, Испании, Италии, Германии, отчет по рынку труда Германии;

Среда: выходной в странах Еврозоны;

Четверг: PMI промышленности стран Еврозоны;

Пятница: инфляция цен потребителей и производителей стран Еврозоны.

5. Выступления членов ЦБ

Период «тишины» ФРС продолжится до оглашения результата заседания в среду, после чего следует ожидать всплеск активности членов ФРС, которые своими выступлениями попытаются оправдать или скорректировать риторику главы ФРС Пауэлла.

Особое внимание на рынки окажут выступления членов ФРС после публикации отчета по рынку труда в пятницу, в частности выступление вице-президента ФРС Клариды.

Члены ЕЦБ могут активизировать риторику после публикации ВВП Еврозоны во вторник, не исключено появление новых инсайдов.

------------------------------

По ТА…

Сценарий по евродоллару неизменен, в идеальном варианте необходим ретест поддержки перед началом корректа или разворота евродоллара вверх:

Трудно предложить альтернативу идеальному варианту, но поскольку евродоллар приближается к потенциально разворотным уровням, то рекомендуется отслеживать локальные поддержки в сочетании с событиями по ФА, ибо всегда есть риск разворота ранее:

Только истинное пробитие сопротивления на дейли скажет о формировании лоя.

------------------------------

Рубль

Отчеты по запасам нефти не порадовали быков, Baker Hughes сообщил о падении активных нефтяных вышек до 823 против 825 неделей ранее.

Администрация Белого дома огласила решение о полном запрете на покупки нефти Ирана со 2 мая, что привело к росту нефти ровно до того момента, когда Трамп сообщил, что звонил ОПЕК и просил снизить цены на нефть.

Но генсек ОПЕК и Саудовская Аравия опровергли свой разговор с Трампом и Дональду пришлось уточнить, что он разговаривал с Саудовской Аравией и другими странами, все согласны увеличить добычу нефти.

Очевидно, что Трамп победит, ибо у него на столе лежит законопроект NOPEC, не говоря о долге Саудовской Аравии за убийство журналиста, но ранее июньского саммита увеличение добычи будет в рамках квот согласно заявлению Саудовской Аравии.

Нефть исполнила цель по ОГП:

И ничто не мешает протестировать низ канала, но с нефтью никогда не бывает просто, ничто не мешает продолжать рост как минимум до встречи комитета ОПЕК+вне ОПЕК 19 мая к цели Саудовской Аравии на 80-85.

ЦБ РФ оставил ставку без изменений, сообщив о снижении рисков роста инфляции и об ожидании снижения ставки в 2-3 кварталах текущего года.

По ТА долларрублю предстоит длительный рост:

Который на текущий момент совпадает с ожидаемым ростом доллара.

Но при развороте тренда индекса доллара вниз понадобится какое-то дополнительное ФА для уверенности в достижении цели, т.к. на текущий момент динамика доллара является главным драйвером для движения валютной пары.

Возможно, слушания в Конгрессе США 1-2 мая по расследованию Мюллера увеличат риски введения новых санкций против РФ.

-------------------------------

Выводы:

Уходящая неделя дала дополнительные основания для продаж доллара на росте, ВВП США в 1 квартале хоть и превысил прогнозы экспертов, но указал на резкое падение инфляции, что усилит давление администрации Трампа на ФРС в отношении снижения ставок в соответствии с буквой мандата ФРС, хотя и не духом.

Агентство S&P сохранило рейтинг Италии неизменным с негативным прогнозом, что успокоит инвесторов на время, т.к. путь Италии до потери инвестиционного рейтинга и, как следствие, потере доступа к благам ЕЦБ будет длительным.

Трамп, в ходе визита премьера Японии Абэ, не использовал агрессивную торговую риторику, Япония, на удивление, присоединилась к позиции ЕС по требованиям дополнительных уступок со стороны США перед обсуждением предоставления США большего доступа к сельскохозяйственному рынку страны.

Тем не менее, по ТА цели падения евродоллара ещё не исполнены, но предстоящая неделя может с лихвой компенсировать этот недостаток, исходя из важности плановых событий.

Предстоящая неделя будет бурной и перенасыщенной событиями.

Открытие недели будет происходит на фоне позитива по сохранению неизменным рейтинга Италии и неопределенности по результату выборов в парламент Испании и Брексит.

Позитив по Италии краткосрочный, т.к. на текущем этапе любое решение не могло привести к катастрофическим последствиям, падение рейтинга партии тори увеличивает раскол внутри правящей коалиции и усиливает шансы досрочных выборов в случае, если соглашение о разводе Брексит не будет ратифицировано до выборов в Европарламент.

Результат по выборам в парламент Испании станет известен после 23.00мск, но ни одна партия на текущий момент не имеет возможности сформировать большинство, что, впрочем, является ожидаемым результатом.

Вторник будет днем данных Еврозоны, публикация ВВП Еврозоны за 1 квартал может привести к падению евро при выходе ниже ожиданий, что не исключено.

Заседание ФРС 1 мая и отчет по рынку труда США 3 мая являются ключевыми событиями, способными развернуть тренд индекса доллара.

Логично ожидать, что риторика главы ФРС Пауэлла останется нейтральной, что может привести к изначальному росту доллара с учетом рыночных ожиданий по снижению ставки ФРС к концу текущего года, но рост доллара на данной теме будет небольшим и краткосрочным, т.к. очевидно завершение цикла повышения ставок ФРС.

Пауэлл не станет отрицать возможность снижения ставок при замедлении рынка труда США с учетом отсутствия роста инфляции, что может привести к развороту тренда доллара на падение при выходе нонфармов ниже прогноза.

Бурные события предстоящей недели будут сопровождаться падением ликвидности.

Япония выходная всю неделю, что, как правило, сопровождается ростом иены.

Страны Еврозоны выходные в среду, Китай уйдет на выходные в среду до конца недели.

Тонкий рынок может значительно усилить реакцию на события предстоящей недели, последующее возвращение ликвидности закрепит разворот тренда индекса доллара при его наличии.

-----------------------------------

Моя тактика по евродоллару:

На выходные ушла в шортах евродоллара от 1,1255.

В планах переворот в лонги в согласии с ФА и ТА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

)))

Спасибо Вам!)

)

Постоянным читателям очень рада)

Благодарю Вас!

Если в ходе слушаний усилится желание Конгресса ввести санкции против банковского сектора РФ — то упадем ниже.

Я думаю, что негатив ещё заложен не полностью, а при фактическом введении санкций против банков РФ будет полная *опа, хотя при Трампе сие маловероятно

)

Спасибо, профитов Вам!

Там пока полный хаос, посмотрим, может у Мэй получится ратифицировать соглашение раньше.

Точно, 805.

Я лоханулась, сорри

))

Профитов!

Нет, думаю, что близки к оформлению дна

ЗЫ: EUR/USD 1.20 = научная фантастика

Это минимальная цель по евродоллару, выше 1,20 — пока под вопросом.

Приходите когда достигнем)