фрс

Тезисы Пресс-конференция Йеллен по-русски :

- 15 июня 2016, 22:27

- |

- Ставка неизменна — 0,5%

- В 2016 будут аккуратно относиться к повышению ставки ( в переводе — стоит закладывать не больше одного повышения)

- Brexit был одним из факторов сохранения ставки ( думаю, одним из ключевых)

- Цель по инфляции — 2%, ФРС не будет резкими действиями пытаться ускорить процесс достижения цели

- Ситуация в экономике недостаточно хороша для повышения ставки ( майская статистика тому в подтверждение)

- Необходимо увеличить эффективность работы для ускорения экономического роста

- Нет четкого плана по повышению ставок — ориентируются на ситуацию в экономике

- ФРС не собирает составлять расписание повышение ставок, как бы этого ни хотелось рынку

- Обращают внимание и на инфляцию, и на инфляционные ожидания

- комментировать

- ★2

- Комментарии ( 5 )

Ставку сохранили!

- 15 июня 2016, 21:34

- |

ФРС - полное непонимание ситуации

- 15 июня 2016, 21:26

- |

ФРС (полный текст из Bloomberg)

- 15 июня 2016, 21:18

- |

Информация, полученная с момента Федеральный комитет по операциям на открытом рынке встретились в апреле указывает на то, что темпы улучшения на рынке труда замедлился то время как рост экономической активности, как представляется, подхватили. Несмотря на то, что уровень безработицы снизился, прирост рабочих мест уменьшились. Рост расходов домохозяйств укрепился. С начала года, жилищный сектор продолжает улучшаться и сопротивление от чистого экспорта, как представляется, уменьшились, но бизнес-инвестиции в основной капитал был мягким. Инфляция продолжает работать ниже 2 процентов цели в более долгосрочной перспективе Комитета, частично отражая ранее снижение цен на энергоносители и цен на неэнергетического импорта. Рыночные меры компенсации инфляции снизились; большинство мер, на основе обследований долгосрочных инфляционных ожиданий мало изменились, на балансе, в последние месяцы.

( Читать дальше )

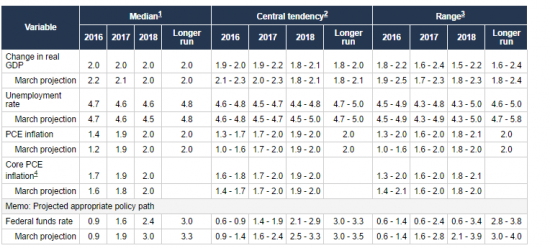

прогнозы ФРС

- 15 июня 2016, 21:15

- |

Йеллен послушать стоит. Мои ожидания: Начнет причитать по поводу брексита, неопределенность на рынке труда, но ближе к полной занятости. И еще раз повторит про одно повышения. Доллар отправляется в пике.

ФРС

- 15 июня 2016, 21:05

- |

ФРС УХУДШИЛА ПРОГНОЗ РОСТА ВВП США В 2016Г ДО 2% С 2,2%, ОЖИДАВШИХСЯ В МАРТЕ

Сплошной блеф, маразм и непонимание ситуации. Всё пальцем в небо. Точнее, хотели показать что всё хорошо, но реальность слишком стала явной.

Вряд ли эти заявления станут позитивом! Все начинают понимать, что ситуация намного хуже, чем её рисуют. Плюс, ФРС теряет доверие!!! Всё кончится, как в Китае в августе прошлого года.

Золото при пробое 1305 полетит на 1440$

Ставка ФРС. Сценарий.

- 15 июня 2016, 20:45

- |

1. Ставку ожидаемо не повышают (98,1%). Бакс дергается вниз (евро, фунт, золото — вверх).

Дальше два варианта.

В комментариях:

2.1. не говорят ничего нового. Курс возвращается обратно.

2.2. мусолят о повышении ставки в ближайшие месяцы или даже нескольких повышениях. Курс летит в обратную сторону и в результате все валюты и металлы сильно дешевеют относительно доллара.

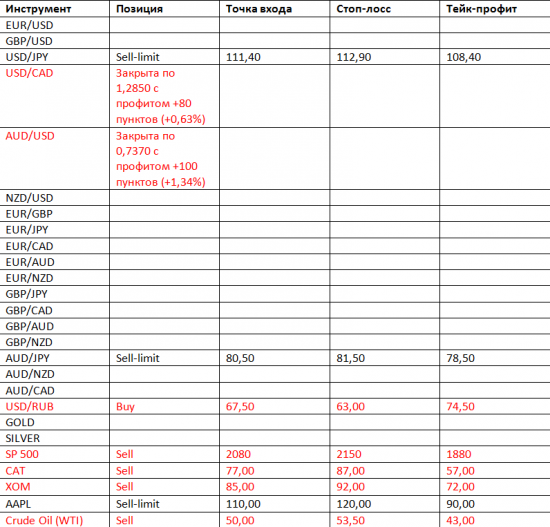

Текущие торговые сигналы и ситуация на рынке

- 15 июня 2016, 13:00

- |

Основное внимание участников рынка приковано к предстоящему заседанию ФРС и его решения по процентной ставке. В виду приближение этого события, было принято решение закрыть позиции по парам – AUD/USD и USD/CAD. Вполне возможно, что сегодня вечером валютные рынки могут развернуться. Фондовые площадки вчерашний день провели в негативной зоне, но уже сегодня, Азия продемонстрировала скромный рост. Рынок нефти направляется вниз в виду прогнозов по запасам от Института нефти, который рапортует про их рост. Сегодня вечером нас также ожидает отчет от МинЭнерго США. Закрытые наши позиции принесли в сумме 180 пунктов или +1,97% от движения инструментов.

Также приглашаем Вас в наш ВК-паблик.

Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 15 июня 2016, 12:50

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 21:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 21:30 состоится пресс-конференция Джанет Йеллен.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit, а также слабый отчет по рынку труда США пока давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

( Читать дальше )

Решение по процентной ставке ФРС и Заявление FOMC

- 15 июня 2016, 11:43

- |

Cегодня вечером в 21:00 по московскому времени выйдет блок ВАЖНОЙ статистики: Решение по процентной ставке ФРС и Заявление FOMC:

По моему мнению ставку повышать не будут. Три до этого рынки снимали перекупленность:

E-mini S&P 500 (часовой график)

Если сложим два этих фактора:

1)предварительное снятие перекупленности

2)неизменная ставка

То я возьму на себя смелость предположить, что после повышенной волатильности в момент объявления статистики и во время выступления Йеллен, рынки возобновят свой рост.

Повторюсь, что этот сценарий возможен при том, что заявление FOMC и выступление Йеллен будет спокойным и нейтральным, а ставку не повысят.

Данный прогноз не является торговой рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал