фрс

ФРС

- 17 июня 2015, 01:14

- |

, остальные даже трогать не будем

Задача для 3-года работы на форексе, — до следующего ФРС полтора месяца, что будет именно на этом заседании

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

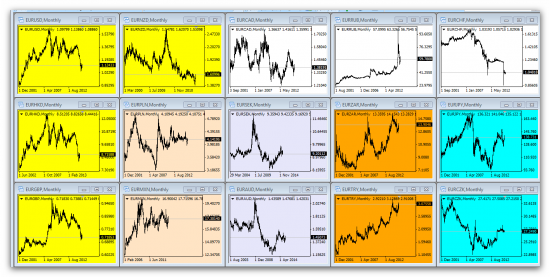

Внимательнее с валютными парами!

- 16 июня 2015, 23:22

- |

Не знаю как это объяснить, но вероятно в ближайшее время ожидается сильное движение. Возможно, в связи с завтрашним решением ФРС.

Всем хороших торгов!

Рынок энергоносителей. Неделя обещает стать интересной

- 16 июня 2015, 12:05

- |

Цены ближайших (июльских) фьючерсов на нефть и нефтепродукты за прошедшие сутки снизились. Сейчас по нефти наступают дни перехода на августовские контракты и нужно следить за указанным обстоятельством на графиках, строящихся по ценам ближайших контрактов. Дело в том что дальние контракты сохраняют некоторый положительный отрыв (ситуация контанго) от цен ближних фьючерсов и при переходе суммарный график вбирает в себя указанную поправку. Кстати, во вторник на фьючерсах происходит подрастание цен. Кроме экспирации рынок волнуется по поводу возможного нового снижения запасов в США. Тем более что во вторник Американский институт нефти (API) опубликует еженедельный отчет о коммерческих запасах нефти, а в среду выйдут данные по динамике запасов и объемам добычи.

Наиболее важным событием нашего рынка в понедельник было ставшее в 2015 году уже четвертым снижение ключевой ставки от ЦБ. На этот раз ставка снижена с 12,5% до 11,5%. В релизе банка сказано, что ставка снижена, учитывая дальнейшее ослабление инфляционных рисков при сохранении рисков существенного охлаждения экономики. Годовая инфляция, достигнув пика в марте, снизилась до 16,4% в апреле и 15,8% в мае. По прогнозу Банка России годовая инфляция в июне 2016 г. составит менее 7% и достигнет целевого уровня 4% в 2017 г. Банк России будет готов продолжить снижение ключевой ставки по мере дальнейшего замедления роста потребительских цен.

( Читать дальше )

Греция должна вернуться в реальный мир

- 16 июня 2015, 08:29

- |

У инвестров сейчас не очень большой аппетит к риску. В воскресенье переговоры между Грецией и кредиторами были прерваны менее чем через час после начала. Провал воскресных переговоров по Греции ударил по акциям в Европе и Азии в понедельник, заставил инвесторов обезопасить себя покупкой государственных облигаций и оказал влияние на евро.

Фолькер Клаудер, близкий сторонник Ангелы Меркель, говорит, что Меркель явно хочет, чтобы Греция осталась в еврозоне. По его словам, выход Греции из еврозоны точно не является более дешевой альтернативой сохранению членства Греции в валютном союзе.

( Читать дальше )

Тенденции. Заседания ФРС и Банка России

- 15 июня 2015, 13:24

- |

Главные события

Новостной фон недели будет довольно интересным, но на нем явно выделяется намеченное на 17 июня заседание Комитета по открытым рынкам ФРС США. В повышение ставок на предстоящем заседании почти никто не верит, но все равно это будет темой ближайших заседаний. Раскрученный маховик стимулирования скоро собираются начать притормаживать. При этом не известно то, к каким последствиям это может привести. Поэтому ФРС предпочитает действовать крайне осторожно с учетом изменяющихся обстоятельств и даже на ближайшие месяцы ФРС предпочитает не связывать себя жесткими обещаниями по ставке. В первую очередь нужно не вызвать резких движений на рынке облигаций. (Пока доходность казначейских облигаций США после роста с начала июня предпочла взять небольшую паузу до получения результатов заседания). Спускать фондовый рынок с достигнутых заоблачных высот не вызвав при этом лавины распродаж тоже будет крайне непросто. Тем не менее, ожидается, что если чаша весов на заседании Комитета будет склоняться к повышению ставки осенью текущего года, то уже сейчас ФРС может дать на это намеки либо в самом пресс-релизе, либо на последующей конференции Джанет Йеллен. Собственно это и будет главной интригой наступающей недели.

( Читать дальше )

В поисках счастливого конца. Обзор на предстоящую неделю от 14.06.2015

- 14 июня 2015, 22:14

- |

На предстоящей неделе:1. Заседание ФРС, 17 июня.

Заседание важное, можно даже сказать эпохальное, так как 17 июня ФРС либо подтвердит свое намерение повысить ставку до сентября включительно либо перенесет сроки первого повышения ставки ближе к концу года.

Шанс на повышение ставки ФРС в среду мал согласно экономическим данным и фьючерсы на ставку ФРС оценивают его как аналогично как ничтожный.

Главные ориентиры ФРС для повышения ставки: среднесрочная инфляция 2% и максимальная занятость с уровнем безработицы в диапазоне 5%-5,2%.

Инфляция находится на уровне 1,2%, уровень безработицы составляет 5,5%, а ВВП за 1й квартал пребывает пока на отрицательной территории и даже если в третьем чтении 24 июня ВВП США пересмотрят до положительного значения – ФРС важна динамика роста экономики во 2 квартале.

( Читать дальше )

Goldman Sachs про решение ФРС на следующей неделе

- 14 июня 2015, 15:27

- |

- Повышение ставки приближается, поэтому решение ФРС в июне будет иметь особую значимость

- ФРС может сообщить, что повышение ставки в сентябре является базовым сценарием.

- Велика вероятность того, что ФРС захочет сохранить «дверь открытой» с возможностью отложить повышение ставок до декабря.

- Экономика США улучшилась с момента последнего заседания.

- В то же время финансовые условия ухудшились из-за распродажи по гособлигациям за последний месяц.

- Прогнозы по экономике на 2015 год будут понижены из-за слабого 1 квартала, краткосрочный прогноз по безработице незначительно повышен, оценка инфляции не претерпит изменений.

Инфляция США не растет

Индекс финансовых условий США показывает некоторое ухудшение:

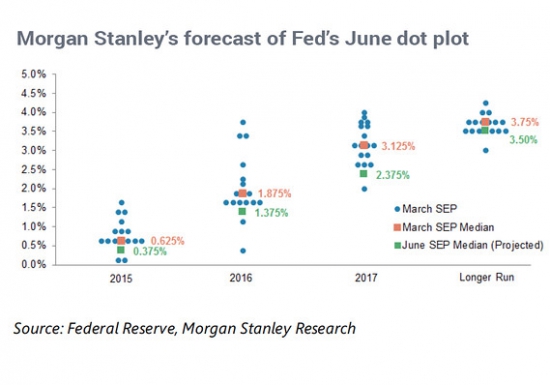

За квартал прогноз по процентным ставкам США на конец 2015 года несколько снизился:

справа: частота прогнозов для каждого уровня ставок на конец 2015 года.

Максимальная плотность на уровне 0.625% подразумевает 2 повышения ставки до конца года.

Но сейчас стало больше прогнозов что ставка не изменится и меньше прогнозов, что она пойдет выше 1%.

==============================

<ECO> — экономический календарь смартлаба

<HELP> — помощь по консоли смартлаба

ФРС с вероятностью в 40% не повысит ставку и в сентябре - опрос

- 10 июня 2015, 11:21

- |

(Блумберг) — Экономисты оценивают почти в 40 процентов вероятность того, что Федеральная резервная система приступит к повышению процентных ставок не раньше октябрьского заседания, если рост занятости в США остановится, а инфляция не будет ускоряться, свидетельствует опрос агентства Блумберг.

«Если рынок труда по каким-либо причинам начнет пробуксовывать, повышение ставки будет отложено», — сказал главный экономист Barclays Plc по США Майкл Гейпен, оценивающий шансы увеличения стоимости заимствований в сентябре примерно в две третьих. Пока ситуация на рынке труда, по его словам, говорит в пользу роста ставок.

Члены ФРС, не повышавшей ключевую ставку с 2006 года, анализируют последние статданные в попытке определить, является ли сокращение валового внутреннего продукта в первом квартале началом более продолжительного спада в крупнейшей мировой экономике. Майские данные о росте рабочих мест, оказавшиеся лучше прогнозов, ослабили опасения регулятора, однако не развеяли их до конца.

www.finanz.ru/novosti/aktsii/frs-s-veroyatnostyu-v-40percent-ne-povysit-stavku-i-v-sentyabre-opros-1000669078

МВФ предупреждает о рисках повышения ставки ФРС

- 08 июня 2015, 14:21

- |

Международный валютный фонд предупреждает о наличии значительного риска распространения негативных последствий в результате ожидаемого повышения ключевой ставки ФРС, пишет Reuters

«Риск в том, что когда настроение рынка изменится — возможно, под воздействием нормализации, — доходность может резко вырасти, а потоки капитала — изменить направление», — заявил заместитель директора-распорядителя МВФ Мицухиро Фурусава на конференции в Сеуле.

«Этот процесс может стать беспорядочным, привести к уменьшению ликвидности на некоторых рынках или в классах активов», – добавил он.

По его словам, Федрезерву следует рассказывать о своих намерениях в отношении политики, в то время как развивающиеся экономики должны одновременно укреплять макроэкономические показатели и основы политики. Благодаря этому неорганизованный отток капитала может снизиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал