SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фьючерсы

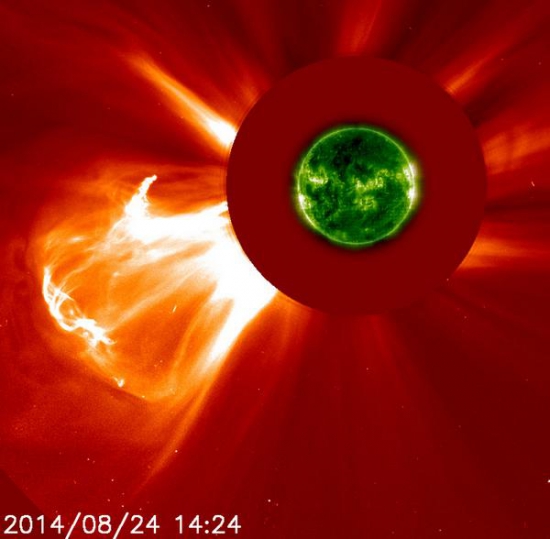

Гиганская солнечная вспышка.

- 25 августа 2014, 03:56

- |

СМЕ — Чикагская биржа фьючерсов испытывает технические проблемы.

- комментировать

- ★1

- Комментарии ( 9 )

Еженедельная отчетность с 17.08-24.08.2014

- 25 августа 2014, 01:21

- |

На форуме и в реале все чаще спрашивают про сайт. Если есть потребность, значит будем делать. С этой недели публикую статистику по австралийскому доллару. Сейчас 3 статистики на графике — полностью поясню что каждая значит.

1. 6Е (синий) — фьюч евро. Еженедельные данные реальной торговли с 5 января 2014 года 2. 6B (красный) — фьюч фунта. Еженедельные данные реальной торговли с 5 января 2014 года 3. 6A (зеленый) — фьюч австралийского доллара. Еженедельные данные торговли по историческим данным с 15 декабря 2013 года — 17 августа 2014. С 17 августа статистика будет только с реальной торговли. Данные на графике исходя из торговли 1 lot CME. Стратегия одна для всех. Единственное различие — разные значения для диапазонов цены и объема.

Евро +868$/lot, Фунт +438$/lot, Австрал. доллар +256$/lot

Вроде больше ничего нового. Можно здесь писать пожелания по контенту на сайт. Приближается осень, многие ждут прогнозируемых падений рынков, так что будьте осторожнее :_111:

Всем хорошей недели и прибыльных сделок)))

S&P500 - вероятность роста 65%

- 23 августа 2014, 23:36

- |

Несмотря на то что вероятность роста уменьшиласть, среднесрочно жду продолжения роста индекса S&P500.

Хотя в моменте возможна небольшая коррекция на несколько дней.

Вот ссылки на мои предыдущие сигналы которые изображены на графике:

от 2 августа

smart-lab.ru/blog/tradesignals/196816.php

от 6 августа

smart-lab.ru/blog/tradesignals/197376.php

от 17 августа

smart-lab.ru/blog/tradesignals/199269.php

Россия в свете санкций. Спасёт ли нас интеграция с Азией?

- 22 августа 2014, 20:04

- |

Просто немного личных мыслей в конце недели.

После введения последнего пакета санкций для России, в рамках которого российским компаниям был перекрыт доступ к кредитованию на рынках США и Европы, многие долгосрочные проекты стали просто замораживаться. Понятное дело, что ЦБ РФ не сможет помочь деньгами всем компаниям, к тому же собственный долговой рынок в России сейчас находится в крайне плачевном состоянии. В связи с плохой конъюнктурой минфин уже дважды откладывал аукцион по размещению ОФЗ (облигаций федерального займа). Из приоритетов ЦБ выберет именно стабилизацию финансовой системы, а значит, будет вынужден помогать деньгами банкам, а вот нефтегазовому сектору и ряду других компаний придётся искать источники фондирования в других местах, причём в срочном порядке. Для выхода на азиатские площадки для заимствования капитала потребуется несколько месяцев, к тому же, не стоит рассчитывать, что там удаться привлечь деньги под такие же небольшие проценты. Кроме того, азиатский регион точно не сможет восполнить тех объёмов заимствования, которые российские компании получали в Европе и США, следовательно, часть долгосрочных проектов останутся в подвешенном состоянии. Сейчас общая задолженность корпоративного сектора России по внешним заимствованиям, включая и банковский сектор превышает $700 млрд. Большая доля из этого (около $470 млрд) приходится на Европу, еще около $40 млрд. на США

( Читать дальше )

После введения последнего пакета санкций для России, в рамках которого российским компаниям был перекрыт доступ к кредитованию на рынках США и Европы, многие долгосрочные проекты стали просто замораживаться. Понятное дело, что ЦБ РФ не сможет помочь деньгами всем компаниям, к тому же собственный долговой рынок в России сейчас находится в крайне плачевном состоянии. В связи с плохой конъюнктурой минфин уже дважды откладывал аукцион по размещению ОФЗ (облигаций федерального займа). Из приоритетов ЦБ выберет именно стабилизацию финансовой системы, а значит, будет вынужден помогать деньгами банкам, а вот нефтегазовому сектору и ряду других компаний придётся искать источники фондирования в других местах, причём в срочном порядке. Для выхода на азиатские площадки для заимствования капитала потребуется несколько месяцев, к тому же, не стоит рассчитывать, что там удаться привлечь деньги под такие же небольшие проценты. Кроме того, азиатский регион точно не сможет восполнить тех объёмов заимствования, которые российские компании получали в Европе и США, следовательно, часть долгосрочных проектов останутся в подвешенном состоянии. Сейчас общая задолженность корпоративного сектора России по внешним заимствованиям, включая и банковский сектор превышает $700 млрд. Большая доля из этого (около $470 млрд) приходится на Европу, еще около $40 млрд. на США

( Читать дальше )

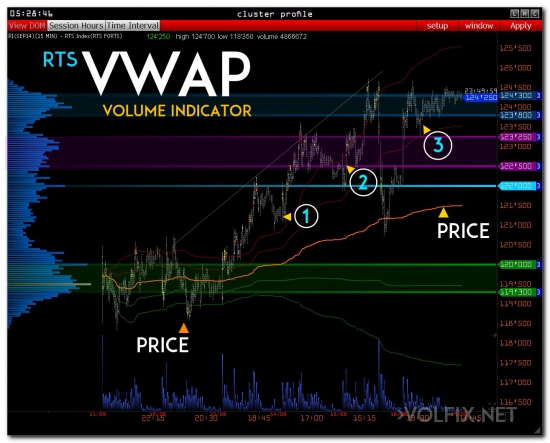

>>> RTS - готовность №1

- 21 августа 2014, 23:06

- |

Кратко о главном.

Индекс РТС:

Объемные уровни, на которых заходили трейдеры, стоит отметить как поддержку. В случаи сильного движения к 128.000, продавцы не в состоянии будут удерживать убыточные сделки и на рынок пойдет ликвидка на покупку.

На 127.000 сделок открыли еще больше. Учитывая тот поток продаж, который сдерживали на этом уровни. Покупатели справились неплохо. Если получиться удержать и завтра этот уровень – спрос сильный.

( Читать дальше )

Индекс РТС:

Объемные уровни, на которых заходили трейдеры, стоит отметить как поддержку. В случаи сильного движения к 128.000, продавцы не в состоянии будут удерживать убыточные сделки и на рынок пойдет ликвидка на покупку.

На 127.000 сделок открыли еще больше. Учитывая тот поток продаж, который сдерживали на этом уровни. Покупатели справились неплохо. Если получиться удержать и завтра этот уровень – спрос сильный.

( Читать дальше )

Ликбез по Опционам. Ответы на Злободневные Вопросы!

- 21 августа 2014, 18:28

- |

Опционные трейдеры часто задаются вопросами, что происходит с опционами на экспирации. Сегодня мы разбираем все возможные ситуации:

1) Что будет с опционом после экспирации, превратится ли он в купленный или проданный фьючерс, если:

а) куплен опцион call 109, а цена не дошла до страйка

б) цена в день экспирации находится выше страйка 109

в) продан опцион call 109, а цена не дошла до страйка

г) цена в день экспирации находится выше страйка 109

2) Что будет с опционом после экспирации, превратится ли он в проданный или купленный фьючерс, если

а) куплен опцион put 109, а цена не дошла до страйка

б) цена в день экспирации находится ниже страйка 109

в) продан опцион put 109, а цена не дошла до страйка

( Читать дальше )

1) Что будет с опционом после экспирации, превратится ли он в купленный или проданный фьючерс, если:

а) куплен опцион call 109, а цена не дошла до страйка

б) цена в день экспирации находится выше страйка 109

в) продан опцион call 109, а цена не дошла до страйка

г) цена в день экспирации находится выше страйка 109

2) Что будет с опционом после экспирации, превратится ли он в проданный или купленный фьючерс, если

а) куплен опцион put 109, а цена не дошла до страйка

б) цена в день экспирации находится ниже страйка 109

в) продан опцион put 109, а цена не дошла до страйка

( Читать дальше )

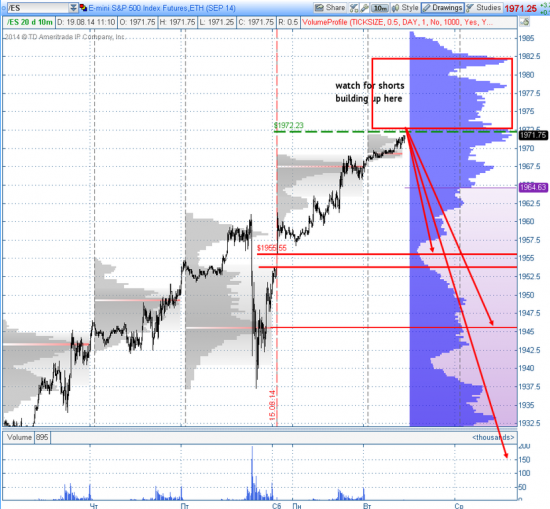

Сипи

- 20 августа 2014, 01:45

- |

Предположение о том, что в районе 1973-1982 будут продаваться взятые в конце прошлой недели лонги и строиться шорты находит свое подтверждение.

На утро картина выглядела так:

В течение сессии действительно шли активные продажи, что хорошо видно из графика кумулятивной дельты (внизу), в конце дня были отданы большие объемы:

( Читать дальше )

На утро картина выглядела так:

В течение сессии действительно шли активные продажи, что хорошо видно из графика кумулятивной дельты (внизу), в конце дня были отданы большие объемы:

( Читать дальше )

Негатива вроде нет, но расти дальше уже не на чем. Рубль ждут непростые времена.

- 19 августа 2014, 09:17

- |

В позитивном ключе прошёл старт текущей недели на всех фондовых рынках. Площадки дисконтировали отсутствие нового негатива, но вот новых драйверов для роста на горизонте пока нет, следовательно, небольшая коррекция уже в ближайшие дни может запросто случиться.

Для российского фондового рынка риски остаются прежние: это падение цен на нефть, возможная эскалация конфликта на Украине и коррекция на развитых площадках на фоне замедления темпов роста мировой экономики. Американские площадки в преддверии важных событий вновь приблизились к своим историческим максимумам. Из важных событийных потоков ближайших дней стоит отметить публикацию данных по инфляции во вторник, в среду будет обнародован протокол с последнего заседания ФРС, а в четверг состоится выступление Д.Йеллен в Джексон Хоул.

Последние данные по инфляции оказались выше ожиданий и если сегодня подобное повторится, то это будет негативно воспринято фондовыми рынками, а также приведёт к дальнейшей коррекции по сырьевым активам, включая драгоценные металлы. Рост инфляционных ожиданий связывает руки монетарным властям, что влечёт за собой рост ожиданий относительно начала цикла повышения процентных ставок в США. Программа количественного смягчения в ближайшее время закончится и это уже заложено в рынках, но если будут расти опасения того, что ФРС уже в начале следующего года может пойти на повышение ставки, то это незамедлительно приведёт к росту доходностей по гособлигациям и как следствие, вызовет коррекцию в рисковых активах за океаном. В связи с этим, чем оптимистичней Д.Йеллен будет высказываться насчёт рынка труда и темпов восстановления американкой экономики, тем негативнее будет последующая реакция на фондовых рынках. Последние годы на американском рынке работало правило – чем хуже, тем лучше, теперь будет работать новое правило – чем лучше будут дела в экономике, тем хуже будет фондовым рынкам, плавный курс на ужесточение монетарной политики был взят уже в начале текущего года, но оптимисты пока пытаются закрывать на это глаза.

( Читать дальше )

Для российского фондового рынка риски остаются прежние: это падение цен на нефть, возможная эскалация конфликта на Украине и коррекция на развитых площадках на фоне замедления темпов роста мировой экономики. Американские площадки в преддверии важных событий вновь приблизились к своим историческим максимумам. Из важных событийных потоков ближайших дней стоит отметить публикацию данных по инфляции во вторник, в среду будет обнародован протокол с последнего заседания ФРС, а в четверг состоится выступление Д.Йеллен в Джексон Хоул.

Последние данные по инфляции оказались выше ожиданий и если сегодня подобное повторится, то это будет негативно воспринято фондовыми рынками, а также приведёт к дальнейшей коррекции по сырьевым активам, включая драгоценные металлы. Рост инфляционных ожиданий связывает руки монетарным властям, что влечёт за собой рост ожиданий относительно начала цикла повышения процентных ставок в США. Программа количественного смягчения в ближайшее время закончится и это уже заложено в рынках, но если будут расти опасения того, что ФРС уже в начале следующего года может пойти на повышение ставки, то это незамедлительно приведёт к росту доходностей по гособлигациям и как следствие, вызовет коррекцию в рисковых активах за океаном. В связи с этим, чем оптимистичней Д.Йеллен будет высказываться насчёт рынка труда и темпов восстановления американкой экономики, тем негативнее будет последующая реакция на фондовых рынках. Последние годы на американском рынке работало правило – чем хуже, тем лучше, теперь будет работать новое правило – чем лучше будут дела в экономике, тем хуже будет фондовым рынкам, плавный курс на ужесточение монетарной политики был взят уже в начале текущего года, но оптимисты пока пытаются закрывать на это глаза.

( Читать дальше )

>>> RTS не боится Wall Street

- 19 августа 2014, 08:53

- |

Федеральная резервная система США, как единственный исполнительный орган власти в стране, настолько зомбирует Wall Street, что финансовые рынки практически перестали реагировать на макроэкономические показатели.

Все, что нужно финансовым стервятникам – это еще одна порция QE4 и как можно дольше. В среду очередное заседание, но это всего лишь FOMC minutes. Понедельник отметим как «переучет», чтобы оглядеться и посчитать потери «пятничного стресса».

Вторник 19 августа, вероятнее всего будет похож на разведку. Тестировать рыночные возможности всегда интересно, а для индекса РТС 8-я торговая сессия дается все сложнее и сложнее.

( Читать дальше )

Немного мыслей по текущей ситуации.

- 18 августа 2014, 20:14

- |

Пятничный вброс ложной информации сегодня отыграли назад. В отсутствии нового негатива сегодня весь мир показал отскок, но драйверов для дальнейшего роста нет. Российский индекс ММВБ растёт уже 7 дней подряд и пора сделать передышку, нефть может в этом помочь. Шорта и больших маржинальных позиций в рынке нет, поэтому выносить некого, зато появились пассажиры, пытающиеся запрыгнуть в последний вагон уходящего поезда, которых можно и нужно наказать – это те самые любители работать по тренду )))) Когда тренд формируется, тогда и надо заходить, но именно тогда и получается, что приходится работать против старого тренда, т.е. формировать котр-трендовую позицию вместе с умными деньгами. Сейчас, когда тренд на дневках вроде бы все видят что вверх, когда со дна уже рынок отскочил на 7%, покупать уже поздно. Где-то здесь, в диапазоне плюс, минус 1% надо выходить из лонгов и присматриваться к шортам.

Более подробный анализ рынка будет, как всегда, утром.

P.S. Данный взгляд озвучен исходя из текущей ситуации и из тех новостей, которые всем известны. Завтра может быть что угодно и возможно, придётся всё пересматривать. Машины времени нет ни у кого. На рынке никогда нельзя становиться заложником своего взгляда.

Более подробный анализ рынка будет, как всегда, утром.

P.S. Данный взгляд озвучен исходя из текущей ситуации и из тех новостей, которые всем известны. Завтра может быть что угодно и возможно, придётся всё пересматривать. Машины времени нет ни у кого. На рынке никогда нельзя становиться заложником своего взгляда.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал