ETF

Модельный портфель Smart Value в январе

- 02 февраля 2018, 22:19

- |

В этом месяце у нас много событий в портфеле.

Во-первых, в обзоре прошлого месяца я подробно изложил свою любимую инвестицию на 2018 год.

Постоянные читатели уже знают, что в первую очередь компания Кооса Беккера мне нравится по одной простой причине – это возможность купить акции Tencent с огромной скидкой. Но компания интересна далеко не только этим. В том выпуске я объяснил, что эта компания не только Tencent под другим названием. Она гораздо более ценная, чем просто её доля в Tencent.

Компания Кооса Беккера заложила семена по всему миру, фокусируясь на технологических компаниях, создающих экосистемы, в которых люди взаимодействуют и покупают различные товары.

Идея экосистем – это большая история. И именно возможность этой компании заработать на этом по всему миру и делает её моей любимой инвестицией на 2018 год. Также это делает ее отличным вариантом инвестировать в крупный рост фондовых рынков, который мы видим сегодня.

Не менее важно, что и рынок начинает замечать то, что мы видим. С предыдущего обзора акции Кооса Беккера выросли на 20%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Оптимизируем нашу любимую инвестицию 2017 года

- 02 февраля 2018, 21:47

- |

В конце 2016 я назвал её «одной из лучших инвестиций». И у неё выдался отличный год.

Это была инвестиция в широкий рынок со специальным дополнением. И она обошла акции США в прошедшем году — выросла на 23%. Текущая её доходность в нашем портфеле с момента покупки составляет 34%.

Конечно, я говорю о японском рынке. Мы инвестировали в акции Японии в ноябре 2016 года, чтобы воспользоваться редкой возможностью, которую давало нам правительство Японии.

Харухико Курода, глава центрального банка Японии, задался целью воскресить экономику и собирался сделать для этого всё «во что бы то ни стало». Это означало масштабное печатание денег и покупку японских акций и облигаций.

В результате стоимость активов Японии должна была вырасти, а стоимость йены упасть. Чтобы инвестировать в эту идею, мы купили японские акции необычным способом – с помощью ETF-фонда WisdomTree Japan Hedged Equity Fund (NYSE: DXJ).

( Читать дальше )

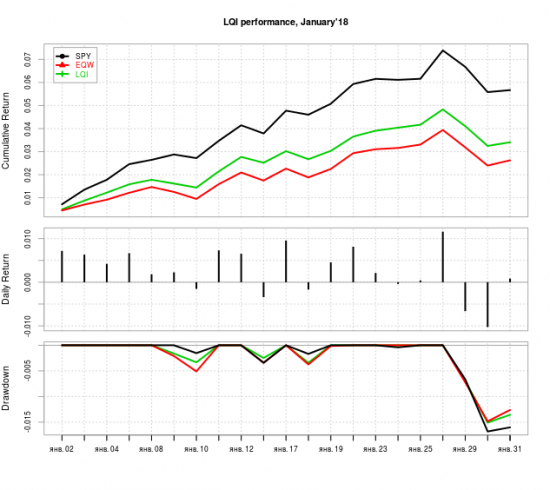

Апдейт модели LQI за Январь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 февраля 2018, 02:05

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь нового года (результаты за прошлый месяц: smart-lab.ru/blog/442848.php). По понятным причинам месяц выдался для модели хорошим — +3.4%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 2.3% (!!!) лучше — +5.7%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.118 9.24

XLP 0.122 1.65

XLE 0.078 3.58

XLF 0.059 6.52

XLV 0.066 6.56

XLI 0.084 5.39

XLB 0.063 3.98

XLK 0.076 7.04

XLU 0.079 -3.11

IYZ 0.000 0.48

VNQ 0.000 -4.25

SHY 0.000 -0.29

TLT 0.123 -3.26

GLD 0.132 3.23

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 2-го по 31-е января.

Корреляция между весами и ретурнами положительная — 0.312. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +3.4% LQI vs. +2.6% EQW, однако другой бенчмарк — SPY — обогнал модель на целых 2.3%. В периоды бурного роста индекса это объяснимо — все-таки, 50% капитала модель держит в защитных и контрцикличных активах. В терминах риска (максимальной просадки) модель завершила наравне с EQW (1.5%), что лучше результата SPY (1.7%).

( Читать дальше )

Классическая инвестиция в Бразилию

- 30 января 2018, 23:22

- |

Как говорят сами бразильцы: «Бразилия – это следующая великая страна. И она всегда остается следующей.» И добавляют: «Бразилия благославенна природными ресурсами и проклята политикой.»

К сожалению, это часто оказывается правдой. Однако в 2017 году Бразилия наконец вышла из худшей рецессии за все время – восьми кварталов подряд, испорченных плохой политикой.

На фоне повсеместного роста фондовых рынков и девяти лет роста рынка США не так просто найти крупную страну, чьи акции до сих пор на 60% дешевле с максимума десятилетней давности. Но именно такова сегодня Бразилия.

Но если вы посмотрите на этот график, то увидите, что худшее вероятно уже позади.

Постоянные читатели знают, что такие инвестиции вызывают у меня интерес. Я люблю вкладывать в активы, которые стоят дешево, не пользуются спросом у инвесторов и находятся в состоянии растущего тренда.

( Читать дальше )

Следующий Tencent

- 30 января 2018, 23:10

- |

В 2017 году компания Yahoo была исключена из индекса Nasdaq 100.

Главной историей была кончина компании. Но на мой взгляд, интереснее история другой компании – той, что заменила Yahoo в этом индексе.

Но перед тем, как мы перейдем к этому… что пошло не так с Yahoo?

Если вкратце, она так и не научилась конкурировать с Facebook и Google. В особенности, компания не смогла создать привлекательную для пользователей экосистему. И преуспевшие в этом Google и Facebook вытеснили её с рынка.

Эти компании создали экосистемы, которые люди не хотят покидать. То же самое сделал и Tencent в Китае. Все они стали самыми дорогими в мире компаниями. (В шестерку сейчас входят Apple, Microsoft, Alphabet (материнская компания Google), Amazon, Tencent и Facebook.)

Я уже писал об экосистемах, когда мы говорили о Tencent. Тогда я сам был впечатлен, насколько сильными они могут быть, насколько привязывают пользователей. Например, если вы в Пекине хотите кому-то позвонить, то вы больше не набираете его телефонный номер, а используете приложение WeChat. Вы вообще не пользуетесь другими сервисами.

( Читать дальше )

Начинаю торговать.

- 28 января 2018, 19:23

- |

Открываю для себя вражеский рынок

- 27 января 2018, 16:45

- |

Услышал тут по телевизору, что америке конец, а мы встаем с колен, поэтому принял решение вложиться в амеров))

Открываю для себя американский рынок и хочу начать инвестиции с самых азов, купить ETF повторяющий sandp500, который именуется тикером SPY.

Если я правильно понял из изученных материалов на просторах интернета, то этот ETF торгуется на Санкт-петербуржской бирже, доступ к которой мне предоставляет финам. Но назрел ряд вопросов, на которые надеюсь вы поможете ответить.

1. Чем этот етф отличается от fxus?

2. есть ли зависимость цены етф от курса доллар/рубль?

3. в случае покупки иностранных етф, финам так же является моим налоговым агентом или я сам должен подавать декларацию?

заранее спасибо за ответы)

Дилетанты против индексного ETF (первые промежуточные результаты)

- 17 января 2018, 19:25

- |

Прошло полтора месяца с того момента когда был сформирован «Портфель дилетанта» и было начато сравнение возможной доходности, которую мог бы получить инвестор, вложив условный миллион рублей в паи ETF FXRL или в «Портфель дилетанта».

Подведем первые промежуточные (очень ранние) итоги.

Как мы помним, цена пая ETF FXRL на начало наблюдения составила 1905 руб., а на момент закрытия торгов 15.01.2018 года уже 2061 руб.

Рост актива за полтора месяца составил 8,19%. Впечатляющая цифра на таком коротком промежутке времени.

Как повел себя «Портфель дилетанта» на данном промежутке времени можно увидеть ниже в таблице.

|

Наименование акции |

Сто-ть акции на 01.12.2017 |

Кол-во акций |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал