EURUSD

Пара евро-доллар перешла к снижению.

- 09 сентября 2020, 15:04

- |

Показав 1 сентября максимум на отметке чуть выше 1.20, пара евро-доллар перешла к снижению. Мы считаем, что такая тенденция, скорее всего, продолжится

🔹Рост евро остановился после того как главный экономист ЕЦБ Филип Лэйн заявил, что курс евро «имеет значение» для ЕЦБ. Дорогой евро негативен для европейского экспорта.

🔹В четверг ЕЦБ проводит заседание по монетарной политике. От ЕЦБ можно ожидать смягчения риторики на фоне ухудшения экономических показателей в августе, и усиления второй волны эпидемии коронавируса.

🔹С другой стороны, из США продолжает выходить хорошая статистика, а темп прироста числа заболевших коронавирусом упал с 2.0% в июле до 0.5%, что позитивно для доллара.

🔹В сентябре ЕЦБ проведет очередной аукцион серии TLTRO-III и раздаст банкам еврозоны ликвидность. Это повысит баланс ЕЦБ потенциально на сотни млрд. евро, что негативно для курса евро.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Волновой анализ EUR/USD

- 08 сентября 2020, 22:05

- |

#EURUSD

Таймфрейм: 1H

Пока всё по плану: https://vk.com/wall-124328009_16851; https://t.me/waves89/1989. Развивается одна из четвертых волн. (iv) или [iv]. Если (iv), то минимальная норма выполнена для её завершения, и аптренд может возобновиться буквально в любую минуту. Если же [iv], то перед возобновлением роста евро, рынок пощупает ещё уровни около 1.15 — их я и планирую использовать для закупа.

Я больше склоняюсь к варианту с [iv], если смотреть на картину в комплексе — сипи, индекс доллара, коммоды. Но шортить пока не планирую, даже спекулятивно.

( Читать дальше )

"Словом" Евро не остановить

- 07 сентября 2020, 14:30

- |

EURUSD задержали в узком диапазоне 1.1800-1.185, который сформировался на прошлой неделе. Прикрытие длинных позиций и сопутствующие спекулятивные продажи на фондовых рынках не привели к укреплению доллара, как это происходило в предыдущий раз, что подчеркивает отсутствие у USD фундаментальных показаний к ревальвации.

Замечу, что акции, в этот раз, корректировались без характерного «волнения» коллег по риску — мусорных облигаций, что наглядно подтверждает, как ФРС подавил сильный фактор спроса на доллар своей ультрамягкой политикой и будущим курсом:

При падении S&P 500 часто растет и доходность мусорных облигаций (т.е. они дешевеют), однако эпизод коррекции на прошлой неделе, как мы видим, отличился.

Число рабочих мест в августе увеличилось примерно так, как предполагал консенсус (~1.4 млн.). Сильно выросла м/м оплата труда (+0.4%), что позволяет строить позитивные гипотезы по поводу динамики потребительской инфляции, что, опять же, отбирает силы для роста у USD.

( Читать дальше )

EurUsd. Аналитика 07.09.2020

- 07 сентября 2020, 09:46

- |

Не думаю, что сейчас стоит искать точки для входа в лонг по американским акциям.

- 04 сентября 2020, 15:24

- |

США

Вчера рынок получил довольно сильный удар. Оно и неудивительно после такого мощного роста. В одном из своих видео-обзоров дня 4 назад я сказал, что теперь моя стратегия — это нейтрал/шорт по рынку США.

Стратегия на шорт = больший удельный вес коротких позиций, поиск тактических возможностей для входа в шорт.

Это автоматически означает:

— шорт нефть,

— шорт евро,

— лонг доллар-рубль,

— шорт индекс РТС.

Не думаю, что сейчас стоит искать точки для входа в лонг по американским акциям. Да, сейчас много где такая картина, что это движение — это коррекция. Но, думаю, рынок может припасть вниз еще очень легко.

Apple — этот главный локомотив — упал аж на 8%. Если у вас шорт по Тесла, то держите его.

Не думайте, что широкая диверсификация вас спасёт. Диверсификация бывает обманчива. Все, практически все, финансовые инструменты коррелированы между собою.

EURUSD

Шорт по этой валютной паре мне сейчас кажется самой хорошей идеей. Тут может подыграть позиционирование. Сейчас на рынке большой лонг по евро. Однако сегодня выходят NFP. Если данные выйдут хорошие и евро сделает рывок вверх на 50-100 пипсов, это можно использовать для открытия короткой позиции.

( Читать дальше )

Рубль пробует на прочность уровни – пока всё выглядит очень красиво!

- 03 сентября 2020, 21:41

- |

Добрый день!

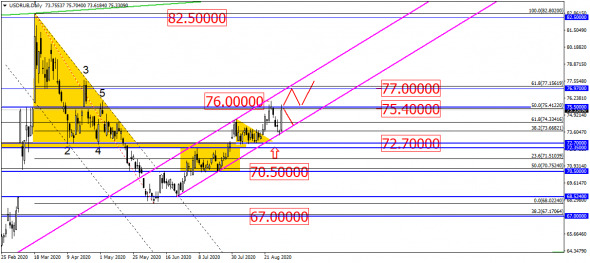

Пара USD/RUB ювелирно отскочила от восходящего канала и на геополитике вновь подошла к горизонтальному уровню 75.40. В принципе, пока есть вероятность пробоя горизонтали и «прощупывание» уровня 77.00. Конечно, исключать отскок от уровня вниз тоже не стоит, но тогда цель останется прежней – падение до 72.70:

Если посмотреть на дневной график золота, то можно увидеть, что цена пробила верхнюю сторону симметричного треугольника (на графике отмечен цифрами 1-2-3-4) и сейчас котировки красиво откатились к пробитой стороне, где также проходит восходящий канал и «психологический» уровень 1900.00. Пока картинка складывается в ближайшую перспективу по росту золота. Потенциальный уровень роста, в случае реализации северного сценария, 2075.00:

( Читать дальше )

"Пузыри на рынке - забота не монетарной политики"

- 02 сентября 2020, 14:06

- |

Прошлой ночью чиновник американского ЦБ Лейл Брейнард расщедрилась на подробности новой концепции гибкого таргетирования средней инфляции. Наиболее занятным, на мой взгляд, стал ее комментарий, что побочным эффектом новой политики может быть «погоня за доходностью» и прочие пузыри, однако монетарная политика и не призвана их «сдувать». По ее словам, этим должна заниматься т.н. макропруденциальная политика. Тут на мой взгляд есть очень тонкий момент, который имеет далеко идущие последствия для рынков, и который стоит обсудить.

Макропруденциальная политика воплощает в себе преимущественно ограничения, нормативы, правила, противовесы и т.д. Повышенные нормативы достаточности капитала к системообразующим банкам — это пример макропруденциальной политики. Монетарная политика, напротив, работает посредством создания необходимых условий, среды, стимулов. Понижение ставки должно стимулировать кредитование.

Видно, что монетарная политика — это больше стимулировать/дестимулировать.

( Читать дальше )

Золотая пора и нам вверх пора...

- 02 сентября 2020, 13:39

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал