SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

Шорт S&P500 от 1939 (SPX)

- 05 июня 2014, 21:49

- |

Думаю сейчас пришло время — цена дошла до цели, сезонность опять же — распродаже быть — я верю со стопом 1965 SPX ) Погнали

- комментировать

- Комментарии ( 6 )

SP 500 на бай

- 05 июня 2014, 01:00

- |

Я понимаю, что нет смысла и так потолок.

Логически — будут создавать ликвид на выход из покупок — это шорты.

А ликвид на шорт можно создать только если дать намек о даунтенде.

Вот после намека и буду заходить. Тут чисто спекуляция и все.

Логически — будут создавать ликвид на выход из покупок — это шорты.

А ликвид на шорт можно создать только если дать намек о даунтенде.

Вот после намека и буду заходить. Тут чисто спекуляция и все.

Покупцы торжествуют, но надолго ли?

- 05 июня 2014, 00:29

- |

Доброй ночи.

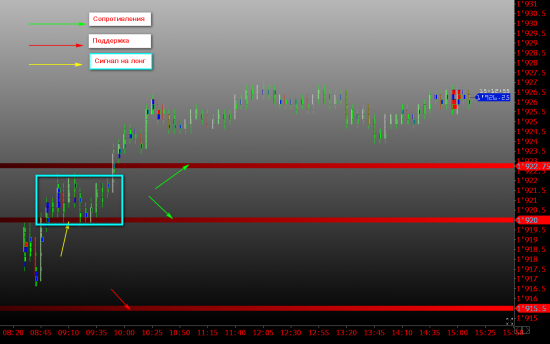

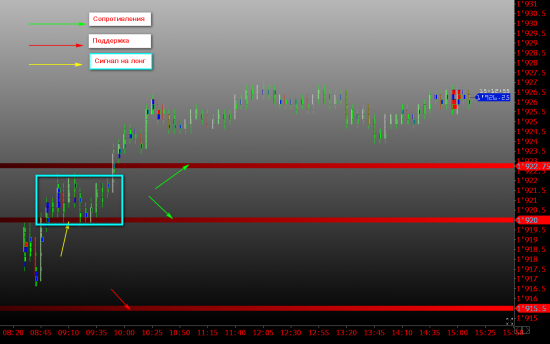

Я писал сегодня ориентиры для работы на сегодня- вот.

Да, сегодня был нейтральный для меня день, так как с направлением я ошибся, но сделок убыточных не совершил, так как не было сигналов на шорт.

Моя основная ошибка сегодня была в том, что для лонга я принял решение определить уровень 1922,75, хотя не однократно пояснял о важности уровня на 1920. Вот от него и был сигнал, а от 1922,75 — нет. Правда, максимум, что смог бы взять- это пунктов 5-6.

Никогда не жалею об упущенной прибыли, так как это только ухудшит мой рабочий настрой.

Я рад, что сегодня не было ложных сигналов на шорт и я не потерял. Завтра будет новый день и новые трейнды.

Всем удачи!

Спокойной ночи. Спасибо, что читаете.

Я писал сегодня ориентиры для работы на сегодня- вот.

Да, сегодня был нейтральный для меня день, так как с направлением я ошибся, но сделок убыточных не совершил, так как не было сигналов на шорт.

Моя основная ошибка сегодня была в том, что для лонга я принял решение определить уровень 1922,75, хотя не однократно пояснял о важности уровня на 1920. Вот от него и был сигнал, а от 1922,75 — нет. Правда, максимум, что смог бы взять- это пунктов 5-6.

Никогда не жалею об упущенной прибыли, так как это только ухудшит мой рабочий настрой.

Я рад, что сегодня не было ложных сигналов на шорт и я не потерял. Завтра будет новый день и новые трейнды.

Всем удачи!

Спокойной ночи. Спасибо, что читаете.

Шортисты, главное не отчаиваться.

- 04 июня 2014, 16:57

- |

Добрый день.

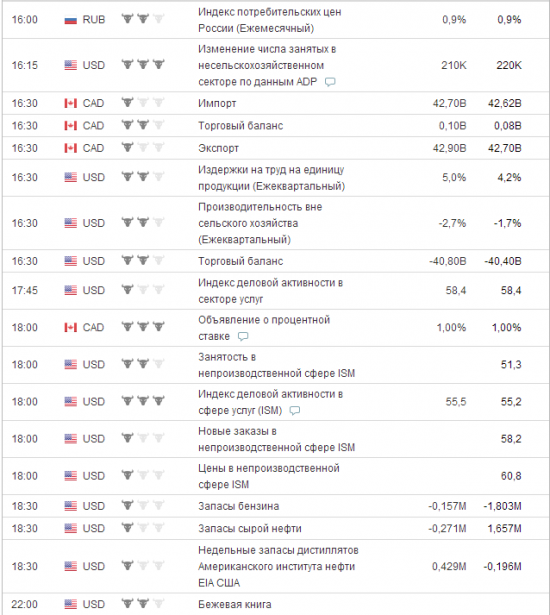

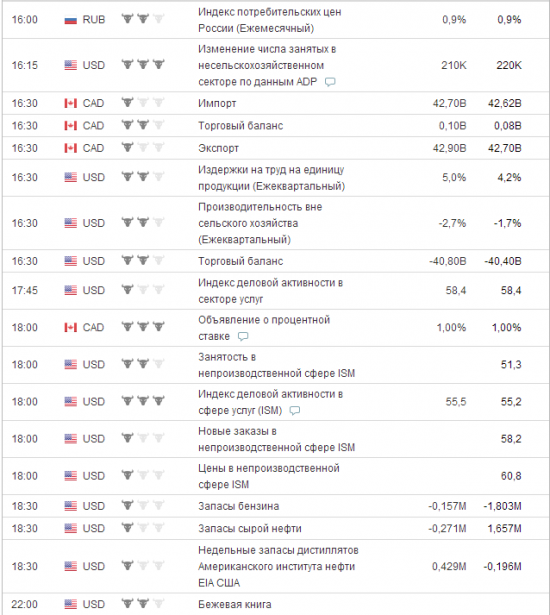

Ну что тут Вам сказать? Как и вчера — ожидаю шорта в район 1910,5/1909, а там уже и 1900 рядом, но это все если пробьем 1915,5. В европейскую сессию очень хорошо удержало сопротивление 1920, а раньше 1922,75- вот на эти сопротивления и вся надежда. Возможен ретест сопротивлений (сильное 1920), а потом вниз.

Думаю, как и вчера, новость подгонят под желаемое движение. Вечером не забываем про «бежевую книгу».

Если же от 1915,5 развернут, то буду думать о лонге выше 1922,75.

Удачного дня.

Спасибо, что читаете.

Ну что тут Вам сказать? Как и вчера — ожидаю шорта в район 1910,5/1909, а там уже и 1900 рядом, но это все если пробьем 1915,5. В европейскую сессию очень хорошо удержало сопротивление 1920, а раньше 1922,75- вот на эти сопротивления и вся надежда. Возможен ретест сопротивлений (сильное 1920), а потом вниз.

Думаю, как и вчера, новость подгонят под желаемое движение. Вечером не забываем про «бежевую книгу».

Если же от 1915,5 развернут, то буду думать о лонге выше 1922,75.

Удачного дня.

Спасибо, что читаете.

Как заработать на снижении S&P500.

- 04 июня 2014, 14:11

- |

Если нет выхода на американские биржи, думаю можно покупать золото. При снижении американских индексов золото должно рости вроде как.

Шортить нельзя лонговать! Работа над ошибками.

- 04 июня 2014, 00:32

- |

Доброй ночи.

Я писал сегодня ориентиры для работы на сегодня- вот :

Если коротко, то ожидал роста до 1922,75 перед\ или на новостях, после чего шорт, если поддержка на 1915,5 пропустит, то падаем дальше.

Что же получилось после открытия основной американской торговой сессии:

Цена пошла вверх, и остановилась в 2 тиках до 1922,75, опять же на новостях, после чего цена начала снижение. Шорт открывал от 1922.

Следующий сигнал на вход прошел от 1917,5, но здесь нужно было учесть близость поддержки, и явное торможение над ней, исходя из чего- нужно было принимать решение именно после пробоя 1915,5.

Закрыл шорт благополучно по 1918, после разворота. Открыл лонг от 1920, закрыл под сопротивлением, которое не пускало ранее.

День надо признать был очень техничным, но скучным, хотя обычно именно такие дни и бывают самыми прибыльными, но не этот.

( Читать дальше )

Я писал сегодня ориентиры для работы на сегодня- вот :

Если коротко, то ожидал роста до 1922,75 перед\ или на новостях, после чего шорт, если поддержка на 1915,5 пропустит, то падаем дальше.

Что же получилось после открытия основной американской торговой сессии:

Цена пошла вверх, и остановилась в 2 тиках до 1922,75, опять же на новостях, после чего цена начала снижение. Шорт открывал от 1922.

Следующий сигнал на вход прошел от 1917,5, но здесь нужно было учесть близость поддержки, и явное торможение над ней, исходя из чего- нужно было принимать решение именно после пробоя 1915,5.

Закрыл шорт благополучно по 1918, после разворота. Открыл лонг от 1920, закрыл под сопротивлением, которое не пускало ранее.

День надо признать был очень техничным, но скучным, хотя обычно именно такие дни и бывают самыми прибыльными, но не этот.

( Читать дальше )

S&P500: покупать не поздно

- 03 июня 2014, 17:40

- |

- ЕЦБ: в погоне за доходностью – очередь за рынком акций

- Азия: Китай и Японии посылают обнадеживающие сигналы

- CFTC: до эйфории и перекупленности в S&P500 далеко; до закрытия «шортов» близко

- ТА(S&P500): 1900 и ЕМА(21) – поддержка; 1940\50 и 1970 — сопротивление

Мы остаемся покупателями S&P500 с целю 1940\50 п до заседания ФРС 18.06 и 1970 п после.

( Читать дальше )

Шортить нельзя лонговать!

- 03 июня 2014, 17:17

- |

Добрый день.

Как уже писал вчера, сегодня все в силе: буду ориентироваться на шорт.

Нужно будет быть крайне внимательным с проходом через поддержку на 1915,5, о которой я вчера писал, она же вчера и удержала от провала на новостях.

Ниже 1915,5 у нас хорошие поддержки на 1912, 19105 и 1909.

Сейчас могут попробовать сходить в район 1922,75, или же на открытии сразу вниз.

Хотя логичнее было бы перед\на новости сходить вверх, и уже потом шортить.

Удачного дня.

Спасибо, что читаете.

Как уже писал вчера, сегодня все в силе: буду ориентироваться на шорт.

Нужно будет быть крайне внимательным с проходом через поддержку на 1915,5, о которой я вчера писал, она же вчера и удержала от провала на новостях.

Ниже 1915,5 у нас хорошие поддержки на 1912, 19105 и 1909.

Сейчас могут попробовать сходить в район 1922,75, или же на открытии сразу вниз.

Хотя логичнее было бы перед\на новости сходить вверх, и уже потом шортить.

Удачного дня.

Спасибо, что читаете.

Нострадамус? Нет, просто трейдер.

- 03 июня 2014, 00:24

- |

Доброй ночи.

Люблю трейдинг, это очень серьезная и нелегкая работа. Вот и сегодня все получилось очень серьезно и четко.

Писал свое мнение по ориентирам для работы, и вот что получилось:

На новостях слегка пробили вторую поддержку, но очень быстро реабилитировались выкупив и и подняв цену обратно в зону лонга. Сначала входа не дали, заперев между двух поддержек 1917,5 и 1915,5, но потом сели на 1915,5 (сигнал на вход был от 1915,75) и пошли вверх.

Сигнал на выход прошел по 1922,75, но я решил подержать, т.к. потенциал к росту был больше, но закрыл в конце 14 часа почти там же на 1923.

Сейчас думаю, что для шортистов еще не все потеряно, и сегодня был показательный день. Возможно во вторник\среду будет коррекция к 1912-1900, а там может и ниже.

Спокойной ночи. Спасибо, что читаете.

Люблю трейдинг, это очень серьезная и нелегкая работа. Вот и сегодня все получилось очень серьезно и четко.

Писал свое мнение по ориентирам для работы, и вот что получилось:

На новостях слегка пробили вторую поддержку, но очень быстро реабилитировались выкупив и и подняв цену обратно в зону лонга. Сначала входа не дали, заперев между двух поддержек 1917,5 и 1915,5, но потом сели на 1915,5 (сигнал на вход был от 1915,75) и пошли вверх.

Сигнал на выход прошел по 1922,75, но я решил подержать, т.к. потенциал к росту был больше, но закрыл в конце 14 часа почти там же на 1923.

Сейчас думаю, что для шортистов еще не все потеряно, и сегодня был показательный день. Возможно во вторник\среду будет коррекция к 1912-1900, а там может и ниже.

Спокойной ночи. Спасибо, что читаете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал