SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

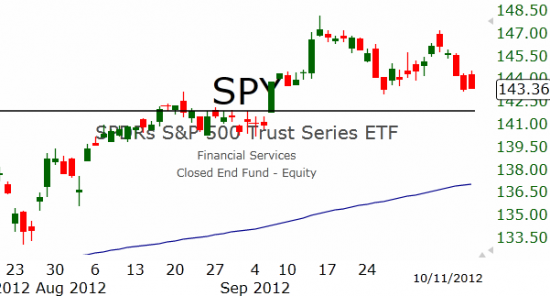

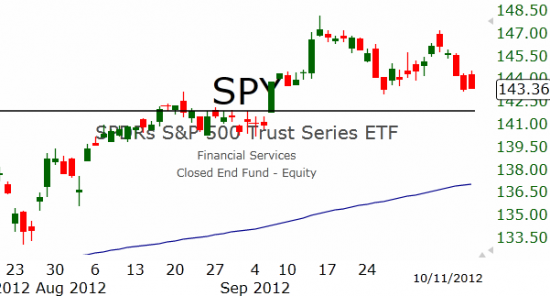

S&P500

S&P 500

- 14 октября 2012, 14:41

- |

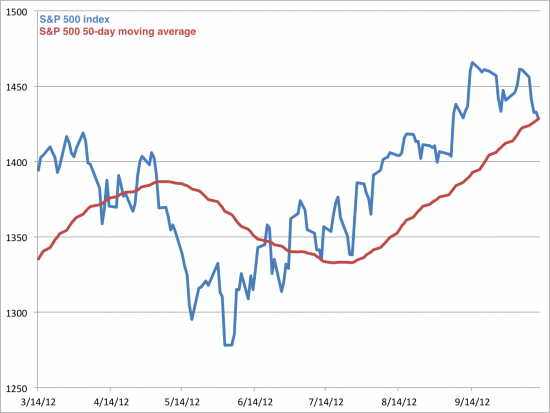

50-дневная скользящая средняя находится на 1428.50

- комментировать

- Комментарии ( 4 )

Fiscall cliff play 2 (альтернативное мнение)

- 14 октября 2012, 13:08

- |

Прочитал пост карапуза http://smart-lab.ru/blog/81396.php Решил изложить свое видение ситуации.

В принципе такой вариант, что по поводу фискального облома не будет договоренности, не исключен. Особенно в случае переизбрания Обамы. Но при всем при этом, даже если это и произойдет, то никакого обвала на рынке акций США не будет. Повторится сценарий понижения прогноза (а потом и самого рейтинга) США. Т.е. все шорты по рискам, открытые в ожидании срыва договоренности по фискальному облому, будут самым жестким образом отстоплены регулятором. Скорее всего прямо с Нового года. Но я думаю, что саксы не будут наступать на те же грабли заново. Слишком жестко они были наказаны за то же самое в 2011 году. Думаю рынок к новому году действительно будет ниже, чем сейчас, но ацкого залива мы не увидим. Я ожидаю увидеть конец года где-то на 1340-1380 по Сипи.

А что же будет с экономикой США? А вот с экономикой США (в отличие от рынка акций) в таком случае ничего хорошего не будет. Да, какое-то время можно будет рисовать статистику чуть лучше, чем она есть, но спада экономики в таком случае не избежать. Все это в очередной раз покажет, что экономика США является заложником ущербной политической системы США. Т.е. станет в очередной раз очевидно, что конфронтация республиканского большинства в одной из палат конгресса и президента-демократа не дает возможность проводить последовательную экономическую и социальную политику. Успех президента это поражение нижней палаты. Все 4 года Обамы говорят именно об этом. А все 8 лет Буша + 4 года Обамы явственно показывают, что республиканцы это деструктивная сила Америки. А еще можно вспомнить Б.Клинтона и здоровую экономику США во времена его президентства. Но! При всей этой очевидности шансы Ромни и Обамы примерно одинаковые. Ну вот представим, что компания нанимает программиста для решения определенных задач, а для «здоровой» конкуренции нанимает ему помощника, который занимается тем, что проливает кофе на клавиатуру, стирает программы и данные, ломает компьютеры и другую технику и еще постоянно тыкает разработчика-программиста в бок во время работы. Нафиг нужен такой помощник? Но именно таким «Твиксом» выглядит политическое устройство в США. Но думаю даже, если начнется спад экономики США, то головожопые американцы сделают следующий вывод: «Обама — гад. Нас обманул. Надо было выбирать Ромни.» О том, что нужно менять политическую конфигурацию власти, американцы даже не задумаются. Я даже не знаю, какое зло должны принести республиканцы своей стране, чтобы американцы поняли «Who is who», и что если руководство страны избирается народом, то у него (руководства) должна быть вся полнота власти при проведении экономической, социальной и внешней политики. И никаких лже-помощников. Очевидно, что войны в Ираке и Афгане, теракты 11.09., экономический кризис 2008 года, риск дефолта по трежерям США в результате неповышения потолка госдолга и т.д. для американцев явно недостаточно.

( Читать дальше )

В принципе такой вариант, что по поводу фискального облома не будет договоренности, не исключен. Особенно в случае переизбрания Обамы. Но при всем при этом, даже если это и произойдет, то никакого обвала на рынке акций США не будет. Повторится сценарий понижения прогноза (а потом и самого рейтинга) США. Т.е. все шорты по рискам, открытые в ожидании срыва договоренности по фискальному облому, будут самым жестким образом отстоплены регулятором. Скорее всего прямо с Нового года. Но я думаю, что саксы не будут наступать на те же грабли заново. Слишком жестко они были наказаны за то же самое в 2011 году. Думаю рынок к новому году действительно будет ниже, чем сейчас, но ацкого залива мы не увидим. Я ожидаю увидеть конец года где-то на 1340-1380 по Сипи.

А что же будет с экономикой США? А вот с экономикой США (в отличие от рынка акций) в таком случае ничего хорошего не будет. Да, какое-то время можно будет рисовать статистику чуть лучше, чем она есть, но спада экономики в таком случае не избежать. Все это в очередной раз покажет, что экономика США является заложником ущербной политической системы США. Т.е. станет в очередной раз очевидно, что конфронтация республиканского большинства в одной из палат конгресса и президента-демократа не дает возможность проводить последовательную экономическую и социальную политику. Успех президента это поражение нижней палаты. Все 4 года Обамы говорят именно об этом. А все 8 лет Буша + 4 года Обамы явственно показывают, что республиканцы это деструктивная сила Америки. А еще можно вспомнить Б.Клинтона и здоровую экономику США во времена его президентства. Но! При всей этой очевидности шансы Ромни и Обамы примерно одинаковые. Ну вот представим, что компания нанимает программиста для решения определенных задач, а для «здоровой» конкуренции нанимает ему помощника, который занимается тем, что проливает кофе на клавиатуру, стирает программы и данные, ломает компьютеры и другую технику и еще постоянно тыкает разработчика-программиста в бок во время работы. Нафиг нужен такой помощник? Но именно таким «Твиксом» выглядит политическое устройство в США. Но думаю даже, если начнется спад экономики США, то головожопые американцы сделают следующий вывод: «Обама — гад. Нас обманул. Надо было выбирать Ромни.» О том, что нужно менять политическую конфигурацию власти, американцы даже не задумаются. Я даже не знаю, какое зло должны принести республиканцы своей стране, чтобы американцы поняли «Who is who», и что если руководство страны избирается народом, то у него (руководства) должна быть вся полнота власти при проведении экономической, социальной и внешней политики. И никаких лже-помощников. Очевидно, что войны в Ираке и Афгане, теракты 11.09., экономический кризис 2008 года, риск дефолта по трежерям США в результате неповышения потолка госдолга и т.д. для американцев явно недостаточно.

( Читать дальше )

Попытка разметки...

- 14 октября 2012, 00:32

- |

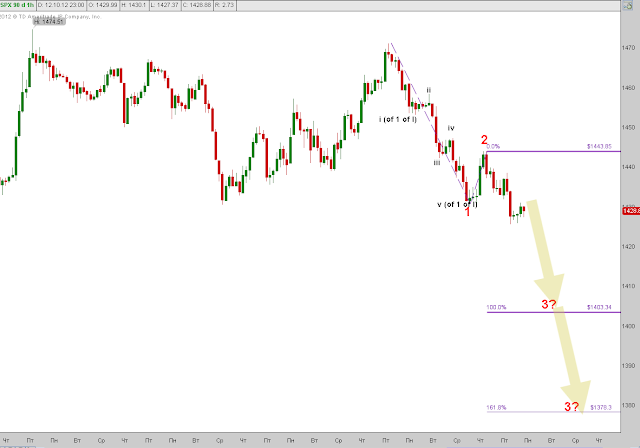

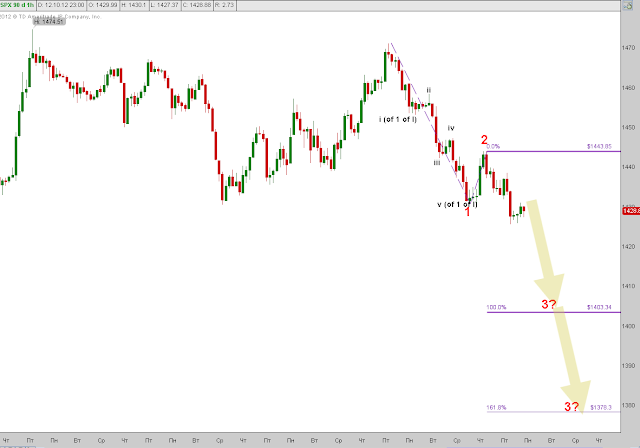

В принципе, нечто бычье всё ещё возможно. Может быть мы в чём-то вроде A-B-C и тогда разворот опять наверх с текущих или с 1399 (1395 по фучу). Сигнал — если не идем вниз в начале след. недели и уходим выше 1445 (моя оценка вероятности этого — очень низкая).

Но! — наводит на размышления правильная 5-волновая структура последнего отрезка снижения. Это не должно быть A-B-C. Не характерный паттерн… он не коррекционный...

Это больше похоже на правильный импульс вниз. И тогда мы в начале 3-й подволны 1-й волны большого снижения… И ближайшая перспектива выглядит так (не выше 1403 до ближайшего серьезного отскока — 4-ки — В ПЕРВОЙ! — большой I. и возможна любая цифра от 1403 до 1378 — ниже 1403 можем тормознуть на отскок где угодно — 1395, 1378, 1358… ):

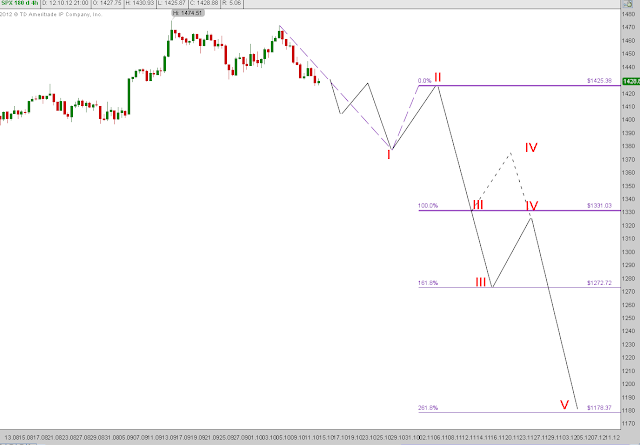

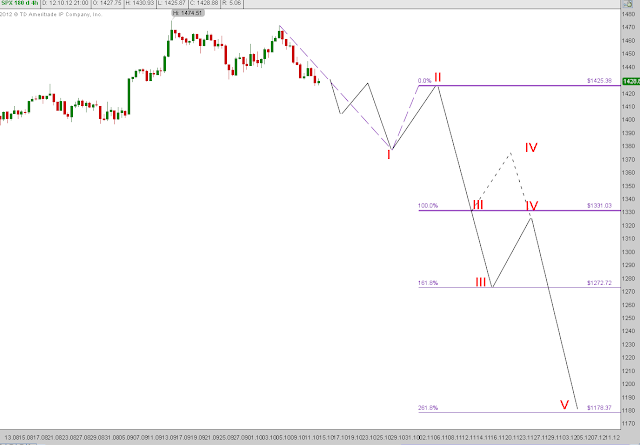

А более отдаленная перспектива выглядит как-то так (те самые 1180-1200):

http://karapuz-blog.blogspot.com

Но! — наводит на размышления правильная 5-волновая структура последнего отрезка снижения. Это не должно быть A-B-C. Не характерный паттерн… он не коррекционный...

Это больше похоже на правильный импульс вниз. И тогда мы в начале 3-й подволны 1-й волны большого снижения… И ближайшая перспектива выглядит так (не выше 1403 до ближайшего серьезного отскока — 4-ки — В ПЕРВОЙ! — большой I. и возможна любая цифра от 1403 до 1378 — ниже 1403 можем тормознуть на отскок где угодно — 1395, 1378, 1358… ):

А более отдаленная перспектива выглядит как-то так (те самые 1180-1200):

http://karapuz-blog.blogspot.com

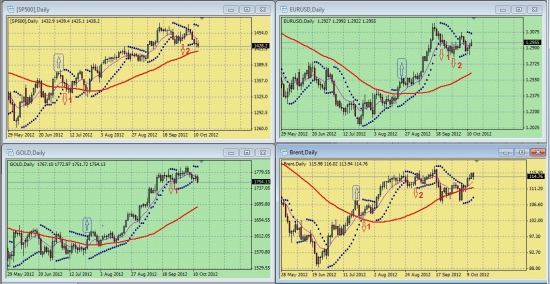

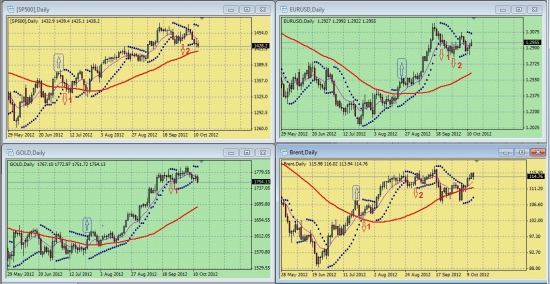

Обзор сигналов на дневных графиках S&P500, EURUSD, GOLD, BRENТ за период 08.10-12.10 (на 00.00 мск 15.10.12)

- 13 октября 2012, 16:55

- |

Коллеги, добрый день!

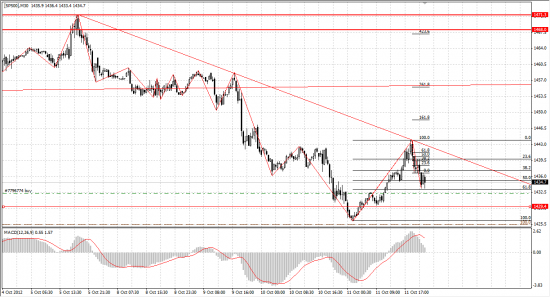

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 00.00 мск 15.10.12.

Комментарии к графикам смотрите ЗДЕСЬ

Всем Удачи, и Быкам, и Медведям!

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 00.00 мск 15.10.12.

Комментарии к графикам смотрите ЗДЕСЬ

Всем Удачи, и Быкам, и Медведям!

Fiscal cliff play

- 13 октября 2012, 10:30

- |

Чем ближе выборы и конец года, тем больше будут актуализироваться опасения по поводу fiscal cliff. Суть игры неплохо изложена в обзоре Goldman Sachs:

( Читать дальше )

- сейчас большинство клиентов полагают, что Конгресс и Белый Дом договорятся до Нового Года каким образом не допустить fiscal cliff и успеют принять необходимые поправки в законодательство. То есть, рынок убеждён, что всё будет хорошо. Поэтому особо не падает.

- а вот Alec Phillips — один из экспертов Goldman Sachs, специализирующийся на политике и вашингтонских интригах — говорит, что вероятность такого развития событий очень низкая: не более 30%, в зависимости от результатов выборов. То есть, до конца этого года Конгресс и Белый Дом скорей всего НЕ договорятся и необходимых мер до конца года не предпримут по разным причинам. И в новый год США войдут с новыми (старыми) налоговыми правилами.

- и только когда по этому поводу начнется чудовищная истерика, законодатели наконец-то пошевелят своими задницами и что-нибудь решат. GS считают, что это произойдет ближе к концу января.

- ситуация усугубляется приближением активных дискуссий по поводу сокращения бюджетных расходов из-за достижения очередной раз «планки» госдолга.

( Читать дальше )

Рынок США: Первая попытка не удалась

- 12 октября 2012, 02:15

- |

SPY – индекс S&P500 закрылся в символическом плюсе (+0,06%). SPY открылся гэпом вверх, но после снижался в течение всей торговой сессии. Для роста пока что спроса недостаточно. Но, скорее всего, движение вверх скоро продолжится.

GLD – золото в плюсе (+0,28%). GLD вновь начал приближаться к локальным максимумам. Вероятнее всего, фонд в ближайшие дни их снова достигнет.

( Читать дальше )

GLD – золото в плюсе (+0,28%). GLD вновь начал приближаться к локальным максимумам. Вероятнее всего, фонд в ближайшие дни их снова достигнет.

( Читать дальше )

S&P500

- 12 октября 2012, 00:33

- |

Ночной фаст-лук на дневной график S&P500. В ближайшее время можно ожидать окончания комбинации двойная тройка. Серые треугольники показывают «идеальные» временные соотношения в двойных тройках, однако окончание восходящего тренда может занять и больше времени (в случае трансформации текущей рыночной активности в терминальный импульс). Вполне резонно ожидать заключительный «новый» хай в процессе развития волны с?.

Окончание волны Е? (А так же волны (В)-более высокого порядка) сулит перспективу огромного обвала S&P500 в средне-долгосрочной перспективе.

Окончание волны Е? (А так же волны (В)-более высокого порядка) сулит перспективу огромного обвала S&P500 в средне-долгосрочной перспективе.

S&P500 - Elliott - daily

- 11 октября 2012, 13:12

- |

Для завершения 2-й волны жду обновления максимума. Сделаем перехай, встанут дивергенции и готовы к развороту. Быков по S&P500 не меряно, причем даже больше, чем на максимумах 2007 года!

http://eugeny8.livejournal.com/61132.html

http://eugeny8.livejournal.com/61132.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал