SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

Х-files. Технология конспирологии. Follow the white rabbit.

- 15 сентября 2012, 13:36

- |

В последнее время мне пришла в голову мысль несколько прояснить, каким образом должны приниматься решения при попытке объяснить те или иные явления, когда есть серьезные основания полагать, что официальные версии, озвучиваемые основными СМИ не соответствуют действительности. Где отличие шизоидного конспиролога (котороые действительно есть), одержимого теорией заговора «всех со всеми против всех» и человеком, который раскапывает причинно-следственные связи, которые до него усердно закопали? Я размещаю этот пост на главной, потому что речь пойдет тут о подходе, который помогает правильно понимать процессы протекающие на ФР (хотя и не только). Это будет видно на примерах, которые будут привидены ниже. Лично мне этот подход помог вовремя переключиться со среднесрочной торговли на интрадейную, что позволило мне значительно увеличить эффективность торговли. Многие люди вообще не готовы рассматривать альтернативные трактовки причин каких-либо событий. Их устраивает их жизнь, их устраивает то, что они имеют, то что видят в телевизоре. Я не хочу им мешать. Для желающих взглянуть с более высокой точки на все происходящее я продолжу.

( Читать дальше )

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Перекупленность в S&P

- 14 сентября 2012, 15:03

- |

Простора для вертикального взлета S&P остается все меньше. Сегодняшняя 85%-ная перекупленность ничем хорошим не закончится. Вполне вероятен рост до 1500, но не очень понятно, сможет ли S&P до выборов удержать эту высоту и не навернуться процентов на 7-10.

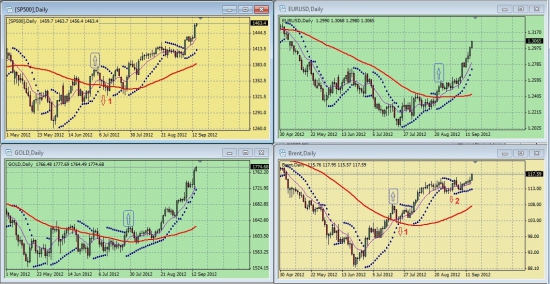

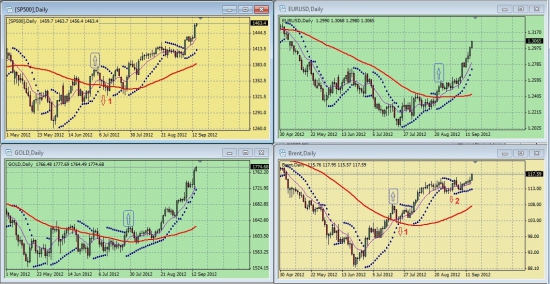

Обзор сигналов на дневных графиках S&P500, EURUSD, GOLD, BRENТ за период 10.09.-14.09 (на 14.00 мск 14.09.12)

- 14 сентября 2012, 14:37

- |

Коллеги, еще раз добрый день!

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 14.00 мск 14.09.2012

Комментарии к графикам смотрите ЗДЕСЬ

Всем Удачи, и Быкам, и Медведям!

Предлагаю свой взгляд на ДНЕВНЫЕ графики S&P500, EURUSD, GOLD и BRENT по состоянию на 14.00 мск 14.09.2012

Комментарии к графикам смотрите ЗДЕСЬ

Всем Удачи, и Быкам, и Медведям!

Уронили мишку на пол, оторвали мишке лапу...

- 14 сентября 2012, 13:43

- |

Вчерашний день засавил очень многих сказать фразу «я не понимаю рынок!» Примерно так же закончил день и я. Сегодня решил посмотреть на происходящее в долгосрочной ретроспективе, делюсь некоторыми зарисовками по индексу S&P500:

Месячный график - в 2000-ом и 2008-ом щупали «вершину мира», сейчас до нее остается 90 пунктов…

Месячный график - в 2000-ом и 2008-ом щупали «вершину мира», сейчас до нее остается 90 пунктов…( Читать дальше )

Рынок США: Стремление к абсолютным максимумам

- 14 сентября 2012, 02:07

- |

SPY – индекс S&P500 закрылся в большом плюсе (+1,52%). Установив новую высоту, SPY оторвался от докризисных уровней и устремился к абсолютным максимумам, показанным в 2007 году. Осталось-то всего ничего – около 7%. Вероятнее всего, это расстояние будет пройдено.

GLD – золото также сильно выросло (+2,02%). GLD рос стремительно, особенно в первой половине торговой сессии. Жду продолжения, растущего тренда.

( Читать дальше )

GLD – золото также сильно выросло (+2,02%). GLD рос стремительно, особенно в первой половине торговой сессии. Жду продолжения, растущего тренда.

( Читать дальше )

Пока видется картина, что S&P500 загонят выше 1500 пунктов

- 13 сентября 2012, 15:57

- |

Мое предыдущее видение здесь http://smart-lab.ru/blog/64388.php и здесь http://smart-lab.ru/blog/61118.php

Подозрительная сила американского рынка акций сохраняется, выкупается все подряд. Это так сказать, предварительная оценка рыночного сантимента.

Пока среднесрочный прогноз представляется следующим: чтобы не сказал г-н Бернанке, S&P500 загонят выше 1500 в ближайшие пару месяцев, а текущий сентябрь будет жестко бычьим.

По поводу российского рынка можно сказать следующее, здесь камень предткновения - рубль, что с ним делать, и что с ним будет не знает никто. Если его курс будет меняться не слишком быстро, то тогда индексы будут рости.

Это, ни в коем случае, не торговые рекомендации. Всем удачи и успехов!

Подозрительная сила американского рынка акций сохраняется, выкупается все подряд. Это так сказать, предварительная оценка рыночного сантимента.

Пока среднесрочный прогноз представляется следующим: чтобы не сказал г-н Бернанке, S&P500 загонят выше 1500 в ближайшие пару месяцев, а текущий сентябрь будет жестко бычьим.

По поводу российского рынка можно сказать следующее, здесь камень предткновения - рубль, что с ним делать, и что с ним будет не знает никто. Если его курс будет меняться не слишком быстро, то тогда индексы будут рости.

Это, ни в коем случае, не торговые рекомендации. Всем удачи и успехов!

Рынок США: Новый максимум

- 13 сентября 2012, 02:13

- |

SPY – индекс S&P500 закрылся в плюсе (+0,33%). SPY установил очередной новый годовой максимум. Покупатели уверены в своих действиях, поэтому, скорее всего, рост продолжится.

GLD – золото закрылось около нуля(+0,01%). GLD провел волатильный день, снова открывшись гэпом и снова снижаясь в течение торгов. Вероятнее всего, движение вверх будет продолжено.

( Читать дальше )

GLD – золото закрылось около нуля(+0,01%). GLD провел волатильный день, снова открывшись гэпом и снова снижаясь в течение торгов. Вероятнее всего, движение вверх будет продолжено.

( Читать дальше )

Падшая бестия VIX (ETN/ETF, риски, как и когда заработать). Часть III

- 12 сентября 2012, 19:26

- |

Часть I

Часть II

Не спец по предмету, но своими рассуждениями хочу поделиться. Если в чём-то не прав – тыкайте носом, скажу спасибо. Думаю, тем, кто первый раз столкнулся с VIX, будет полезно почитать эту заметку, особенно если вы умеете эффективно использовать чужой опыт.

Что такое VIX?

Что на самом деле торгует трейдер, когда покупает/продаёт фьюч VIX?

Что дают ноты (ETN) или паи фондов ETF, связанные с VIX?

Формальная часть

Итак, сам VIX — торговая марка (тикер) Чикагской опционной биржи. Это индекс волатильности S&P500.Формулы здесь разбирать не будем (лень переводить =), ибо они хорошо описаны в «белой книге».

Какой вывод можно сделать из этого документа?

Реальные активы (все компании в составе S&P500) > акции этих компаний > суммарный взвешенный индекс S&P500 > фьючерсы на индекс S&P500 > опционы на фьючерсы S&P500 > индекс VIX.

( Читать дальше )

Рынок США: Спрос есть

- 12 сентября 2012, 01:10

- |

SPY – индекс S&P500 закрылся в плюсе (+0,28%). Покупатели продолжают проявлять активность и на годовых максимумах. Вероятнее всего, рост будет продолжен.

GLD – золото в плюсе (+0,36%). GLD, открывшись гэпом вверх, снижался в течение торгов. Растущий тренд сохраняется, скорее всего, движение вверх продолжится.

( Читать дальше )

GLD – золото в плюсе (+0,36%). GLD, открывшись гэпом вверх, снижался в течение торгов. Растущий тренд сохраняется, скорее всего, движение вверх продолжится.

( Читать дальше )

Дальнейшее движение рынка. (Зарубежные индексы, ММВБ, РТС)

- 12 сентября 2012, 00:08

- |

Решил сравнить различные рынки с нашим, таймфрейм дневной. Вот что из этого получилось.

SP500: Сопротивление 1450 вехняя граница канала, подержкой на данный момент выступает 1370, но о сломе восходящего тренда можно будет говорить только после обновления минимума который находиться на 1270.

Nikkei255: Тут вообще безумный годовалый флет. Сопротивление 10000, подержка на 8300. Одно радует что диапазон постепенно сужаеться.

( Читать дальше )

SP500: Сопротивление 1450 вехняя граница канала, подержкой на данный момент выступает 1370, но о сломе восходящего тренда можно будет говорить только после обновления минимума который находиться на 1270.

Nikkei255: Тут вообще безумный годовалый флет. Сопротивление 10000, подержка на 8300. Одно радует что диапазон постепенно сужаеться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал