S&P500

Как рост ставки США влияет на фондовый рынок?

- 28 января 2022, 10:40

- |

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

— почему рост ставки в США так озадачивает инвесторов;

— как проходит цикл поднятия ставки;

— как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

Почему ФРС не будет повышать ставки так сильно как ожидается.

- 27 января 2022, 18:39

- |

Статья перевод с сайта zerohedge.com , в ней подробно рассматривается популярная на сегодняшний день тема политики ФРС по ужесточению ДКП, поднятию ставок и к чему это в конечном итоге приводило. Автор статьи подтверждает, что мировая финансовая система находится в состоянии дефляции, а инфляция является только временным эпизодом, о чём раньше говорилось на этом сайте в цикле публикаций о дефляции.

Автор также высказывает сомнения о 4-5 поднятиях ставки в этом году, т.к. в скором времени экономика и рынки столкнутся если не с дефляционным коллапсом (это будет рано или поздно), то как минимум с его серьёзными признаками, что в конечно итоге заставит ФРС свернуть свою «ястребиную риторику» .

Повышения ставок будет гораздо меньше, чем ожидают рынки в настоящее время.

( Читать дальше )

сп500

- 27 января 2022, 17:14

- |

сейчас цена 4389,37

маржа

(продолжение, если будет убыток,

тогда готовиться к удвоению в этом активе)

ВСЕГДА! готовиться отбивать убыток с удвоением, у меня плечо 1к500

ВАЖНО! обычно, более 4 раз, «удвоить» у меня не было

Goldman Sachs считает, что пришло время купить падение, поскольку любая дальнейшая слабость акций — это возможность расти до конца 2022 года

- 27 января 2022, 15:59

- |

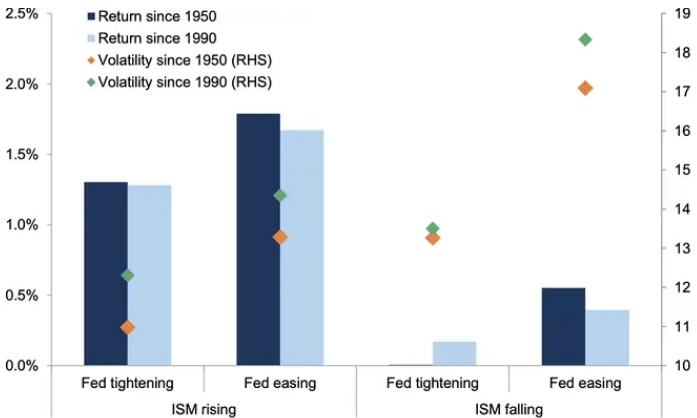

Акции, как правило, намного лучше переваривают ужесточение ФРС при росте ISM; среднемесячная доходность и волатильность S&P 500 при различном сочетании роста и политики. Bloomberg, Глобальное инвестиционное исследование Goldman Sachs.

27.01.22 13:39

После ошеломляющей волатильности фондового рынка в начале этой недели Goldman Sachs дает следующий совет: покупайте на падении

После волатильного начала недели, из-за которого эталонный индекс колебался более чем на 1000 пунктов за одну сессию, Goldman Sachs дает следующий совет: покупайте на падении.

Стратеги Goldman Sachs заявили, что ФРС повысит ставки в 2022 году, чтобы укротить растущую инфляцию, которая близка к 40-летнему максимуму, но центральный банк, вероятно, повысит ставки до относительно низкого уровня.

«Любая дальнейшая значительная слабость индекса должна рассматриваться как возможность для покупки, с нашей точки зрения, хотя и с умеренным потенциалом роста в течение года в целом», — заявили в среду стратеги во главе с Питером Оппенгеймером.

( Читать дальше )

Почему вчера не рухнул S&P 500?

- 27 января 2022, 12:15

- |

Почему? — не знаю и не буду знать, причины интересны лишь тем, кто зарабатывает на аналитике.

Трейдеру важно, есть ли понятные ему признаки в результате реакции на новости.

А понятные мне признаки показывают, что за три дня колебаний под 4450 новый максимум объемов создать не удалось, он остается в районе 4695.

иначе говоря, движение вниз объемом не поддержано, растет вероятность отката.

Для новых продаж мне нужно будет увидеть смещение максимальных объемов вниз, чем ниже тем лучше.

А пока та самая ситуация, когда продавать поздно, а покупать рано. Включить терпение на максимум и искать признаки роста вероятности движения вверх или вниз.

А что делать с открытыми селлами? — В моей ситуации, — ничего: по всем продажам часть прибыли взята и остатки позиций в безубытке.

( Читать дальше )

Флэш крэш

- 27 января 2022, 08:22

- |

PE S&P500 и мнение.

- 27 января 2022, 08:18

- |

Сегодня уже нельзя сказать, что s&p500 безумно переоценен, это можно сказать только про отдельные компании.

На каждом втором заседании ФРС будет поднимать ставку и, вероятно, в конце 22г. начнёт сокращать баланс с нынешних $9 трлн.

S&P500 fut.:

( Читать дальше )

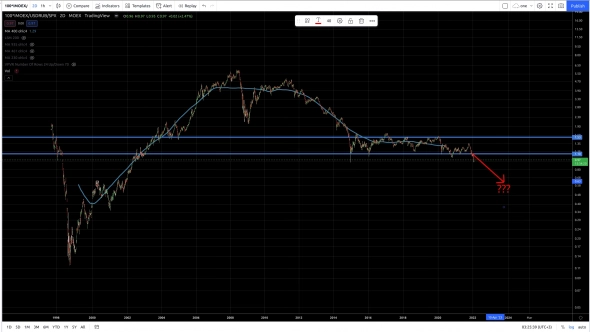

Рост пирамиды Америкосии. IMOEX к SNP500

- 27 января 2022, 03:28

- |

Попытка выйти наверх не удалась, будем расти вниз, опережающими темпами.

в германии тоже не все хорошо

( Читать дальше )

Чем напугала рынки ФРС США? И что теперь?

- 27 января 2022, 00:45

- |

☝🏻 ФРС США подтвердила, что будет повышать процентную ставку начиная с марта, а также ФРС США сообщила о том, что ставка будет расти на каждом заседании. 🤷🏼♂️ Представляете, что если цены на нефть продолжат расти к $100, то повышение ставки будет работать негативно только на финансовых рынках, но не будет работать против роста цен.

🔥 Главное, что я ждал и прозвучало — сокращение баланса. Евген боялся, что американский Центробанк с сокращением баланса будет мусолить нас до лета, но неожиданно выкатил план сокращения баланса. Теперь вам придётся частенько слышать термин — Количественное ужесточение, так как ФРС США перестанет реинвестировать облигации после погашения и тем самым сокращать баланс в $8,9 триллиона. Такое сокращение баланса быстро истощит избыточную ликвидность, через рост доходности по казначейским облигациям, а избыточной ликвидности судя по аукциону обратного РЕПО достаточно $1,6 триллиона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал