SPO

Сегежа /// Допэмиссия /// -65% от закрытия последней сделки /// Я ЖЕ ГОВОРИЛ – ГЛАВНОЕ НА РЫНКЕ НЕ ТВОРИТЬ ЕРУНДУ /// Разговор с управляющими /// Фундаментал – фуфло – управление рисками ВСЕ ///

- 28 августа 2024, 14:32

- |

Друзья — приветствую.

Пост о том, что нужно смотреть на действия трейдера/управляющего на рынке, оценивать серию сделок (от 100 штук) по нескольким показателям, а не слушать аналитику.

Тот, кто следит за моими действиями в течении длительного времени на рынке, знают, что на данный момент Сегежи в портфеле нет.

Сегодня пообщался с 2мя людьми из, назовем так «финансовых компаний». Имеют отношение к управлению активами. Знакомы давно. Ну как пообщался, постебал. Хорошо/плохо – относительно. Эконом образование, лицензии, аттестаты, сертификаты, опыт и прочее, и вытворять такую ерунду.

Итог – доусреднялись до непонятной ситуации с туманным будущим. Для меня, как для трейдера/инвестора/управляющего – это нонсанс.

Задал всего один вопрос: парни, неужели Вас рынок даже за последние 4 года ничему не научил?

Ответ поразительный: главное процент от активов падает и ладно.

Для гостей блога/канала дам пояснения.

Купил/Озвучил 29 января 2024г здесь

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Беспощадные инвестиции продолжают банкротить инвесторов: допка Сегежи

- 28 августа 2024, 14:03

- |

Сегодня отличилась компания Сегежа. Однако будем последовательны.

В 2018 году Шамолин уходит с МТС и АФК Системы на должность президента Сегежи. Далее Сегежа в 2020 году сообщила о желании вложить средства в модернизацию завода в Карелии. Потом о расширении в изготовление фанеры в Норвегии. Шло много разговоров о многоэтажном деревянном строительстве домов в России. Правда убыток по МСФО за 2020 год был 1,348 млрд рублей. В принципе, не так и много, с учётом Чистой прибыли в 4,8 млрд и 15,3 млрд рублей за 2019 и 2021 год соответственно.

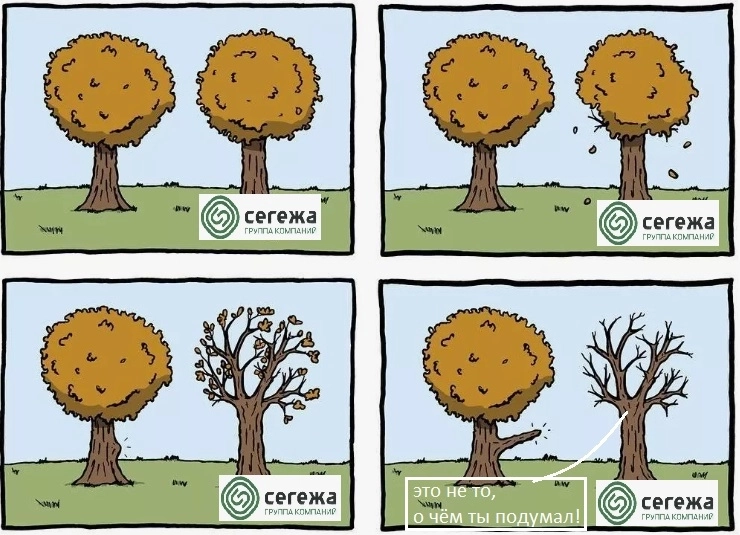

Организаторы размещения пророчили капитализацию Сегежи в 130-160 млрд рублей. Шамолин тогда сказал, что рыночная стоимость Сегежи должна быть 300 млрд рублей! Правда оказалось, что он ошибся и добавил лишний нолик, так как позавчера капитализация Сегежи была 30 млрд рублей, зато сегодня уже 20:

( Читать дальше )

Сегежа хочет доп. эмиссию ? Интересно, кто же это чудо купит :)

- 28 августа 2024, 13:23

- |

Руководство лесоперерабатывающего холдинга Segezha Group

приняло принципиальное решение о проведении допэмиссии компании, а

детали планируется представить осенью.

Об этом в ходе телефонной конференции с инвесторами по итогам финансовой отчетности за II квартал

сообщил президент Segezha Group Александр Крещенко.

«Что касается допэмиссии.

Принципиальное решение о проведении дополнительной эмиссии принято.

Ожидаю вывести детали в рынок этой осенью»

Долг 13,3 EBITDA

Убыточная компания.

Убыточная компания

( Читать дальше )

Принципиальное решение о проведении SPO Segezha принято

- 28 августа 2024, 13:18

- |

Подконтрольный АФК «Система» лесопромышленный холдинг Segezha Group проведет допэмиссию для улучшения финансового положения, решение о SPO принято, детали размещения могут быть озвучены этой осенью. Об этом на телефонной конференции сообщил глава лесопереработчика Александр Крещенко.

«Процесс, естественно, очень сложный, потому что много участников, модель должна быть понятная и приемлемая для всех. Поэтому, может быть, мы не можем озвучить какие-то детали сейчас, за исключением, пожалуй, одной — что принципиальное решение о проведении дополнительной эмиссии принято, и ожидаю вынести детали в рынок, условно говоря, этой осенью», — сказал он.

Отвечая на уточняющий вопрос о сроках подготовки к проведению SPO, топ-менеджер отметил: «То, что это закончится этой осенью, я уверен», предложив дождаться середины осени.

www.interfax.ru/business/978490

Почему погрязшие в долгах компании не проводят допэмиссию размещая ее среди действующих акционеров?

- 26 августа 2024, 16:13

- |

Обзор М.Видео — дополнительная эмиссия неизбежна!

- 26 августа 2024, 16:03

- |

Отчет ужасный. Не ведитесь на красивые заголовки про GMV и EBITDA, прочитайте отчет сами.

❌ Чистый убыток за 1 пол. 2024 = 10,3 млрд руб. (рекорд для компании!)

Финансовые расходы выросли с 11,8 млрд руб. в 1 пол. 2023 года до 16,5 млрд руб. в 1 пол. 2024 года.

‼️ Компания не может получить прибыль уже 4-й год подряд!

❌ Собственный капитал = -10,5 млрд руб. (своих денег нет, только заемные)

Баланс М.Видео трещит по швам. 69,6 млрд руб. кредитов придется рефинансировать уже на горизонте года (!), под какую ставку банки могут дать деньги компании, которая не имеет прибыли? И дадут ли вообще? На мой взгляд, компания так близка к дополнительной эмиссии как никогда. Будьте аккуратнее.

Хотите заработать на ритейле, присмотритесь к продуктовому.

Обзор Ленты: t.me/Vlad_pro_dengi/1103

Обзор X5: t.me/Vlad_pro_dengi/1150

Подпишитесь на канал, чтобы экономить время на аналитику фондового рынка РФ! Поддержите обзор лайком, если полезно 👍

❗️Т-Банк (Тинькофф) - покупать или продавать? Допка на 69млн акций❗️

- 21 августа 2024, 15:44

- |

В апреле я прикидывал в каком объеме нужна дополнительная эмиссия акций для объединения с Росбанком(тык). И 69 млн акций — это далеко не худший вариант, а с учетом того, что акции Т-банка с момента смены юрисдикции снизились на 15%, то по факту объедение прошло за 0,8 капитала Росбанка — 👍

📊Результаты за 1п 2024г:

✅Чистый процентный доход вырос на 50% до 150,9 млрд руб.

✅Чистый комиссионный доход вырос на 28% до 42,4 млрд руб.

✅Чистая прибыль выросла на 25% до 45,7 млрд руб.

🔥Чистая процентная маржа — 12,9%

🔥Рентабельность капитала (ROE) — 32%

✔️Есть небольшое снижение темпов роста и эффективности из-за роста расходов, в том числе и на резервы, но это все равно сильные результаты. Менеджмент сохранил свой прогноз по росту чистой прибыли на год больше 30%.

💡После объединения с Росбанком капитал вырос до 530 млрд рублей и акции Т-банка сейчас торгуются за 1,3 капитала. Это дешево для банка с такими темпами роста и с такой рентабельностью.

📈Консервативно поднимаю таргет (справедливая цена акций) до 4000 рублей за одну акцию.

( Читать дальше )

Софтлайн. Кормильцы допками

- 20 августа 2024, 11:02

- |

Тут был недавно отчет за 1 полугодие у компании Софтлайн, но мне лень подробно ковыряться в нем, так как компания для меня уже давно попала в список «Мутных товарищей» (и это я максимально дипломатично выражаюсь), что было в очередной раз продемонстрировано в конце июня.

📌 Что в отчете?

Я принципиально не буду подробно разбирать это «добро», да и ничего хорошего там нет. Да, выручка выросла на 40%, вышли на положительный трак по операционной прибыли, но по итогу все равно получили убыток, так как процентные расходы по долгу все сожрали ❌

📌 Почему негативно отношусь к Софтлайну 🧐

Я давно негативно отношусь к данным товарищам, и пока мое скептическое мнение меня не подводит, которое сформировано следующими вещами:

— Постоянные допки и SPO. Я всегда негативно отношусь к компаниям, которые занимаются не бизнесом, а мутками с акционерным капиталом через допки. И в июне компания порадовала ее верных фанатов допкой на 76 млн акций, что увеличило число акций до 400 млн. Фантики в обмен на деньги, по-моему — это отличный бартер 🤣

( Читать дальше )

Вечерний обзор рынков 📈

- 15 августа 2024, 19:04

- |

Курсы валют ЦБ на 16 августа:

💵 USD — ↘️ 88,7960

💶 EUR — ↘️ 98,3232

💴 CNY — ↘️ 11,9319

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 1,15%, составив 2 838,11 пункта.

▫️ Совкомбанк (-0,84%); МСФО I пол. 2024 г. Чистая прибыль: 39 млрд руб. (-25% г/г), рентабельность капитала: 27% (55% годом ранее), розничный кредитный портфель: 1,1 трлн руб. (в т.ч. благодаря консолидации «Хоум Банк»).

Размещение допэмиссии для покупки «Хоум Банка» перенесено на I кв. 2025 г., причины неизвестны, но в самом Совкомбанке сообщили, что интеграция проходит в соответствии с планом. О том как все планировалось на бумаге и виделось в начале года, а также про произошедшие изменения, вызванные возникшими на практике оврагами – в краткой статье «Интерфакс».

▫️ Софтлайн (+0,23%); МСФО I пол. 2024 г. Оборот: 42,8 млрд руб. (+40% г/г (!)), валовая прибыль: 15,7 млрд руб. (рост в два раза г/г (!)), чистый убыток: 0,514 млрд руб. (прибыль 9,5 млрд руб. годом ранее), валовая рентабельность: 36,8% (!

( Читать дальше )

Совкомбанк пока не планирует SPO — управляющий директор Андрей Оснос

- 15 августа 2024, 13:14

- |

Совкомбанк пока не планирует вторичное публичное предложение акций (SPO), сообщил управляющий директор банка Андрей Оснос в ходе звонка с инвесторами.

«Пока таких планов нет. Основным источником роста капитала у нас является чистая прибыль, которую мы зарабатываем. Наша доходность на капитал, даже в такой непростой период первого полугодия 2024 года, когда ставки росли, когда непонятно, что будет с экономикой, у нас на таком достойном уровне в 27%», — сказал Оснос.

Первый зампред правления Совкомбанка Сергей Хотимский в июне не исключал SPO акций в течение третьего квартала 2024 года.

www.interfax.ru/business/976657

t.me/ifax_go

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал