Si

Мастерская трейдера 18.12.2017. Опционный анализ FOREX & FORTS

- 18 декабря 2017, 11:16

- |

Канал на Ютубе тут

Ссылка на бесплатный индикаторный модуль с индикатором СиП для МТ4 тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФ тут

Адрес сайта www.invisible.guru

Подробнее о паттернах и стратегии - http://glt.expert/

Группа в Контакте https://vk.com/glt.expert

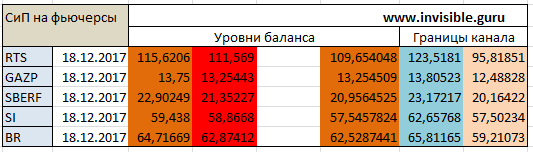

FORTS

Уровни индикатора СиП для срочного рынка РФ

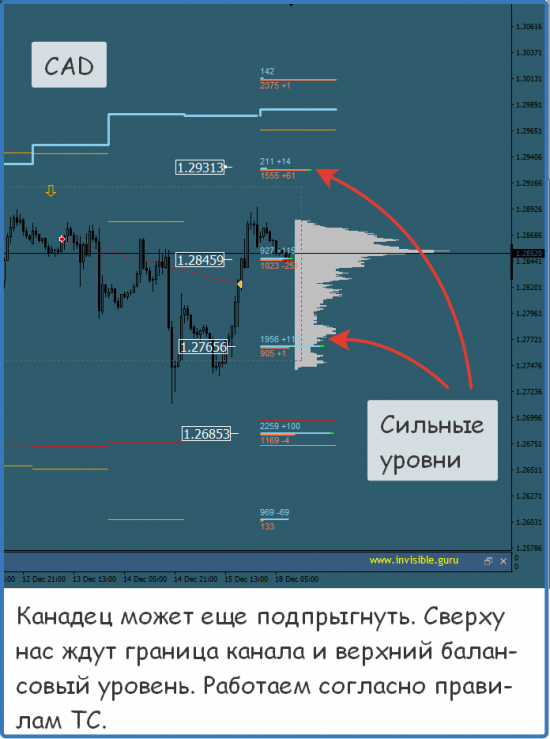

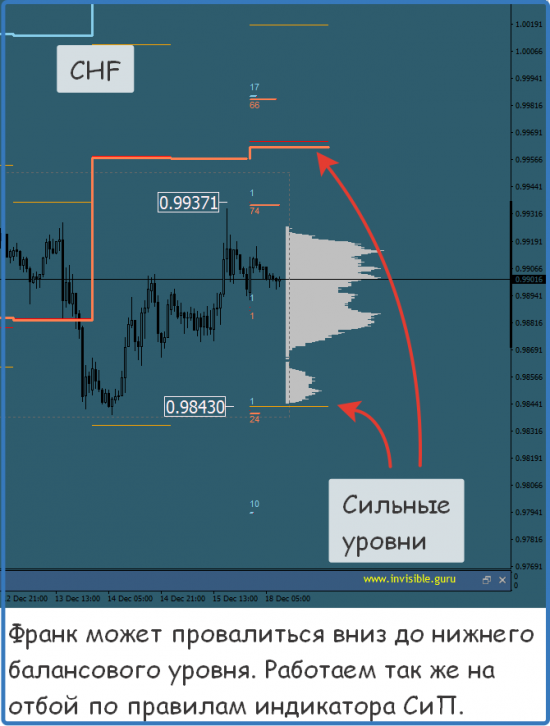

ФОРЕКС

Анализ валютного рынка на основе опционных уровней

- комментировать

- Комментарии ( 0 )

Si - лонг/шорт

- 18 декабря 2017, 09:25

- |

стоп будет в районе 59,30-59.35 уточню после.

С первой целью 58.72

если конечно не подвернется раньше другой инструмент.

Прошлый пост по СИ

Меня одолевают сомнения и противоречия

Слушая чужие советы, вы берете всю ответственность на себя (прошлый депо слит)

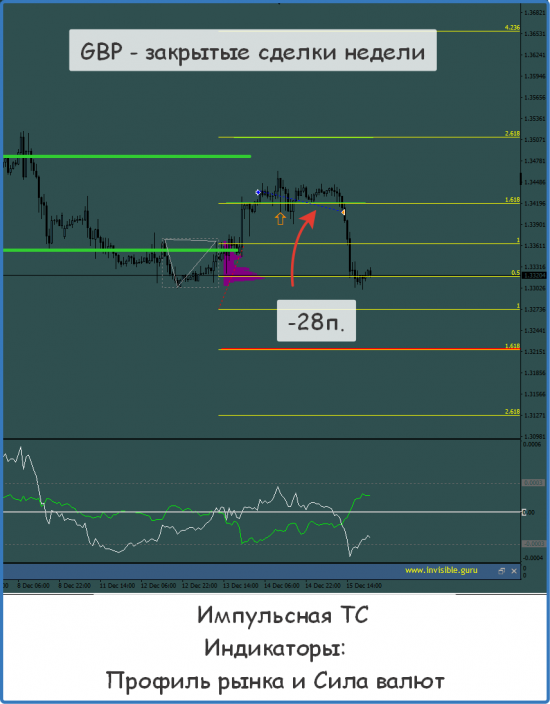

Итоги торговой недели по индикаторам СиП и Страйк, Импульсная Стратегия. 11/12-15/12

- 17 декабря 2017, 12:32

- |

Канал на Ютубе тут

Ссылка на бесплатный индикаторный модуль с индикатором Страйк и СиП для МТ4 тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФ тут

Адрес сайта www.invisible.guru

Группа в Контакте https://vk.com/glt.expert

Подробнее о паттернах и Импульсной стратегии- http://glt.expert/

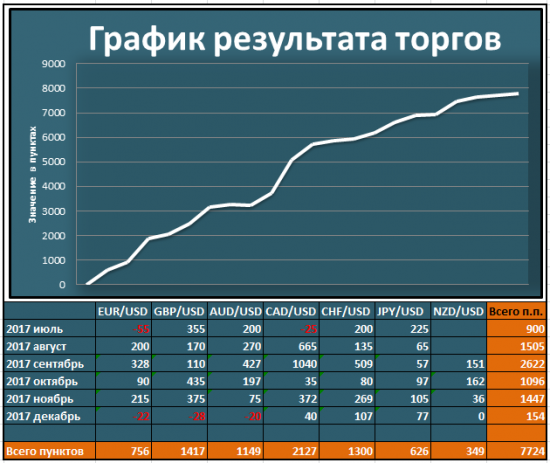

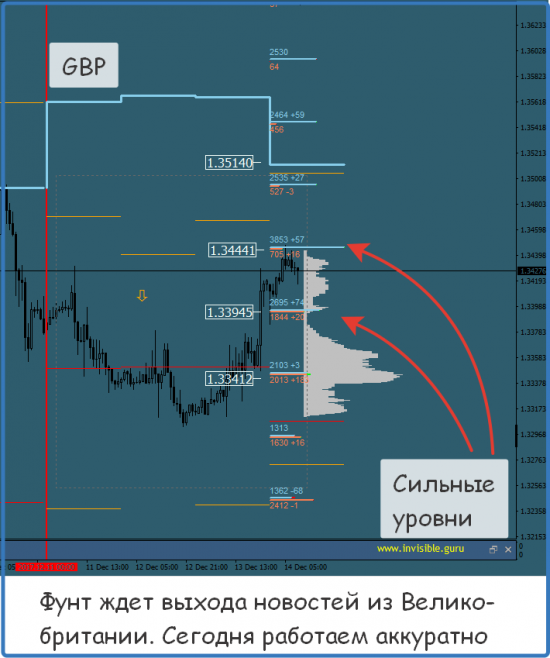

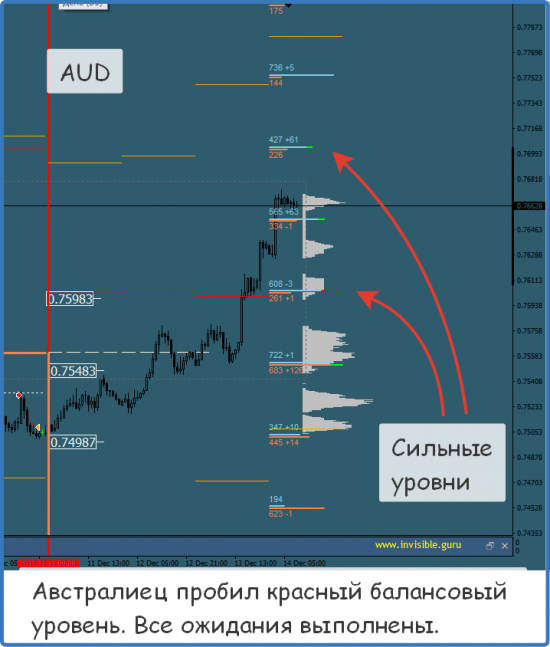

ФОРЕКС

По традиции, подводим итог торговли по нашим паттернам за прошедшую неделю.

Результат + 62 пункта.

Непростая неделя выдалась, новостной фон был сильным и непредсказуемым. Было много коррекций. В дополнение к скринам хочу сказать, что продолжаем удерживать позицию по Фунту от 04.12 (В рамках ТС Анализ ФОБ), сейчас + 170п. И неплохо зашли по золоту пару дней назад. Поймали самый разворот. Для определения разворота применили паттерн индикатора Страйк «Направление тренда».

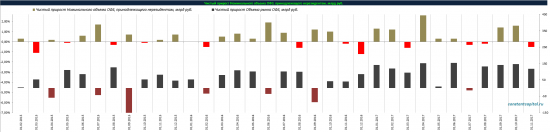

Потенциальная прибыльность фьючей ФОРТС

- 16 декабря 2017, 12:05

- |

Дело я бы сказал не очевидное, для новичка, потому что шаг цены разный, дневной ход — разный, валюты — разные, стоимости шагов разные, ГО — разное.

Постарался свести это всё к двум цифрам — минимальный и максимальный профит за день.

Цифры в основном зависят от ATR на дневном графике.

Честно скажу, мне подсознательно казалось, что Si — безусловный фаворит, но оказалось вот что:

( Читать дальше )

Будете смеяться

- 15 декабря 2017, 11:22

- |

Хотя выглядит как шорт.

И пахнет как шорт.

Ну да, но дело в том, что индекс доллара ещё может сходить повыше.

А рубль в последнее время показывает большую корреляцию с индексом доллара, чем ранее.

Но теоретически и нефть тоже может упасть.

Я правда не в лонге, так как против Керри-трейда не встаю.

( Читать дальше )

График размещение ОФЗ за 2017 г.

- 14 декабря 2017, 13:06

- |

Минфин России 13.12.2017 провел аукцион по размещению облигаций 25083RMFS и 26212RMFS на сумму 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 25083RMFS (дата погашения 12 декабря 2021 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26212RMFS (дата погашения 19 января 2028 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

Спрос превысил предложение в 2 раза.

Совокупные данные по размещению ОФЗ 2017 г.

В структуре преобладают по объему размещения выпуски:

26220RMFS

26222RMFS

26221RMFS

26219RMFS

Полный аналитический файл Excel — http://constantcapital.ru/анализ-данных-по-размещению-офз-графи/

( Читать дальше )

Мастерская трейдера 14.12.2017. Опционный анализ FOREX & FORTS

- 14 декабря 2017, 10:58

- |

Канал на Ютубе тут

Ссылка на бесплатный индикаторный модуль с индикатором СиП для МТ4 тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФ тут

Адрес сайта www.invisible.guru

Подробнее о паттернах и стратегии - http://glt.expert/

Группа в Контакте https://vk.com/glt.expert

FORTS

Уровни индикатора СиП для срочного рынка РФ

ФОРЕКС

Анализ валютного рынка на основе опционных уровней

Сегодня только три инструмента, тк ноутбук завис...

"Поехали" - А что FOMC гласит?

- 13 декабря 2017, 22:44

- |

[Новый метод. Индикатор СиП - "Петля времени"]

- 13 декабря 2017, 20:16

- |

Друзья,

Появился новый метод определения входа и целей для сделок — «Петля времени». Теперь мы сможем делать еще более прибыльные сделки!

Он будет входить в курс «Анализ ФОБ».

Присоединяйтесь — http://glt.expert/fob

( Читать дальше )

Ликвидность банковского сектора (статистика ЦБ РФ).

- 13 декабря 2017, 12:06

- |

Ликвидность банковского сектора (статистика ЦБ РФ).

Полный аналитический файл Excel — http://constantcapital.ru/анализ-данных-по-размещению-офз-граф

Объем ОФЗ принадлежащего нерезидентам.

На 01.11.2017 доля нерезидентов сократилась на 0,5%. При этом рынок ОФЗ имеет стабильный прирос объема, в натуральном выражение.

Структурный дефицит/профицит ликвидности банковского сектора.

Наблюдается достаточно сильный профицит ликвидности.

12.12.2017 Требования кредитных организаций к Банку России, возросли за счет роста объема депозитов на аукционной основе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![[Новый метод. Индикатор СиП - "Петля времени"] [Новый метод. Индикатор СиП - "Петля времени"]](/uploads/images/04/08/22/2017/12/13/4cad76.png)

![[Новый метод. Индикатор СиП - "Петля времени"] [Новый метод. Индикатор СиП - "Петля времени"]](/uploads/images/04/08/22/2017/12/13/5ad9fb.png)