s&p500

Ослабление рубля, расчет, ОФЗ, RGBI, Мосбиржа, РТС, S&P500, новости

- 04 июля 2020, 10:39

- |

Друзья, 27 выпуск СОВЕТЫ ТРЕЙДЕРА

Расчет доходности рекомендаций (сначала рекомендации, в следующих выпусках — расчет, прозрачно, выпуски нумерую).

Индикаторы рынка

Новости, испытания вакцин.

Тренд на ослабление рубля.

Индекс RGBI, падение интереса к ОФЗ.

Роснефть: самая уязвимая к курсу рубля из российских нефтяных компаний.

Разбор индексов Мосбиржи, РТС, S&P500.

Нефть.

Золото.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Бычий тренд в акциях США сохранится.

- 03 июля 2020, 16:14

- |

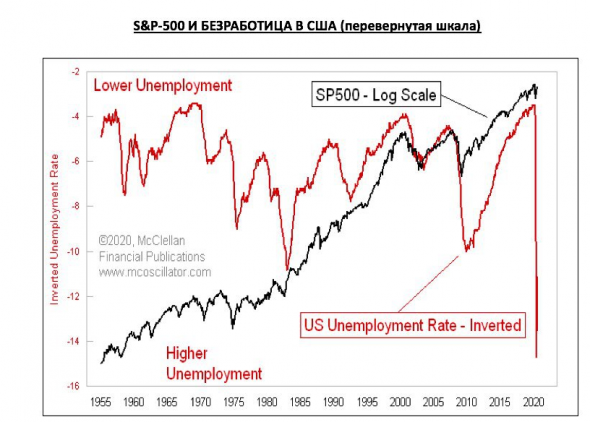

Вчера вышли сильные данные по безработице в США, что дает повод обратить внимание на закономерность, подмеченную mcoscillator.com

Речь о том, что наиболее устойчивые и сильные периоды роста индекса S&P-500 случаются как раз тогда, когда безработица начинает улучшаться с очень плохих уровней. На графике уровень безработицы показан красным и с перевернутой шкалой (то есть, рост графика = уменьшение показателя).

Конечно, есть вопросы к методике подсчета, которая вроде бы недавно поменялась. Но я не готов углубляться в эту тему, оставлю ее профессиональным экономистам. Суть в том, что сейчас мы наблюдаем довольно редкое явление, при котором безработица сначала выросла до экстремальных уровней, а затем начала резко улучшаться.

На мой взгляд, это сильный аргумент в пользу сохранения долгосрочного бычьего тренда в акциях США. Краткосрочно может случиться что угодно, хотя до тех пор, пока удерживается отмеченный ранее уровень поддержки, даже об осязаемой коррекции речи не идет.

Эксперты сильно разошлись во мнении, куда пойдет рынок акций США

- 03 июля 2020, 15:27

- |

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 03 июля 2020, 11:39

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

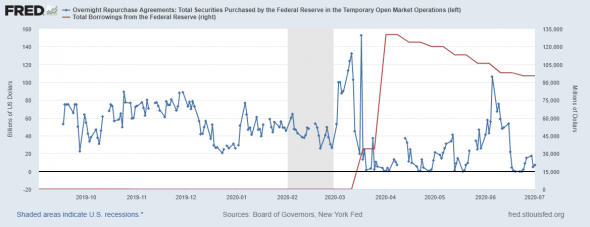

Начнем сводку с обзора дневных сделок РЕПО и объемов прямого кредитования ФРС

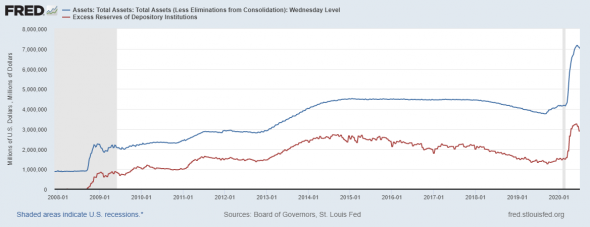

Объемы дневных РЕПО остаются близко к нулевым объемам, что говорит о достаточности краткосрочной ликвидности – это нанесено синей линией. ФРС делает все возможное для поддержания финансового рынка США.

Красная линия – общий объем прямого кредитования ФРС, как видим, показатель замедляется, но объемы повышены.

Можно сказать, что с краткосрочной ликвидностью проблем нет (кассовые разрывы), а вот с долгосрочной проблемы остаются. Видимо сказываются невозвраты, дефолты и прочие «дыры» в финансовой системе.

Перейдем к обзору баланса ФРС и состояния избыточных резервов

( Читать дальше )

🏆День 11 - S&P 500 марафон🏆

- 03 июля 2020, 01:53

- |

🏆День 11 — S&P 500 марафон🏆

Всем доброго времени суток!🤘

Не расслабляемся и не отходим от плана и выдаем сегодня обещанный анализ Apple.

1️⃣ Apple Inc. (AAPL)

Производит iPhone, MacBook, AirPods, iPad, AppleWatch. Одними из первых создали графическую операционную систему в виде окон для ЭВМ вместо командных строк, который потом повторили Microsoft и назвали Windows (окна). Первыми ориентировались на закрытые системы ориентированные на конкретные аппаратные характеристики и создавали революционные продукты и притягивали самые интересные новинки в области ПО. Первыми легализовали покупки музыки в электронном виде через iTunes… короче, перечислять можно много — просто Apple🙂

Цена акции: 364,11 USD

Кап. = 1,59 трлн $

P/E = 28,73

Долг/свой капитал = 0,83

Долг/EBITDA = 3,84

Рост выручки за 5/10 лет =12,40%/398%

Рост приб. за 5/10 лет = 3,49%/394%

Рост акций за 5/10 лет = 189%/1110%

( Читать дальше )

Данные ФРС о денежной массе

- 03 июля 2020, 00:17

- |

Похоже, ништяки заканчиваются. Остерегайтесь лонгов. Останетесь без штанов, как эти ребята:

Волновой анализ индекса S&P500

- 02 июля 2020, 23:12

- |

Таймфрейм: 4H

Глобально ничего не изменилось с прошлого обновления (https://t.me/waves89/1671; https://vk.com/wall-124328009_16483). Но и ясности рынок пока не прибавил. Сейчас я рекомендую следить за красным каналом и его пробоем. В какую сторону из него выйдем, по тому сценарию вероятно и пойдем. Кроме этого, сейчас цена возле крайней нормы для коррекции к нисходящему движению. Так что, если падать, то плюс минус отсюда.

Иными словами, развиваются заходные волны в одну из сторон, но на текущем этапе развития ценового движения невозможно определить в какую. Косвенные факторы (сентимент, структура) намекают на нисходящий сценарий.

Конец Автономной Зоны Сиэтла, - начало роста SP 500.

- 02 июля 2020, 20:29

- |

Молчат либералы, молчат люди разных оттенков кожи… Театр закончен, кукловоды взяли паузу до ноября:

Seattle police clear CHOP protest zone

«Агрессоры из США вторглись в Автономную Зону в центре Сиэтла и захватили ее, разогнав ополчение CHOP в ходе недолгой баталии. 44 члена ополчения CHOP были взяты в плен.

Палаточный лагерь был уничтожен. Имущество жителей свободного Сиэтла погрузили в мусоровозы и вывезли на территорию США. Полиция сформировала периметр, чтобы помешать возвращению свободных жителей Сиэтла и не допустить освобождения Автономной зоны от американской оккупации.»

Это должно было произойти и в 2014 году в другой стране (наведение порядка), только отношение к аборигенам всегда было иное.

После интересной аналитики SP500 от нашего коллеги в недавнем видео и продолжения накачки деньгами финансовой системы, а не реальной экономики остаётся только грамотно входить в лонг на коррекциях.

( Читать дальше )

Апдейт по валютному портфелю: 85% в кэше, наблюдаем за ситуацией

- 02 июля 2020, 16:10

- |

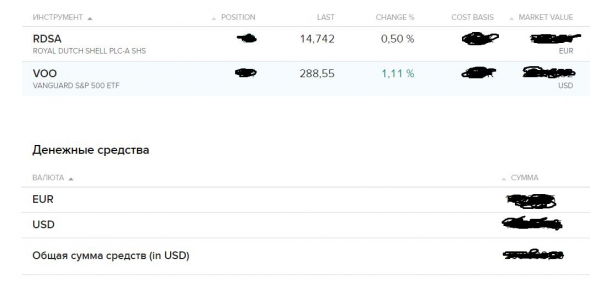

Апдейт по валютному портфелю и стратегии. На данный момент большая часть средств в кэше — около 85%. Еще 15% — VOO (S&P 500), а также крохотная доля — RDSA (Royal Dutch Shell), честно говоря, просто не успел продать (так бы оставил просто VOO и кэш).

Недавно закрывал все открытые позиции: покупал на часть средств примерно пару месяцев назад (или еще позже) много выборочных акций типа BA, TXT, GPS, PVH, TFC, RTX, FITB, KEY, HBAN, также круизные — RCL, CCL, NCLH и т.д. и т.п. Основная идея была поймать движение вверх у сильно просевших и еще не успевших восстановиться акций. В итоге продал всё с неплохой прибылью (хотя надо было конечно продавать бОльшую часть раньше).

Продать решил, потому что не нравится сложившаяся ситуация. Слишком всё неопределенно + ожидаю коррекцию по FAANG и всей это братии, которая непременно потащит топовые индексы вниз (они составляют примерно четверть индекса S&P 500). Также не понятно, что там со второй волной в США. В общем, если есть прибыль, нужно фиксировать и больше ни о чем не беспокоиться. Позиции все равно были спекулятивными.

( Читать дальше )

Больше, еще больше

- 02 июля 2020, 10:57

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал