АКЦИИ

Норильский никель: Дивидендный драйвер

- 24 апреля 2025, 15:38

- |

24 апреля 2025 года аналитик ИК «ВЕЛЕС Капитал» Василий Данилов представил обзор финансовых показателей «Норильского никеля». Аналитик считает, что несмотря на определенное оживление в последние месяцы, бумаги Норникеля четвертый год демонстрируют снижение на фоне падения мировых цен на цветные металлы и санкционного давления на компанию.

Рекомендация эксперта ИК «ВЕЛЕС Капитал» для бумаг компании — покупать с целевой ценой 156 р.

Более подробно с перспективами компании вы можете ознакомиться в полной версии аналитического обзора: veles-capital.ru/analytics/article/norilskiy_nikel_dividendnyy_drayver/

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал_экспертиза #Норникель

Будем признательны вам за отзывы о нашей аналитике.

- комментировать

- Комментарии ( 1 )

Дивиденды тяжеловесов. Самые ожидаемые отсечки 2025

- 24 апреля 2025, 15:37

- |

На конец апреля большая часть гигантов уже дала рекомендации по дивидендам за 2024 год. Эти отсечки — одни из самых крупных, а потому и одни из самых ожидаемых. В материале собрали подборку из пяти крупнейших отсечек сезона, по которым объем выплат уже известен. Бонус ждет вас в конце статьи.

Летний дивидендный сезон

Формальной даты, с которой начинается летний дивидендный сезон, нет. Можно вести отсчет с начала мая, либо же с первой крупной отсечки. В прошлом году старт дал ЛУКОЙЛ.

Почему все ждут лета?

Традиционно летний дивидендный сезон считается самым крупным, поскольку компании производят выплаты по итогам года своей работы. Инвесторы ждут этого периода весь год.

В преддверии скорого снижения ставок капитал может начинать перетекать из депозитов в дивидендные акции ускоренными темпами. Это спровоцирует еще более сильный рост дивидендных бумаг.

Дивиденды, распределяемые российскими компаниями по итогам 2024 г., имеют все шансы оказаться больше прошлогодних. Большая часть этих денег поступает обратно в рынок, оказывая дополнительную поддержку котировкам. Текущий год не станет исключением.

( Читать дальше )

Озон Фармацевтика лидер отрасли представил результаты за 2024 год!

- 24 апреля 2025, 15:35

- |

Озон Фармацевтика опубликовала результаты за 2024 год!

• Выручка компании выросла на 30% до 25,6 млрд руб.

• Валовая прибыль выросла на 31% до 11,7 млрд руб., рентабельность 45,8%.

• Скорректированная EBITDA +27% до 9,5 млрд руб. Рентабельность составила 37%.

• Чистая прибыль составила 4,6 млрд руб.

Основные финансовые показатели на слайде:

( Читать дальше )

Выработка электроэнергии Русгидро за 1кв 2025г снизилась на 5,7% г/г до 33,8 млрд кВт·ч — операционные результаты

- 24 апреля 2025, 15:32

- |

Объем выработки электроэнергии объектами генерации, принадлежащими Группе РусГидро, c учетом Богучанской ГЭС по итогам 1 квартала 2025 года составил 33,8 млрд кВт·ч, что на 5,7% ниже показателя за прошлый год, в том числе по ГЭС и ГАЭС – 24,5 млрд кВт·ч (-6,3% год к году). Динамика выработки электроэнергии объектами Группы обусловлена преимущественно режимом экономии водных ресурсов верхневолжскими ГЭС из-за низких запасов воды в снежном покрове и сниженным наполнением Саяно-Шушенского водохранилища.

Выработка электроэнергии ТЭС Дальнего Востока за 1 квартал 2025 года снизилась до 9,1 млрд кВт·ч (-4,2% год к году). Отпуск тепла электростанциями и котельными Группы РусГидро в ДФО составил 12,4 млн Гкал (-3,1% год к году). Общий полезный отпуск энергосбытовых компаний составил 15,1 млрд кВт·ч, что на 1,2% ниже прошлогодних значений.

По прогнозу Гидрометцентра России, во втором квартале 2025 года суммарный приток воды в водохранилища Волжско-Камского каскада ГЭС ожидается ниже нормы, на Северном Кавказе приток воды к Чиркейской ГЭС – выше нормы. Приток воды в водохранилища Дальнего Востока прогнозируется выше нормы, а в водохранилища Сибири в целом близким к норме.

( Читать дальше )

❗️❗Акции русагро спекулятивно: оправдан ли риск?

- 24 апреля 2025, 15:30

- |

На мой взгляд, рассматривать вообще любую акцию с таким коротким горизонтом это очень рискованная затея, а в случае с Русагро — рискованная вдвойне. У компании огромные корпоративные проблемы, мажоритарий под арестом из-за возбуждения уголовного дела по мошенничеству в связи с захватом активов крупного масложирового холдинга «Солнечные продукты» на сумму более 1 млрд рублей. Как именно разрешится это дело — неизвестно.

Может быть позитивный исход, если по итогам расследования дела будет установлено, что состава преступления нет, и тогда компания продолжит функционировать, как и функционировала. Может быть вариант, при котором компания потеряет часть активов на изъятии незаконно полученного и выплате компенсаций, но сама компания при этом опять-таки продолжит функционировать в той же конфигурации, пусть ее капитал и несколько уменьшится. Может быть вариант, при котором Мошкович вообще выйдет из Русагро, и у компании сменится мажоритарий, и тогда изменения в дальнейшем курсе компании и в ее корпоративном управлении могут быть радикальными.

( Читать дальше )

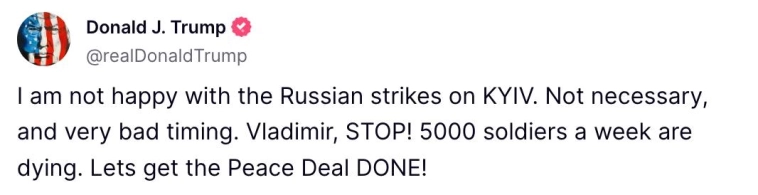

Трамп: Я недоволен российскими ударами по Киеву, в этом нет необходимости, и время выбрано очень неподходящее. Владимир, остановись! Давайте заключим мирное соглашение!

- 24 апреля 2025, 15:28

- |

Трамп: Я недоволен российскими ударами по Киеву, в этом нет необходимости, и время выбрано очень неподходящее. Владимир, остановись! Давайте заключим мирное соглашение!

Соллерс запустил производство грузовых фургонов SF1 на заводе в Елабуге

- 24 апреля 2025, 15:25

- |

«Малый бизнес требует эффективных и универсальных решений для внутригородских перевозок. Российский рынок компактных фургонов пока не насыщен предложениями. Уверен, что с новым продуктом Sollers SF1, дополнившим нашу линейку малотоннажной техники, мы предложим клиентам надежный инструмент для бизнеса», — заявил директор по продажам и маркетингу «Соллерса» Марат Шарапов.

Объем грузового отсека SF1 – 5,15 куб. м, грузоподъемность – до 965 кг, габаритная высота – 1,9 м. Автомобиль оснащается бензиновым турбомотором объемом 1,5 литра мощностью 136 л.с. На выбор клиента доступны две версии – с полной массой 2600 кг или 2499 кг.

Базовая комплектация кабины включает две фронтальные подушки безопасности, антиблокировочную систему (АБС), ультразвуковые задние парковочные датчики, электропривод боковых стекол и зеркал, кондиционер, штатную аудиосистему, подогрев сидений водителя и переднего пассажира, противотуманные фары и светодиодные дневные ходовые огни.

Sollers SF1 в цельнометаллическом исполнении уже доступен для заказа в официальной дилерской сети по цене от 1,99 млн рублей. В дальнейшем линейку планируется дополнить грузопассажирской и пассажирской версиями (в III и IV кварталах 2025 года соответственно).

( Читать дальше )

Прибыль ММК практически обнулилась. Дивидендов не будет?

- 24 апреля 2025, 15:20

- |

🔽 Отчет ММК прокомментирую графиком чистой прибыли компании за последние 3 года.

Чистая прибыль 1 кв. 2025 — на самом низком уровне за этот период.

Дивидендов за 1 кв. 2025 — не будет (FCF отрицательный).

Могут еще заплатить за 2 пол. 2024 года (при этом, доходность FCF там менее 2%).

Конечно, на снижении ключевой ставки спрос на сталь вырастет вслед за активизацией строительной отрасли. НО будет ли сектор перформить лучше прямых бенефициаров снижения ставки в финансом секторе с текущих уровней? Я так не думаю.

В начале 2024 года металлурги росли, одними из последних в бычьем цикле 2023-2024. Я думаю, что время для их покупок придет позже, какие-то идеи могут появиться только под 2026 год.

О том, почему у Северстали будут проблемы с дивидендами в ближайшие 2 года тут: t.me/Vlad_pro_dengi/1632

Тут о том, сколько заплатит НЛМК за 2024 год: t.me/Vlad_pro_dengi/1625

Если держите металлургов, рекомендую прочитать!

Предлагаю вам подписаться на мой канал, чтобы читать качественную аналитику по российскому рынку!

( Читать дальше )

Крупные инвестиции давят на денежные потоки Озон Фармацевтика, но с 2027 г. прибыльность вырастет за счёт выпуска брендовой продукции. На текущий момент акции справедливо оценены рынком

- 24 апреля 2025, 15:18

- |

Озон Фармацевтика представила финансовые результаты за 2024 год, нарастив выручку и прибыль. Рассказываем о ключевых моментах отчета.

🔹 Выручка достигла 25,6 млрд рублей (+29,6%) на фоне роста объемов продаж (расширение представленности ассортимента в аптеках и активное участие в государственных закупках), а также роста средней стоимости упаковки и увеличения доли более дорогих препаратов в структуре продаж.

🔹 Валовая прибыль выросла на 30,8%, до 11,7 млрд рублей. Рентабельность валовой прибыли увеличилась на 0,4 п. п., до 45,8%, на фоне опережающего роста выручки над себестоимостью.

🔹 Операционная прибыль составила 7,9 млрд рублей, увеличившись на 29,2%. Рентабельность операционной прибыли в целом осталась на уровне предыдущего года, составив 31,1% и продемонстрировав небольшое снижение на 0,1 п. п. Эффект масштаба и переход на прямые поставки сырья в большей степени компенсировали негативное влияние ослабления курса рубля, рост затрат на персонал и инфляцию в операционных расходах.

🔹 Чистая прибыль достигла 4,6 млрд рублей, продемонстрировав рост на 15,2%.

( Читать дальше )

Газпром у развилки: ждать прорыва или готовиться к откату?

- 24 апреля 2025, 15:06

- |

Сейчас по Газпрому интересная ситуация — после обвала с 180 до 120 рублей акция планомерно восстанавливается, но уперлась в серьезное сопротивление около 145 рублей. Последние свечи показывают, что покупатели пока не могут пробить этот уровень, хотя и не сдаются без боя.

Если смотреть на индикаторы, картина получается противоречивая. Скользящие средние (EMA) развернулись вверх, что обычно говорит о смене тренда, но цена пока отстает от их динамики. RSI болтается в нейтральной зоне — ни перекупленности, ни перепроданности, значит, у рынка еще есть запас сил для движения. MACD сохраняет бычий сигнал, но гистограмма начинает сжиматься, что часто предшествует замедлению роста.

Ключевой момент сейчас — пробитие или отскок от 145 рублей. Если уровень возьмут с увеличением объемов, следующий серьезный рубеж будет в районе 155–160 рублей. Но если покупатели выдохнутся, возможен откат к поддержке 135–130 рублей. Стоит внимательно следить за объемами — их рост на пробое станет хорошим подтверждением силы движения. Пока что Газпром выглядит как акция, которая пытается развернуться вверх, но ей не хватает последнего рывка. Либо ждем прорыва, либо готовимся к очередной проверке нижних уровней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал