АКЦИИ

Идеи недели: покупка ММК и Яндекс

- 08 июля 2019, 16:15

- |

Магнитогорский металлургический комбинат – одна из ведущих российских металлургических компаний полного цикла, которая выделяется стабильными и достаточно высокими по меркам отечественного рынка дивидендами.

Акции компании находятся в условиях боковой консолидации с начала 2019 года, что является следствием ряда факторов, прежде всего определенного замедления спроса на металлы на мировом рынке, а также акценте участников рынка на другие компании, которые также становятся привлекательнее с позиции выплаты дивидендов, однако твердые позиции ММК сохраняются, поэтому и вероятность продолжения роста акций довольно высока.

Действительно, конец прошлого-начало нынешнего года для металлургов ознаменовалось снижением продаж из-за конъюнктуры мировых рынков, однако все это происходило в рамках ожиданий и без значимого влияния на капитализацию компаний, что стало следствием стабильных операционных результатов в последние годы и, конечно, высокой дивдоходности, которую обеспечивают акции компании.

По итогам 1 квартала общие продажи группы сократились относительно 1 кв. 2018 на 1.6%, однако доля высокомаржинальной продукции в структуре продаж постепенно растет. Сейчас она составляет 48%, к 2022 году планируется нарастить ее до 50%.

На 16% увеличилось производство угольного концентрата, что является частью стратегии компании по выходу на полное самообеспечение сырьем. Положительным моментом стало решение Турции не вводить дополнительные защитные меры для поставок из РФ. Турция – один из ключевых экспортных рынков для ММК.

Во втором квартале, вероятно, заметно улучшились финансовые результаты по сравнению с 1 кв., что связано с сезонным восстановлением спроса, снижением запасов, а также ростом мировых цен на сталь, поэтому считаем, что покупки акций выше 45 руб. за акцию актуальны.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ОБЗОР РЫНКА: Беспредельная независимость

- 08 июля 2019, 11:32

- |

Американский рынок акций живее всех живых, а экономикана днях зафиксировала самый продолжительный период экспансии за всю историю наблюдений. В день независимости США есть что отмечать. Июнь стал наилучшим для индекса S&P с 1955 года, а первое полугодие – за последние 22 года. Июлькак единственный месяц с мая по сентябрь, который редко когда огорчает инвесторов, способен продлить пору рекордов. В торговой войнеСША и Китая по итогам саммита G20 поставлена «пауза», которая не оградит экономику от дальнейшего охлаждения. Но после малосодержательных комментариев из Осаки рынок могут вновь вдохновить возобновляющиеся на следующей неделе переговорыи не исключено, что даже лицом к лицу. До заседания ФРС, где у монетарных властей будет непростой выбор между понижением ставки и разочарованием Трампа и рынка,

( Читать дальше )

Обзор FOREX: Страховка против страха

- 08 июля 2019, 11:06

- |

Джером Пауэлл, возможно, сейчас жалеет, что судьбой ему был уготован пост главы ФРС. После неожиданно сильной сводки данных с рынка труда за июнь при других обстоятельствах ему можно было бы отложить ожидаемое снижение ключевой ставки.Но после предыдущего заседания, когда он не стал отметать возможность смягчения сразу на 50 базисных пунктов, вкупе с другими «голубиными» сигналами очередной «разворот»,который с ним уже был после провального декабрьского заседания, будет чреват потерей доверия. Тем более, чтопрезидент Трамп вновь «беснуется» и всецело осознает, что без очередной порции критики о «ракете, если бы не ФРС» он не добьется желаемого от того, кого он может «уволить в любой момент».

Рынок также считает, что Пауэлл не ослушается, но вот

( Читать дальше )

Обзор рынка РФ: 2800 мало, может 3000?

- 08 июля 2019, 10:36

- |

Растущая серияна отечественном рынке акций продлилась до восьми недель подряд. Дисконт к другим emerging markets продолжил таять на фоне щедрых дивидендов и отсутствия новых напоминаний о санкциях, к чему уже давно следовало привыкнуть. Продление ОПЕК+ на 9 месяцев соглашенияоб ограничении нефтедобычи вкупе с достигнутым торговым «перемирием»между США и Китаем, на полгода как утверждают китайские СМИ, дают дополнительную гарантию, что основной ценообразующий фактор рынка, нефть, не претерпит качественных изменений. Вдобавокк этому благоприятный внешний фон в ожидании «страховочного» понижения ФРС ключевой ставкив конце июля. Даже неожиданно сильный отчет рынка труда, который отчасти умерил подобные шансы не исключает того, что в растущей серии ставить окончательно точку пока рано.На это указывает

( Читать дальше )

Утренний комментарий по финансовым рынкам за 08.07.2019

- 08 июля 2019, 10:09

- |

В начале новой недели перед открытием российского рынка формируется нейтральный внешний фон.

• Новый раунд переговоров с США стартует уже на этой неделе, о чем сообщают китайские СМИ. Первые итоги очередного этапа обсуждений должны придать рынкам позитивный импульс, несмотря на неудачные попытки ранее.

( Читать дальше )

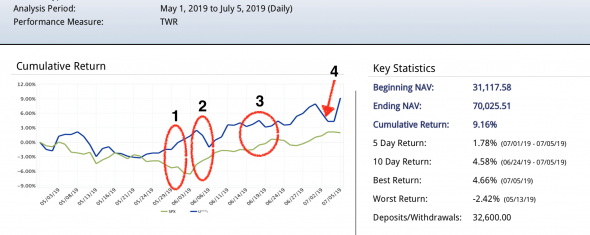

Всё для вас. Нивелируем коррекции СП500, бережём ваши нервы.

- 08 июля 2019, 08:44

- |

Когда вы инвестируете в акции, то там всё просто — найди десятка два компаний, которые не предполагают разоряться, имеют потенциал расширения бизнеса, управляются адекватными людьми, уже не раз доказали свою способность выходить победителями из кризисных ситуаций. Дождись паники на рынке и покупай. Кривая в любом случае выведет в прибыль через год или пять, но выведет.

Твой портфель будет во время этого пути как опускаться в цене так и подниматься, но скорее всего он будет колебаться чуть с большей амплитудой, чем индекс СП500.

И так как на горизонте ещё не видно сильных признаков разворота американского рынка в ближайшие 1-2 года, то держи свой портфель и наслаждайся, своими виртуальными доходами пока не продал акции. Как продашь, жди очередной паники, и так по кругу.

Но людей со стальными шарами 1-2 на 1000, и какие бы они не были «инвесторы» (так они себя гордо называют), волосы седеют и паника накрывает уже при минус 20%, а при -30% начинают «рвать-и-метать». (Вспомним коррекцию конца 2018 и перемывание костей писчиковым за просадку АЖ в 30%). Здесь хочется напомнить товарищам слова Баффета — не готов видеть просадку портфеля на 50%, нечего делать на бирже.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 28 июня - 5 июля 2019

- 08 июля 2019, 00:58

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ТМК выросла на 2.4%1 на фоне роста индекса Мосбиржи на 2.2% и укрепления доллара. Позитивно снижение цен на горячекатаный прокат в России и уменьшение цены коксующегося угля в Китае. Негативно снижение цен на трубы и рост цен на лом в России, рост цен на концентрат железной руды в Китае. Мы уточнили модель ТМК в части прогноза цен на горячекатаный и толстый прокат. Целевая цена акции в итоге выросла на 6.7%, а потенциал роста увеличился на 4.2%. Целевая доля увеличилась, и мы нарастили позиции в компании. Акционеры ТМК одобрили выплату дивидендов в размере 2.55 рубля (4.1% от текущей цены) на акцию по итогам 1кв19 (Финам). ФАС проверяет сделку по покупке Трансломом металлоломной компании ТМК Чермет (РБК

( Читать дальше )

Стоимостные оценки портфельных инвестиций и двойственная природа стоимости ценных бумаг

- 08 июля 2019, 00:14

- |

Классическая финансовая математика рассматривает акцию как бесконечный поток нарастающих платежей или как бесконечную облигацию с нарастающим купоном. И, в этом смысле, акция имеет только одну, финансовую (портфельную) стоимость, определяемую исключительно будущим потоком платежей которые она принесёт своему собственнику. Но помимо своей финансовой стоимости, акция обладает ещё и прямой стоимостью — той ценой, которую готовы заплатить прямые инвесторы ради получения контрольного пакета.

Модель Гордона

Исходя из предпосылки постоянного темпа роста дивидендов, правил дисконтирования потоков платежей, и суммы геометрической прогрессии получаем :

Однако, данная методика не может служить действительным финансовым оценкам по той простой причине, что уже для самых простых объектов (таких как недвижимость), рентные платежи которых растут быстрее ставки рефинансирования (g>k) она даёт априорно неверный результат — бесконечную или отрицательную текущую стоимость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал