АКЦИИ

Выводим "лежебоку" на чистую воду (о методе С.Спирина)

- 30 января 2019, 23:24

- |

Блог, кто не знает, тут:

fintraining.livejournal.com/1056809.html

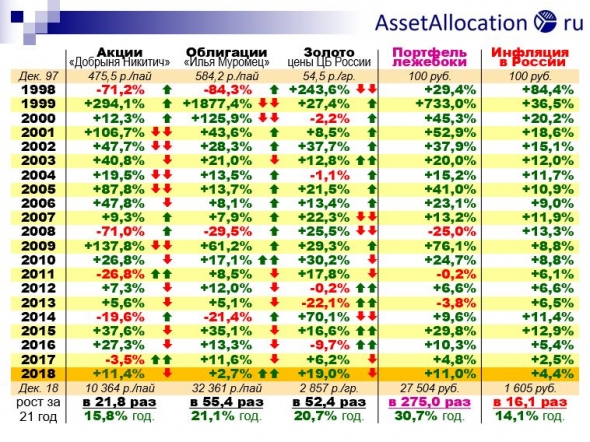

С виду все вроде презентабельно, портфель вырос в 275 раз, взгляните:

Мы видим, что за время жизни портфеля (с декабря 1997 года) акции выросли в цене в 21,8 раза, облигации в 55,4 раза, золото в 52,4 раза, портфель в 275 раз (!)

На блоге автора толпы подписчиков. Где же и в чем же тут может быть подвох?

А давайте-ка по аналогии как мы это делали тут с валютой:

smart-lab.ru/blog/517299.php

измерим покупательную способность портфеля С. Спирина в золоте — все данные для этого имеются — их приводит сам автор.

Делим стоимость портфеля на стоимость золота и выясняем его покупательную способность с течением времени.

Известно, что в декабре 1997 года портфель стоил 100 рублей, а курс золота был 54,5 руб./гр., к 2018 году сумма портфеля выросла до 27504 рублей, однако и золото не стояло на месте и выросло до 2857 руб./гр.).

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 185 )

AAPL and AMD prt 2

- 30 января 2019, 18:14

- |

Так же обновления можно смотреть тут: https://vk.com/usstock

Тема дня: Норникель - исторический максимум.

- 30 января 2019, 17:53

- |

ПАО «ГМК «Норильский никель» объявил предварительные производственные результаты за четвертый квартал, полный 2018 год и производственный прогноз на 2019 год. По итогам 2018 года объемы производства наших основных металлов, прежде всего меди, превысили прогноз благодаря увеличению переработки медесодержащего концентрата, приобретенного у „Ростеха“, а также росту производственной эффективности.

Мы попросили у наших экспертов прокомментировать отчёт, и дать совет насчёт покупки/продажи акций.

Согласно операционным результатам, производство никеля прибавило 3%, а меди 19% за год (из российского сырья!)

Но производство металлов платиновой группы, как палладия, так и платины, уменьшилось (в то время, как палладий ставит мировые рекорды по ценам!) Судя по всему, в 2018г упор был взят на производство металлов, относящихся к основной деятельности бизнеса.

Сам менеджмент планирует увеличение в 2019 по всем металлам (стр.4 в отчете).

Если вы вдруг не являетесь держателем акций ГМК, то сейчас брать вас «жаба задушит», но, оглянувшись назад при чтении будущего годового МСФО за 2018г., поймете, что идем в район 18000 семимильными шагами.

Ссылка на отчет Норникеля (Pdf)

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях

Рынки в ожидании решения ФРС

- 30 января 2019, 17:26

- |

Российский рынок акций

Индекс ММВБ достиг исторического максимума! Попытка легкой коррекции от уровня ~ 2500 пунктов не увенчалась успехом, и сегодня рост продолжается, несмотря на консолидацию на внешних рынках. Эта неделя очень насыщена важными событиями: здесь и заседание ФРС, и торговые переговоры США и Китая, а также разгар сезона отчетности в США. Каждое из этих событий способно оказать влияние на наш рынок акций, но пока наш рынок выглядит достаточно крепким и за счет интереса покупателей к голубым фишкам, прежде всего, к Сбербанку, у нашего рынка сохраняются шансы на дальнейший рост в направлении ~2530 пунктов!

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. Рубль вырос, в частности из-за конца налогового периода. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,6-8,0%, USD 2,3-2,6%, по недельным — RUB 8,0-8,25%, USD 2,5-2,7%.

Рынок облигаций

Опасения в успехе переговоров между США и Китаем по торговым вопросам и неясные перспективы роста американской экономики оказывают давление на рисковые активы, такие настроения инвесторов не обошли стороной и рынок рублевых облигаций – коррекция в длинных ОФЗ привела к росту доходностей на 5-10 бп. На этой неделе нас ждут события, которые могут существенно изменить настроение инвесторов: 30-31 января США и КНР проведут переговоры по торговле в Вашингтоне, 30 января – решение ФРС США по ставке, инвесторы не ждут изменения ставки, но последующая пресс-конференция Дж. Пауэлла может внести некоторую ясность в отношении дальнейшей политики ФРС.

( Читать дальше )

Об изменении шага цены на фондовом рынке Московской биржи с 1 февраля 2019 года

- 30 января 2019, 15:36

- |

Московская биржа с целью повышения эффективности структуры рынка акций c 1 февраля 2019 года изменяет шаг цены по ряду ценных бумаг (ПАО АНК «Башнефть», ПАО «Северсталь», ПАО «ГМК „Норильский никель“, ПАО „Ленэнерго“, ПАО „МегаФон“, ПАО „Мосэнерго“, ПАО „НОВАТЭК“, ПАО „Распадская“, ПАО „Газпром нефть“, „ЯНДЕКС“ и другие). Более подробно данная информация представлена на сайте Московской биржи.

www.moex.com/n22316

В связи с указанной информацией, „Открытие Брокер“ предупредил своих клиентов о том, что заявки (по указанным инструментам), выставленные в результате исполнения условных заявок (например, «стоп-лимит» или «тейк-профит»), могут быть отклонены торговой системой по причине несоответствия цены новому шагу. Также при изменении точности, следующим за изменением шага цены, возможно некорректное исполнение условных заявок. В связи с этим „Открытие Брокер“ рекомендует перевыставить условные заявки с ценой, соответствующей новому шагу.

P.s. Вдруг кто пропустил данную информацию.

Энел Россия: избыток мощностей продолжает негативно сказываться на продажах энергии

- 30 января 2019, 12:48

- |

Выработка электроэнергии снизилась на 0,9% в 4 кв. Вчера Энел Россия опубликовала умеренно негативные операционные результаты за 4 кв. и весь 2018 г. Выработка и полезный отпуск электроэнергии в 4 кв. сократились на 0,9% и 0,7% (здесь и далее – год к году) до 11,2 млрд кВтч и 10,7 млрд кВтч соответственно. Операционная динамика ухудшилась из-за низких показателей Невинномысской ГРЭС (минус 13,5% по выработке и минус 13,7% по полезному отпуску), обусловленных переизбытком мощностей, хотя компания отмечает растущий спрос на электроэнергию в регионе присутствия ГРЭС. Выработка и полезный отпуск ключевой для Энел Россия Рефтинской ГРЭС (47% в суммарных показателях компании) выросли на 5,1% и 5,5% на фоне падения потребления энергии в Уральском регионе. Продажа тепловой энергии в 4 кв. уменьшилась на 3,2% до 1,6 млн Гкал против минус 23,5% кварталом ранее.

Операционные улучшения по сравнению с результатами за 9 мес. 2018 г. По итогам всего 2018 г. снижение выработки и полезного отпуска электроэнергии замедлилось до 1,7% и 1,6% с 2,1% и 2,0% за 9 мес. до 41,3 млрд кВтч и 39,2 млрд кВтч соответственно. Сокращение продажи тепловой энергии также сбавило темп – с 7,0% до 5,8%, что объясняется более низкими температурами относительно 4 кв. 2017 г.

( Читать дальше )

Подписка на компании на форуме акций

- 30 января 2019, 11:38

- |

У меня есть цель — сделать его самым лучшим и большим в России. Кто верит что так и будет?:) Кто не верит?

Так вот, нравится вам допустим акция Русагро (как мне).

Находим ее. Быстрее всего прямо через консоль вот так:

Далее, чтобы не пропустить новые сообщения на форуме, вы можете подписаться на эту тему (как и на любую другую)

Уведомления на смартлабе — отправка вам броузерных push-уведомлений

Подписка по Email — отправка вам емейлов

Мы кстати сегодня немного поменяли формат почтовых уведомлений, чтобы они были более информативны

Точно так же вы можете подписаться на обновления например по любой облигации

https://smart-lab.ru/bonds/

Утренний комментарий по финансовым рынкам 30.01.2019

- 30 января 2019, 10:22

- |

— Британский фунт оказался под давлением, потеряв 130 пунктов на очередном голосовании в парламенте Великобритании по Brexit. Предложенный проект не был принят, однако стоит отметить некоторый прогресс в вопросе, который казался неразрешимым:

1) Brexit не состоится без сделки, так как была принята соответствующая поправка, то есть наиболее жесткого сценария, вероятно, удастся избежать;

2) Депутаты сформировали поправки, с которыми документ может быть принят в дальнейшем. Для этого Терезе Мэй нужно вернуться к переговорам с Брюсселем, который вчера снова обозначил нежелание идти на уступки.

— Сегодня состоится заседание ФРС, по итогам которогопозиции доллара рискуют ослабнуть. Ставка, без сомнений, останется на нынешнем уровне, поэтому внимание инвесторов будет сосредоточено на комментариях Пауэлла относительно продолжения или сворачивания программы по сокращению баланса.

— Американский индексы продолжают оставаться вблизи нижней границы консолидации 2018 года, и покупать сейчас желающих немного, так как неопределенность высока из-за целого ряда важных событий.

— Сегодня стартуют переговоры по торговле между США и Китаем.

— Вчера отчиталась Apple. Прибыль на акцию оказалась всего на 1 цент больше ожиданий, а выручка от продаж в Китае снизилась на 27%. Однако на постмаркете акции прибавили более 5%.

— Нефть реагирует укреплением на сбои в работе крупнейшего месторождения Ливии и в меньшей степени на санкции к Венесуэле. Вероятно, рост будет сдержанным, так как Трамп пригрозил поставками из стратегических запасов в случае дефицита сырья.

— Индекс Мосбиржи завершил торги вблизи максимумов. Их обновление будет зависеть от динамики сырьевого рынка.

— Золото активно выкупают в преддверии заседания ФРС и на фоне роста неопределенности, поэтому акции золотодобывающих компаний стоит продолжать удерживать в портфеле.

Более подробный отчёт https://clck.ru/F7YeP

Зарабатывайте на идеях персонального брокера.

Индекс МБ сегодня

- 30 января 2019, 09:32

- |

Индекс не добил ко 2 спекцели 2454 и пошел на тест 2480-83, где было рекомендовано усиливать спекшорты.

Уровни были пробиты, после чего индекс повторил 2502.

Шорты от 2480-83 стопил.

Сам на 2477 часть не закрывал, так что с учетом стопов шорта 2480 пока минусую.

По всей вероятности индекс снова обновит исторические хаи вплоть до 2520.

Сегодня ФРС. Так что стопосьем шортящих от 2502 возможен.

В целом среднесрочный взгляд на вторую половину февраля негативный. Цели 2454 и 2377 пока в силе.

Рекомендации на сегодня — допустим спеклонг при закреплении 2503. Цели правда не велики 2510-20.

Оттуда пока шорт. Усиление шортов под 2495 по закрытию дня.

Разворота пока нет.

Удачи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал