АЛРОСА

матриархальный фондовый рынок

- 25 августа 2020, 17:57

- |

посоны вы прост не вдупляете, что при нонешнем уровне медицины, самэц не нужен от слова совсем и единственное место куда смогет поехать поц на тесле эт спермобанк, что бы оплодотворить там очередной пластиковый стаканчик в отчаянной надежде оставить опосля себя хоть что нибудь, эпплофилы будут искать счастья в аппсторах и прочих интернетах, остальные шариться по друзьям, а потомство будут положено ток за блестяшки и чем меньше камушек тем жирнее и страшнее будет самка, а вот скромняга пешеход с десятикаратником за пазухой вполне сможет найти себе местечко в этом новом дивном обществе, и оставить в нем след, так что не тупим братва, включаем моск

- комментировать

- Комментарии ( 5 )

Алроса - на августовском цифровом аукционе было продано более 1,7 тыс. карат алмазов

- 25 августа 2020, 17:02

- |

Было реализовано 132 лота общей массой более 1,7 тыс. карат. Победителями стали 26 претендентов из Бельгии, Израиля, Индии, ОАЭ и РФ.

заместитель генерального директора АЛРОСА Евгений Агуреев:

По итогам августовского цифрового аукциона алмазов спецразмеров мы реализовали более 3/4 выставленных лотов в количественном и массовом выражении. Это свидетельствует о восстановлении спроса на высококачественное алмазное сырье, а также о постепенном принятии рынком нового формата продаж, удачно дополняющего традиционные торговые практики

сообщение

Мой фрактальный сон

- 23 августа 2020, 15:02

- |

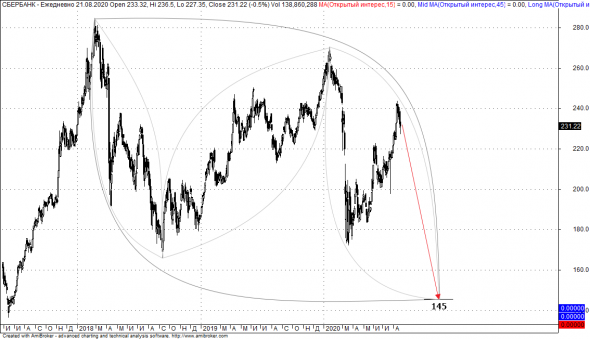

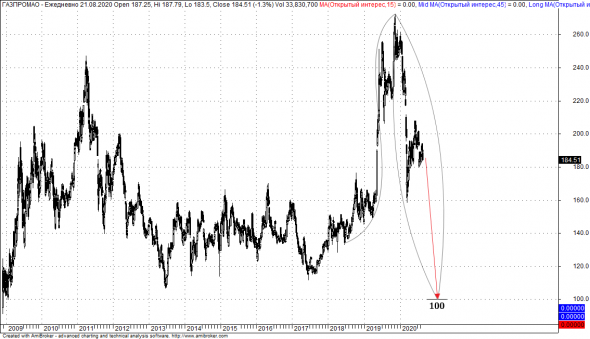

Сегодня мне приснился фрактальный сон. То есть приснились мне графики акций голубых фишек во фрактальной обработке. Вся эта живопись выглядела как то так:

( Читать дальше )

🔥 Большой технический разбор срочного и фондового рынка Московской биржи

- 23 августа 2020, 12:57

- |

Всем утречка!

1-2 раза в неделю я делаю обзоры срочного рынка Московской биржи, а вчера в телеграм-канале устроил голосование. Выбирали какие акции рассмотреть с точки зрения техники. Выбрали Лукойл, Мосбиржу, Алросу. Ну и во время эфира попросили посмотреть Русгидро.

Никакого фундаментала, только техника.

Никаких индикаторов — только график цены+объёмы.

(сурово, короч).

Обзор делал с позиций:

Для инвестиций

Для позиционного трейдинга

Для свинг

Приятного просмотра, не забудьте поставить качество HD.

( Читать дальше )

Короткие записки по Алросе.

- 21 августа 2020, 16:10

- |

Сразу с выводов начну. Конъюнктуру алмазную прогнозировать не могу, ибо нет опыта. Продажи Алросы падают уже три года. Сейчас из-за карантина кажется, что хуже быть уже не может для Алросы, однако ситуация «хуже не бывает» далеко не всегда соответствует ситуации «дешевле не будет», хотя казалось бы логично, чтобы оно совпадало. По мультипликаторам, даже если смотреть прибыль 2019 не скажу, что компания дешевая.

📉Спад мирового спроса на бриллианты 2 квартал -25%

📉Продажи алмазного сырья Алросы упали на 93%

Бизнес парализован полностью, смысла смотреть отчет за 2 квартал нет, надо смотреть как дальше восст. продажи.

https://smart-lab.ru/q/ALRS/f/q/MSFO/diamonds_sales/

📉запасы +5,2 млн карат =25%, 26,3 млн.карат

📈цена реализации $200 за карат — макс. за 3 года (????)

( Читать дальше )

Сырьевые компании

- 19 августа 2020, 19:04

- |

Одна из идей: ставка на восстановление к 3 кварталу 2021 года и упавшие акции сырьевых (ресурсных) компаний.

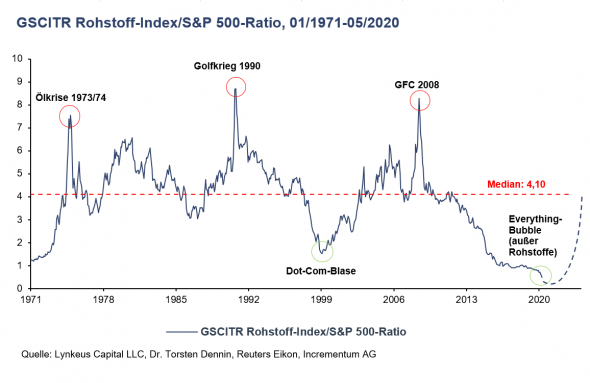

Соотношение сырьевого индекса и S&P 500:

Идея простая и понятная. Из российских у Элвиса приведены Алроса, Русал, Распадская, Русагро. Плюс ДВМП как прокси на сырье.

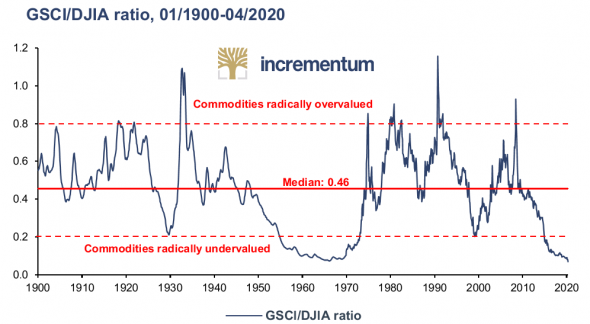

График этот из In Gold We Trust-Report от 27 мая 2020. Еще один график из этого отчета:

( Читать дальше )

АЛРОСА - начнет добычу на руднике «Интернациональный» в 4 кв 20 г

- 19 августа 2020, 13:01

- |

Начало добычи намечено на IV квартал 2020 года.

Руда с верхних горизонтов поступит уже в IV квартале 2020 года с постепенным ростом производительности в последующие годы, полная отработка этих запасов займет около 10 лет

Месторождение рудника «Интернациональный» характеризуется высоким содержанием алмазов, его запасы в соответствии с кодексом JORC на 1 июля 2018 года оценивались примерно в 49,6 млн карат при среднем содержании алмазов в руде свыше 6,7 карата на тонну.

сообщение

Большой разбор отчетности АЛРОСА

- 18 августа 2020, 20:09

- |

АЛРОСА отчиталась по МСФО за второй квартал и 6 месяцев 2020 года. Как и ожидалось, результаты максимально слабые. О причинах падения показателей и ключевых метриках, ниже. Ранее готовил этот разбор для ИнвестГазеты.

Изучая финансовые показатели мы всегда закладываем в прошлое. Ожидаемо, второй квартал стал для компании провальным. В случае с АЛРОСА, пандемия сильно ударила по бизнесу компании. Наложилось это еще и на системные проблемы в огранкой отрасли в Индии. Добавляла негатива ситуация с синтетическими алмазами. Вкупе с коронакризисом давление на продажи оказалось максимальным.

Самая оперативная информация в моем Telegram

Выручка за период упала на 83% и составила 10,4 млрд рублей. Себестоимость продаж также снижается, но меньшими темпами. Общие и административные расходы остались на уровне прошлого года. Дополнительные расходы ушли на курсовые разницы в размере 2,6 млрд рублей за счет переоценки заемных средств в иностранной валюте.

( Читать дальше )

АЛРОСА - продлевает отмену обязательного выкупа на время августовской торговой сессии

- 18 августа 2020, 18:23

- |

Хотя рынок начинает постепенно восстанавливаться и алмазная торговля недавно начала оживать, АЛРОСА сохраняет приверженность сбалансированной стратегии продаж для того, чтобы поддержать рынок на его пути к восстановлению.

заместитель генерального директора АЛРОСА Евгений Агуреев:

Мы были рады увидеть первые свидетельства того, что рынок в последние месяцы начал переходить в режим восстановления. Алмазный сектор возобновил движение после нескольких месяцев заморозки, мировая торговля алмазами начала понемногу восстанавливаться, хотя результаты ее по-прежнему ниже прошлогодних, а мидстрим возобновил работу со сниженной загрузкой.

В то же время, не вызывает сомнений, что индустрия до сих пор не вернулась в то сбалансированное состояние, в котором находилась в начале 2020 года. Надо признать, что мы находимся в самом начале восстановления рынка, который все еще подвержен влиянию внешних факторов, включая ограничения на поездки.

Чтобы закрепить эти положительные изменения, мы решили сохранить беспрецедентно гибкие условия продаж для наших покупателей в августе

сообщение

EBITDA Алроса оказалась немного выше нулевого уровня благодаря поддержке разовых статей - Альфа-Банк

- 17 августа 2020, 15:25

- |

Учитывая, что выручка от продаж алмазно-бриллиантовой продукции снизилась на 91% г/г, EBITDA «АЛРОСА» оказалась немного выше нулевого уровня и составила 100 млн руб. благодаря поддержке разовых статей (а именно из-за курсовой разницы). Операционный денежный поток оказался в зоне отрицательных значений, что привело к снижению СДП до -30 млрд руб. в 2К20. Учитывая отрицательный результат по СДП, компания не видит условий для выплаты промежуточных дивидендов по итогам 1П20, согласно действующей дивидендной политике «АЛРОСА».Красноженов Борис

«Альфа-Банк»

Прогноз: По словам менеджмента, продажи алмазно-бриллиантовой продукции в августе могут оказаться незначительными. Компания ожидает увеличение активности покупателей в сентябре и ее более масштабного восстановления в 4К20. Тем не менее, едва ли стоит ожидать восстановления спроса до уровня прошлого года в 2020 г. По прогнозу компании, объемы продаж в 2П20 составят 10-15 млн карат, что соответствует нашим ожиданиям. Этот объем предусматривает покупки алмазов Гохраном, которые могут быть проведены в несколько этапов до 1К21. Менеджмент сообщил, что речь не идет об определенном ассортименте. Ограничений по использованию полученных в результате продажи средств на данном этапе не ожидается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал