АНАЛИТИКА

Норильский никель на пороге технологической революции

- 27 мая 2019, 17:55

- |

После принятия Китаем стратегии лидерства в производстве электротранспорта, на российском рынке открывается возможность финансово поучаствовать в данном процессе.

В каждой электромашине примерно на 60 кг больше меди, чем в автомобиле с ДВС (минус мотор, но плюс батарея, электромотор и все провода).

Кроме того в каждой современной батареи используется никель (кроме никеля еще используется литий, кобальт, алюминий и марганец).

Причем от кобальта сейчас максимально пытаются уйти — так как он самый дорогой, при этой идет максимизация использования никеля.

Две наиболее перспективные технологии это NCA (Никель Кобальт Алюминий) и NMC (Никель Марганец Кобальт).

В машинах Tesla используется NCA (технология Panasonic 80% Никеля, 15% Кобальта, 5 % Алюминия изначально и еще меньше кобальта в модели 3)

В современных вариантах NMC отношение 80%-10%-10%

В итоге кобальт падает в цене. (95 тыс март 2018 — > 33 тыс. сейчас )

Количество никеля в каждой батареи — около 50 кг.

В прошлом году продажи электромашин — 2 млн штук, рост 72%

medium.com/@braydeng/2018-was-a-huge-year-for-electric-vehicles-in-charts-b6aad055bdff

Если рост сохранится — в этом году дополнительно + 1,4 млн машин * 50 кг никеля. = 70 тыс тонн

Глобальное производство никеля — 2,3 млн в год.

К 2022 году нужно будет плюс 700 тыс тонн никеля, только для автотранспорта (мы не берем в расчет батареи в электроэнергетике и домах)

Это очень серьезное изменение баланса рынка.

Меди в мире производится около 23 млн тонн, но в рамках технологической революции, она нужна не только в машинах, но и сетях распределения, зарядках, генерации и тд. Прирост по машинам можно смело умножать на 3. (+180 кг на каждый электромобиль).

На российском рынке, только одна публичная компания производитель меди.

И эта компания также производить никель.

И на мой взгляд довольно быстро все поймут что происходит.

- комментировать

- ★10

- Комментарии ( 41 )

Обзор на неделю с 27 по 31 мая 2019 года

- 27 мая 2019, 09:48

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи поднялся с 2577,48 п. до 2619,24 п., а РТС — с 1254,68 п. до 1279,11 п. Пара EUR-USD поднялась с $1,1161 до $1,208. USD-RUB упала с 64,78 до 64,47, а EUR-RUB поднялась с 72,23 до 72,26. Нефть Brent подешевела с $72,21 до $68,69. Американский индекс широкого рынка S&P 500 упал с 2859,53 п. до 2826,06 п.

Торговая война продолжает угрожать рынкам хаосом в мировой экономике. Под ударом также оказался американский рынок. Даже Д. Трамп начал предпринимать попытки манипулирования настроениями инвесторов. Китай готовится к затяжному противостоянию, используя лояльность населения, чтобы ограничить продажи американских товаров. История с выходом Великобритании из ЕС добралась до отставки Терезы Мэй. В персидском заливе растёт напряжённость. США наращивают военное представительство, чтобы оказать психологическое давление на Иран. Лишь в России рынок живёт своими дивидендными надеждами и удивительной статистикой промышленного роста.

( Читать дальше )

Волновой анализ AUD/USD, NZD/USD

- 26 мая 2019, 20:35

- |

AUD/USD.

Австралийский Доллар.

Таймфреймы: 1H и 2H.

Обнаружил восходящую альтернативу по паре. У меня активных шортов здесь нет, но если у вас есть, то держите стопы по ближайшему красному уровню с первой картинки. Там я буду переходить на усложнение волны (2). Цели для этого канута отмечены зелеными фибами.

( Читать дальше )

❗️По событиям предстоящей недели 27.05-31.05

- 26 мая 2019, 17:20

- |

Событий на предстоящей неделе не густо, но все же:

Из значимого:

- 29.05 Канада: %ставка

- 30.05 Америка: ВВП

- 31.05 Канада: ВВП

По рекомендациям:

продавать EURJPY либо USDCAD

Всем отличной торговой недели!

Перейти к источникуВолновая аналитика на неделю. Настало время переворачиваться?

- 26 мая 2019, 16:14

- |

Всем привет!

Вашему вниманию представляется аналитика нефти, евро доллара, фунта, японской йены и золота на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

MOEX: MTSS - МТС - Сводка 24.05.2019

- 24 мая 2019, 23:00

- |

Рентабельность:

Рентабельность собственного капитала (ROE) 10.1- самый низкий показатель за все время существования компании на MOEX. В среднем, у компании этот показатель 30. Такой низкий показатель свидетельствует о снижении собственного капитала c 124,205 млн. руб. до 77,567 млн. руб., что на 160% меньше, и это говорит о повышении задолженности компании 838428 млн. руб. по сравнению 426865 млн. руб. за аналогичный период предыдущего года.

Также на этот показатель влияет прибыль компании, а с ней дела обстоят не лучшим образом. Компания заработала чистой прибыли всего 7,832 млн. руб. по сравнению с предыдущим годом 56,590 млн. руб., что на 722% меньше. И связно это с убытком от прекращенной деятельности 59,050 млн. руб. Но, об этом чуть позже...

Прибыль на акцию (EPS) составляет 4.18 — рекордно низкий показатель. В среднем, прибыль на акцию — 24.

Стабильность:

Этот показатель измеряется на основании максимального отклонения значения

EPS отчетного года от его среднего значения за три предыдущих года. В хорошей ситуации отклонения не должно быть или быть не критичным.

( Читать дальше )

Рубль исчерпал все возможности для укрепления (комментарий)

- 24 мая 2019, 12:11

- |

Тимур Нигматуллин, портфельный менеджер «Открытие Брокер»

Вблизи текущих ценовых уровней рубль можно считать справедливо оцененным. Сформировавшийся в начале года тренд на укрепление, по всей видимости, близок к своему исчерпанию. В частности, рубль уже практически полностью отыграл такие драйверы, как объективное снижение санкционных рисков после публикации законопроекта DASKA-2019 и сообщений об «усталости» Конгресса США от антироссийских санкций, сезонное сокращение внешних платежей, carry trade нерезидентов в ОФЗ на ожиданиях снижения ключевой ставки ЦБ РФ заседании в июне и приток средств в акции на ожиданиях дивидендного периода, в т.ч. в «Газпром».

При этом дальнейшему укреплению рубля по-прежнему мешает «бюджетное правило» Минфина РФ, который планомерно скупает с открытого рынка валюту на поступающие в бюджет средства от продажи нефти дороже $40 за баррель.

Считаем, что переломным моментом на валютном рынке станет разрешение торгового спора между США и Китаем. Соответствующие переговоры не могут продолжаться бесконечно. Администрация Трампа не может затягивать с ними за год до выборов президента, поэтому, вероятно, пойдёт на существенные уступки, чтобы добиться заключения соглашения. Соглашение, если оно состоится, с высокой вероятностью совпадет с годовым минимумом по доллару в районе 61-63 руб. Далее можно рассчитывать на небольшой отскок с последующим формированием «боковика». В среднем по году курс доллара, по нашим оценкам, будет находиться вблизи 65-66.

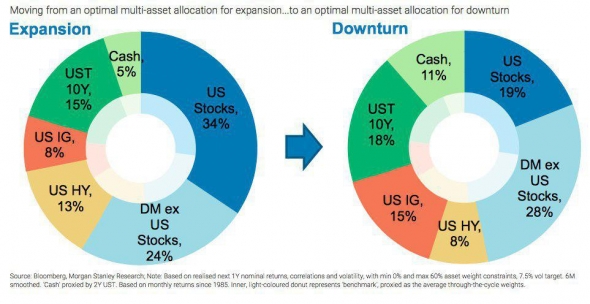

Как Morgan Stanley рекомендует менять аллокацию портфелей своим клиентам в ожидании смены фазы экономического цикла от "роста" к "замедлению"

- 24 мая 2019, 07:40

- |

Основные моменты: значительное сокращение доли Акций, особенно, Акций США. Риск Акций Остального Мира, наоборот, увеличен. Снижен кредитный риск (HY) в пользу риска дюрации UST) и качества (IG). Ну, и доля кэша увеличена более чем вдвое. Опасаются чего-то коллеги из MS.

Источник: Подорожник.Инвест

Газпром - страсть и ненависть инвесторов (исп.)

- 23 мая 2019, 21:00

- |

Итак, после небольшого перерыва и снижения шумихи вокруг Газпрома, давайте проанализируем компанию. Естественно, мысли визуализируем с помощью SWOT-анализа.

Для удобства Вы можете читать эти обзоры в моем Telegram или Вконтакте

Начну, по традиции, с выводов:

Газпром — компания, которая притягивает к себе внимание. И в ту же минуту отпугивает инвесторов из России и со всего мира. Это компания монополист на рынке России, но в то же время имеет сильные конкурентные преимущества на мировых рынках.

Компания хорошо отчиталась за 2018 год. Выручка увеличилась на 26% до 8224 млрд рублей. В то же время себестоимость продаж выросла всего на 8,5%, позволив прибыли удвоиться до 1529 млрд рублей, в основном за счет роста выручки и оптимизации продаж. Финансовые расходы увеличились в 2 раза за счет курсовых разниц, однако сильного негативного влияния не оказали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал