SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

АНАЛИТИКА

E-mini анализ

- 10 ноября 2014, 10:49

- |

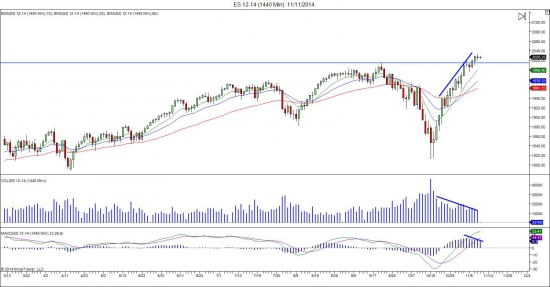

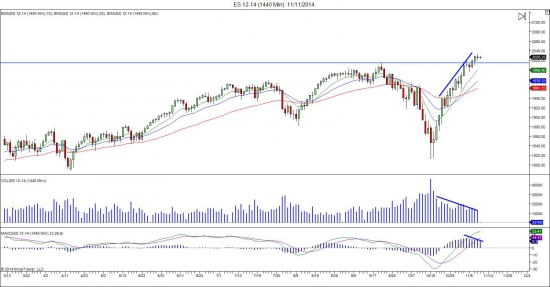

Daily:

Тренд вверх сохраняется, в пятницу нарисовали нейтральный день, что усиливает риск временного снижения сегодня от текущих максимумов. Поэтому сегодня я буду отслеживать пятничные минимумы и реакцию цены на них. Пробой вниз + ретест — ищу продажи. Тест + консолидация — ищу покупки. Несмотря на то, что цена движится вверх, импульс (судя по гистограмме MACD) замедляется — дивергенция, что опять-таки может говорить о том, что в ближайшие дни цена, скорее всего, будет ходить в боковике. Эту идею подтверждает отсутствие значимых экономических релизов на этой неделе и завтрашний праздник (veteran's day) в США.

1H:

Тренд направлен вверх, цена так и не закрепилась в пятницу ниже 34 канала. Поддержкой выступает зона вблизи 2020 — верхняя граница недавней консолидации. Локальный уровень сопротивления — зона рядом с 2028 («шея» или верхняя граница текущей консолидации), покупки буду рассматривать при пробое и тесте этого уровня сверху вниз, либо как я уже писал — при тесте и загрузке на 2020.

( Читать дальше )

Тренд вверх сохраняется, в пятницу нарисовали нейтральный день, что усиливает риск временного снижения сегодня от текущих максимумов. Поэтому сегодня я буду отслеживать пятничные минимумы и реакцию цены на них. Пробой вниз + ретест — ищу продажи. Тест + консолидация — ищу покупки. Несмотря на то, что цена движится вверх, импульс (судя по гистограмме MACD) замедляется — дивергенция, что опять-таки может говорить о том, что в ближайшие дни цена, скорее всего, будет ходить в боковике. Эту идею подтверждает отсутствие значимых экономических релизов на этой неделе и завтрашний праздник (veteran's day) в США.

1H:

Тренд направлен вверх, цена так и не закрепилась в пятницу ниже 34 канала. Поддержкой выступает зона вблизи 2020 — верхняя граница недавней консолидации. Локальный уровень сопротивления — зона рядом с 2028 («шея» или верхняя граница текущей консолидации), покупки буду рассматривать при пробое и тесте этого уровня сверху вниз, либо как я уже писал — при тесте и загрузке на 2020.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пока все говорят о великом , можно заняться чем то, более важным. )

- 06 ноября 2014, 13:48

- |

Если кто то первый раз зашел сюда, то я думаю, у Вас большие шансы.

Моя аналитика будет лучше многих тех кто здесь что то пишет.

Говорят не нужно, говорят, зачем тебе смотреть свысока! Это же плохо !

Вот в чем например обвиняют Василия. Обвиняют те же люди что его вчера обосрали ))

Короче не читайте лишнего чтива от лохов, а читайте нормальную аналитику от адекватных людей.

хотя, я сам порой неадекватен )))

Итак на сегодня

Brent- продажа от 83.01

Золото — покупка от 1.145.65

Евро долл — покупка от 1.25175

Сбербанк — покупка по 76.40

Стевьте стопы! ( длинна стопа зависит от Ваших возможностей по риску )

Не будьте грустными лохами и ставьте одобрения )

Моя аналитика будет лучше многих тех кто здесь что то пишет.

Говорят не нужно, говорят, зачем тебе смотреть свысока! Это же плохо !

Вот в чем например обвиняют Василия. Обвиняют те же люди что его вчера обосрали ))

Короче не читайте лишнего чтива от лохов, а читайте нормальную аналитику от адекватных людей.

хотя, я сам порой неадекватен )))

Итак на сегодня

Brent- продажа от 83.01

Золото — покупка от 1.145.65

Евро долл — покупка от 1.25175

Сбербанк — покупка по 76.40

Стевьте стопы! ( длинна стопа зависит от Ваших возможностей по риску )

Не будьте грустными лохами и ставьте одобрения )

Фундаментальный анализ финансовых рынков на неделю 03.11.2014 – 09.11.2014 г.

- 06 ноября 2014, 12:08

- |

Прошедшая неделя вошла в историю благодаря действиям центральных банков. В этот период ФРС США завершила длительную программу количественного смягчения, а ЦБ РФ повысил ставку рефинансирования сразу на 1,5%. Эти действия привели к на первый взгляд парадоксальной реакции рынков, но настоящая реакция ещё впереди. Именно влияние на рынки этих событий и сформирует среднесрочные тенденции.

1.Перспективы развития госфинансов США

Анонсированное ещё полгода назад прекращение программы количественного смягчения наконец состоялось. Когда речь шла только о первых шагах по уменьшению её объёмов, мы говорили о влиянии этих мер на мировые финансовые рынки и указывали, что по мере уменьшения объёмов ежемесячной эмиссии, эффект будет накапливаться и все рынки будут падать, курс доллара будет расти. Наши прогнозы сбылись в отношении всех рынков, кроме фондового. Несмотря на сворачивание программы выкупа активов индекс Доу-Джонса в прошедшую пятницу опять обновил свой исторический максимум. Причём после резкого обвала, связываемого аналитиками с падением нефтяных котировок и прекращением программы количественного смягчения, он подпрыгнул вверх просто как резиновый мячик сильно брошенный об бетонную плиту. В качестве объяснения этому движению сейчас приводятся высокие макроэкономические показатели в США. Однако с большей вероятность можно предположить, что это лишь спекулятивная игра крупных игроков, направленная на комфортный выход из открытых ранее длинных позиций. Теперь по прошествии времени можно с уверенностью говорить об отставании фондовых индексов от мер монетарной политики, т.к. они в большей степени реагируют не на эту политику, а на экономические показатели, которые находятся на своём пике именно благодаря этой самой монетарной политике. С принятием решения о прекращении QE монетарная политика изменилась. Это неизбежно начнёт влиять на макроэкономические показатели и через них на фондовые рынки. Пока крупным игрокам легко удерживать цены акций на высоких уровнях благодаря тому, что напечатанные в ходе QE деньги всё ещё остаются на рынке, т.к. ФРС не планирует сокращать свой баланс, а будет реинвестировать средства, возвращающиеся в ходе погашения облигаций. Как бы то ни было никаких мер ФРС не хватит, чтобы удержать фондовый рынок от падения при условии сворачивания монетарного стимулирования. В этом мнении нас поддерживает никто иной как многолетний глава ФРС А.Гринспен. Его высказывания на этот счёт приведены в статье по ссылке:http://www.vestifinance.ru/articles/48867. Кстати в своём выступлении Гренспен приводит исторический пример о том, что увеличение количества долларов в обращении неизбежно повлияет на их стоимость, но только с некоторой задержкой, возможно в несколько лет.

( Читать дальше )

1.Перспективы развития госфинансов США

Анонсированное ещё полгода назад прекращение программы количественного смягчения наконец состоялось. Когда речь шла только о первых шагах по уменьшению её объёмов, мы говорили о влиянии этих мер на мировые финансовые рынки и указывали, что по мере уменьшения объёмов ежемесячной эмиссии, эффект будет накапливаться и все рынки будут падать, курс доллара будет расти. Наши прогнозы сбылись в отношении всех рынков, кроме фондового. Несмотря на сворачивание программы выкупа активов индекс Доу-Джонса в прошедшую пятницу опять обновил свой исторический максимум. Причём после резкого обвала, связываемого аналитиками с падением нефтяных котировок и прекращением программы количественного смягчения, он подпрыгнул вверх просто как резиновый мячик сильно брошенный об бетонную плиту. В качестве объяснения этому движению сейчас приводятся высокие макроэкономические показатели в США. Однако с большей вероятность можно предположить, что это лишь спекулятивная игра крупных игроков, направленная на комфортный выход из открытых ранее длинных позиций. Теперь по прошествии времени можно с уверенностью говорить об отставании фондовых индексов от мер монетарной политики, т.к. они в большей степени реагируют не на эту политику, а на экономические показатели, которые находятся на своём пике именно благодаря этой самой монетарной политике. С принятием решения о прекращении QE монетарная политика изменилась. Это неизбежно начнёт влиять на макроэкономические показатели и через них на фондовые рынки. Пока крупным игрокам легко удерживать цены акций на высоких уровнях благодаря тому, что напечатанные в ходе QE деньги всё ещё остаются на рынке, т.к. ФРС не планирует сокращать свой баланс, а будет реинвестировать средства, возвращающиеся в ходе погашения облигаций. Как бы то ни было никаких мер ФРС не хватит, чтобы удержать фондовый рынок от падения при условии сворачивания монетарного стимулирования. В этом мнении нас поддерживает никто иной как многолетний глава ФРС А.Гринспен. Его высказывания на этот счёт приведены в статье по ссылке:http://www.vestifinance.ru/articles/48867. Кстати в своём выступлении Гренспен приводит исторический пример о том, что увеличение количества долларов в обращении неизбежно повлияет на их стоимость, но только с некоторой задержкой, возможно в несколько лет.

( Читать дальше )

Очень интересный факт. Или , вы еще не за интрадей ?

- 05 ноября 2014, 22:53

- |

Можно говорит очень много, о теоретическом аспекте данного явления. Но, я бы голосовал за факты.

Итак… Все помнят тот самый день когда Рубль укрепился с 43 на 41? В тот день ( 30 Октября), цена до обеда росла и в общем ничего не предвещало. Можно говорить о тех анализе, фундаментале, но!!! Всегда есть фактор крупных денег !

И, вот такой вопрос? А если порой мы не знаем, что нам приподнесут после обеда. Тогда есть ли смысл говорить о каких либо долгосрочных перспективах ?

Давайте заглянем глубже. Доллар рубль, показал нам обычные спекулятивные манипуляции. Но большие деньги могут влиять и по другому.

( Читать дальше )

Итак… Все помнят тот самый день когда Рубль укрепился с 43 на 41? В тот день ( 30 Октября), цена до обеда росла и в общем ничего не предвещало. Можно говорить о тех анализе, фундаментале, но!!! Всегда есть фактор крупных денег !

И, вот такой вопрос? А если порой мы не знаем, что нам приподнесут после обеда. Тогда есть ли смысл говорить о каких либо долгосрочных перспективах ?

Давайте заглянем глубже. Доллар рубль, показал нам обычные спекулятивные манипуляции. Но большие деньги могут влиять и по другому.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал