АНАЛитика

Long в долгосрок или просто коррекция?

- 12 апреля 2020, 03:15

- |

В предыдущем посте Я выкладывал свою закрытую сделку по австралийскому доллару в short. Данная позиция была внутри дня на короткую дистанцию. На следующий же день, Я уже покупал австралийскую валюту в среднесрочной перспективе. Помимо aud/usd, Я также покупал eur/usd и gbp/usd. Данные позиции являются среднесрочными и несколько целей уже достигнуто. Long в долгосрок или просто коррекция? Хотелось бы по-рассуждать на данную тему, касаемо валют по отношению к доллару. Кто и что думает и у кого какие планы на ближайшее будущее? Мои мысли следующие: Я считаю, что происходящий «БУМ» на фоне коронавирусной пандемии далеко ещё не окончен и даже не на пике! Центральные банки прилагают множество усилий для поддержания мировой экономики и по сути то, что делается сейчас не делалось никогда, если сравнить другие кризисные ситуации в мировом масштабе. ФРС делает всё чтобы сдержать гринбэк в «узде», но вопрос, получиться ли это у них или нет?! «Улыбка доллара» на мой взгляд неизбежна. Поэтому ралли по eur/usd вероятнее всего продолжится. Но, что касаемо австралийца (новозеландца), то их поддерживает «поднебесная». И так как, экономика Китая восстанавливается намного быстрее, чем мы может себе представить, то покупки по данным валютам я считаю, однозначно, среднесрочные. Я не берусь утверждать на 100% высказывание касаемо своих мыслей, но считаю это очевидным. Доллар всегда был и будет валютой «убежища» для инвесторов, и как бы ФРС не старался сдерживать «зелёного», им не всегда это удаётся, мы это уже наблюдали. Чем больше паника, тем сильнее доллар, а ФРС при этом в ногах у «гринбэка». ЕЦБ, напротив, коллективными усилиями делает всё для спасения экономики, но ситуация далеко не под контролем, так как карантин во многих странах «Еврозоны» заведомо отдаляет Euro от радужных перспектив на будущее. Также не стоит забывать о «второй волне» Covid-19. Исходя из выше сказанного, Я считаю, что «лонги» по ряду валют по отношению к доллару коррекционные.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Форекс, Биткоин, WTI, Рубль, Газпром, РТС, S&P 500. Аналитика по волнам Эллиотта

- 11 апреля 2020, 13:44

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Эфир, WTI, Рубль, РТС, S&P 500, Евро, Франк, Фунт, Йена, Золото, Газпром.

Тайминг: Евро, Франк, Индекс доллара: 00:49; Фунт: 00:07; Йена: 04:13; Золото: 04:33; Нефть: 09:43; Доллар рубль, Евро рубль: 06:47; РТС: 09:06; Биткоин, Эфир: 10:54; S&P 500: 06:15; Газпром: 12:02Телеграм-каналы

- 10 апреля 2020, 20:58

- |

Посоветуйте телеграм-каналы биржевой направленности, на которые стоит подписаться.

Интересует уровень выше среднего, не попсовый.

Во что вложиться в кризисное время (аналитика ГК "ФИНАМ")

- 10 апреля 2020, 19:21

- |

Эпидемия COVID-19, вследствие которой оказались закрытыми целые города, остановлены крупные промышленные предприятия и нарушены привычные логистические маршруты, уже нанесли существенный урон глобальной экономике. Судя по всему, по итогам первого и второго кварталов мировой ВВП продемонстрирует рецессионные показатели, а ВВП США может снизиться на 25% в годовом выражении, что станет сильнейшим в истории падением крупнейшей мировой экономики.

Стремясь спасти ситуацию, мировые правительства и центробанки в спешном порядке предпринимают беспрецедентные меры по спасению своих экономик, вливая в рынки колоссальные объемы денежной ликвидности и предоставляя реальному сектору значительные пакеты помощи. И как показывает история, сильнейший коктейль, состоящий из фискальных и монетарных ингредиентов способен вдохнуть новую жизнь в мировые фондовые рынки. Так, к примеру, в прошедший четверг Федрезерв США анонсировал новые программы объемом $2,3 трлн, призванные сгладить удар, нанесенный коронавирусом. Стимулы предусматривают оказание поддержки малым и средним компаниям во всех штатах и, по сути, позволяют покупать корпоративные облигации. Действия американского регулятора помогли индексу S&P 500 завершить торговую неделю на «бычьей» территории, что служит хорошим сигналом для продолжения роста. Теперь от «медвежьих» атак игрокам на повышение нужно защищать зону 2650-2700 пунктов. Аналогичная ситуация наблюдается и на российском фондовом рынке, где основная линия поддержки по индексу МосБиржи находится в диапазоне 2450-2500 пунктов.

( Читать дальше )

Индексы США продолжили рост благодаря действиям ФРС (обзор ГК "ФИНАМ")

- 10 апреля 2020, 12:04

- |

В четверг, 9 апреля, ключевые фондовые индексы Соединенных Штатов Америки вновь завершили торги на положительной территории, а позитива инвесторам придали дополнительные меры Федеральной резервной системы, направленные на поддержание экономики страны.

Вчера Федеральный резерв США объявил о выделении $2,3 трлн на поддержку малого и среднего бизнеса, а также штатов и муниципалитетов в условиях экономического кризиса. В частности, ФРС намерена создать механизм поддержки фонда кредитования в размере $350 млрд, являющегося частью пакета стимулирующих мер на сумму $2 трлн, одобренного в марте, а также новый фонд кредитования «Main Street Lending Fund» в размере $600 млрд для помощи компаниям среднего бизнеса. Кроме того, он планирует выкупать краткосрочные облигации на сумму до $500 млрд напрямую у штатов, округов и городов.

Глава американского регулятора Джером Пауэлл отметил, что экономика США сможет восстановиться после того, как пандемия коронавируса ослабнет, и американцы вернутся на рабочие места. При этом он полагает, что восстановление американской экономики, когда оно наступит, будет существенным.

( Читать дальше )

Действия ФРС помогли вырасти индексу S&P 500 (обзор ГК ""ФИНАМ")

- 10 апреля 2020, 09:43

- |

Американские биржевые площадки в четверг закрылись на мажорной ноте, показав самый большой недельный прирост с 1974 года. Индекс широкого рынка S&P 500 вырос на 1,45%, закрывшись на отметке 2789,82 пункта; промышленный индекс Dow Jones поднялся на 1,22%, высокотехнологичный NASDAQ прибавил 0,77%. Доходность 10-летних казначейских облигаций США упала на пять базисных пунктов, до 0,72%. Доходность 10-летних облигаций Германии снизилась на четыре базисных пункта, до −0,35%.

Инвесторы проигнорировали разгромные данные по безработице после того, как ФРС США анонсировала новые программы объемом $2,3 трлн, призванные смягчить негативные последствия борьбы с COVID-19. Стимулирующий пакет предусматривает помощь малым и средним компаниям во всех штатах и по сути позволяет покупать так называемые мусорные облигации. Действия регулятора помогли индексу S&P 500 завершить торги на территории «бычьего рынка», что служит хорошим сигналом для продолжения роста. Теперь от «медвежьих» атак игрокам на повышение нужно защищать зону 2650—2700 пунктов.

( Читать дальше )

Мировые биржи показали сегодня позитивную динамику (обзор ГК "ФИНАМ")

- 09 апреля 2020, 21:27

- |

Нет ничего удивительного в том, что инвесторы сегодня, забросив все остальные дела и затаив дыхание, следят за тем, как протекает заседание ОПЕК+ и «приглашенных товарищей». Их пятеро: Норвегия, Канада, Аргентина, Тринидад и Тобаго. Простите, четыре… Напомним, 5 марта Россия отказалась от предложения ОПЕК+ снизить добычу на 0,3 МБД, чем дала старт «нефтяным войнам», в которых ожидала победы быстрой и разгромной. На тот момент нефть сорта BRENT стоила около 52 долл./барр. Сейчас, когда даже с учетом ожиданий позитивного исхода встречи ОПЕК+ с «товарищами» нефть стоит 33 долл./барр., мы готовы принять условия Саудовской Аравии о сокращении на 2 МБД (утром, кстати, речь шла всего о 1,6 МБД, что тоже немало), а это составляет почти 18% нашей мартовской добычи (11,3 МБД). Сами саудиты готовы снизить объемы добычи аж на 4 МБД. Но только относительно апрельских 12,3 МДБ. Если учесть, что в марте одни добывали 8,9 МБД, а теперь готовы добывать 8,3 МБД, то получается, что снижение относительно «довоенных» уровней составит у них 0,6 МБД. Кроме того, ОПЕК+ выражает надежды на то, что суммарное сокращение окажется в пределах 20 МБД, из которых половина придется, собственно, на ОПЕК, а остальное – на всех других. То есть, на «приглашенных товарищей». (Последняя поправка в новостной ленте, вроде, говорит, что саудиты готовы и на то, что другие снизят хотя бы на 5 МБД). Почему не участвуют США? А оно им надо? Да, сланцевики Техаса и Оклахомы, чей бизнес оказался под угрозой, обратились к местным регуляторам с просьбой тоже ввести ограничения на добычу. Но такие гиганты, как EXXON или CHEVRON вряд ли пойдут на уступки. США сейчас экспортирует нефти и нефтепродуктов больше, чем импортирует. При чем, основной импорт приходится на Мексику и Канаду. ОПЕК занимает лишь 10% в объемах импорта, поэтому американцы легко переживут их отсутствие.

( Читать дальше )

Торговля нефтью Brent 9 апреля 2020. Интрадей.

- 09 апреля 2020, 18:56

- |

Утром в телеграм чате (@zhdantrader) давал матрицу. От уровня на покупку 33,90 давали около 100пунктов, но для меня входа небыло. Вход совершил агрессивный от 33,28. Стопы во всех сделках 30 пунктов.

1я сделка

Покупка 33,28 — тейк 36,50 +322 цента

Итог дня +322 пункта.

Матрица была утром в чате и позже публиковал тут

Видео сделки реалтайм

( Читать дальше )

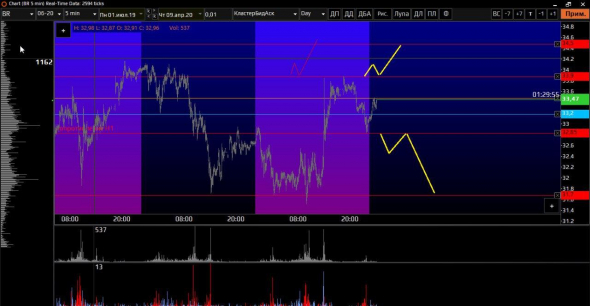

Нефть, матрица с уровнями для интрадея на сегодня 09.04.2020

- 09 апреля 2020, 12:42

- |

Фьючерсный контракт на нефть Brent BR-5.20 или BRK0

Работаем по фазам

Для таймфрейма М5 планирую :.

Покупка после пробоя и на тесте 33.90 — цель 34.50

Продажи от 32.85 — цель 31,70

В чате матрицу даю раньше, до начала торгов. Сюда публикую по возможности. Чат в Telegram для обсуждения — t-do.ru/zhdantrader

Инстаграм — trader.zhdan

UPD:

Видео вчерашней сделки реалтайм

Уведомление о рисках !Все операции на финансовом рынке несут в себе риски и могут вести как к прибыли так и к убыткам. Пост создан в ознакомительных целях и не является призывом или прямой рекомендацией к каким-либо действиям. Автор не несет ответственность за Ваши решения и финансовые результаты на основе полученной информации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал