АФК Система

Скорректированная чистая прибыль за 1 кв по МСФО в доле АФК «Система» составила 15,7 млрд руб

- 04 июня 2019, 10:19

- |

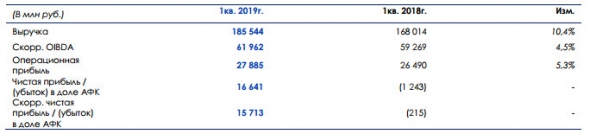

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ПЕРВОГО КВАРТАЛА 2019 ГОДА

- Консолидированная выручка выросла на 10,4%1 год-к-году до 185,5 млрд руб.

- Скорректированный показатель OIBDA увеличился на 4,5% год-к-году до 62,0 млрд руб., маржа скорректированной OIBDA достигла 33,4%.

- Скорректированная чистая прибыль в доле АФК «Система» составила 15,7 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 04 июня 2019, 09:14

- |

Капитализация «Газпрома» взлетела на слухах о возможной отставке Миллера

3 июня «Газпром» впервые за три года стал первым среди российских компаний по капитализации. На момент открытия торгов на Московской бирже стоимость компании составляла чуть более 5 трлн руб. Но уже к 11.32 мск «Газпром» подорожал на 4% до 5,234 трлн руб. и обошел Сбербанк. На этом ралли не закончилось. К 13.10 капитализация «Газпрома» достигла пика – 5,866 трлн руб., рост составил 15,6%. Затем последовал откат. В итоге торги закрылись ростом на 9,49%, капитализация «Газпрома» составила 5,76 трлн руб. Оборот торгов акциями компании вырос в несколько раз по сравнению с обычными днями – до 51 млрд руб.

( Читать дальше )

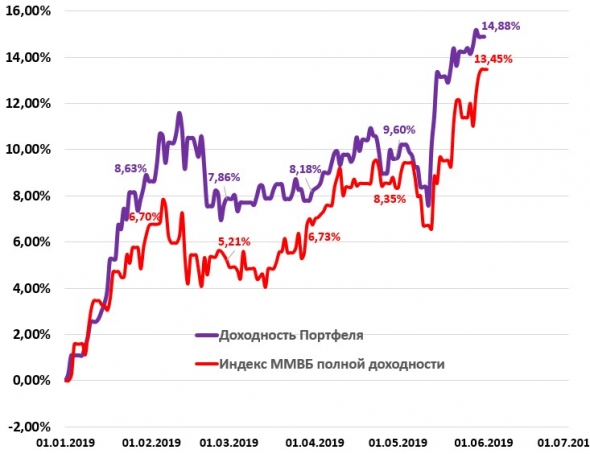

Итоги мая. Газпром: мечты сбываются!)

- 03 июня 2019, 10:13

- |

Здравствуйте, уважаемые читатели, завершился самый жаркий месяц в этом году – май. Пришло время подвести промежуточные итоги. Мой портфель за этот месяц вырос на 5,28%, против роста индекса на 5,1%.

На столь сильную динамику моего портфеля и индекса в целом оказали акции Газпрома, которые сильно выросли на новости о том, что правление рекомендовало новый размер дивидендов по итогам 2018 года – 16,61 руб. на акцию, против 10,43 руб. предложенных ранее.

Увидев данную новость, я немедленно купил акции на 25% своего портфеля по 177 руб., продав ОФЗ, акции РусГидро и взяв небольшое плечо под спекулятивную позицию.

После роста до 195 рублей я продал спекулятивную часть оставив инвесторскую позу, которая для меня комфортна в этих акциях.

Значение данной новости для акций Газпрома колоссальное, повышение выплат дивидендов означает, что Газпром готов в будущем платить дивиденды в размере 50% чистой прибыли, а это сулит огромную дивидендную доходность. Потому рынок сразу переставил котировки на более справедливый уровень.

( Читать дальше )

Вероятность делистинга МТС с NYSE составляет выше 50% - Альфа-Банк

- 30 мая 2019, 13:51

- |

«Детский мир». АФК «Система (ей принадлежит 52,1% акций “Детского мира”) активно рассматривала продажу своей доли в ритейлере в прошлом году с целью снизить долговую нагрузку холдинговой компании. Сейчас необходимости продажи „Детского мира“ в этом году нет, учитывая сильные показатели этого бизнеса и устойчивый дивидендные поток (3-4 млрд руб. ежегодно). АФК „Система“ видит сильный потенциал роста „Детского мира“ с точки зрения масштаба бизнеса и стоимости за счет географической экспансии и развития онлайн продаж.

( Читать дальше )

Как распознать шлак? Фильтрация акций для портфеля.

- 30 мая 2019, 02:43

- |

АФК Система (AFKS) — может ли шлак совершить невозможное?

Чтобы не было недопонимания, я хочу тут пояснить, что шлаком я называю такие фишки, фундаментальные показатели которых свидетельствуют о том, что расти этой фишке больше некуда.

Упасть эта фишка может и не упадёт, но включать ее в портфель я бы не рискнул.

В портфель надо включать фишки с потенциалом роста, а не с вероятностью падения.

Какие же показатели фундаментального анализа помогут нам просто и эффективно рассортировать фишки на хорошие и плохие?

Для быстрой предварительной фильтрации я использую показатели EV и ЧП.

EV — это Enterprise Value, сумма Капитализации и Долга минус Наличность (Капитализация плюс Чистый Долг)

ЧП — это Чистая Прибыль

Все эти показатели уже посчитаны (всё уже посчитано за нас!!!) и их можно найти на Смартлабе в разделе Фундаментальный Анализ.

smart-lab.ru/q/shares_fundamental/?field=div_yield&type=MSFO&last_year=on

Далее нужно выбрать любимую акцию, открыть таблицу с данными отчётов МСФО, найти значения EV и ЧП, и поделить EV на ЧП.

Эмпирическим путём я определил, что если EV/ЧП=10 и более, то это шлак.

Теперь смотрим сюда

smart-lab.ru/q/MTSS/f/y/

Считаем

И удивляемся.

А ведь никто бы и не догадался, что это шлак, если бы не помогла простейшая арифметика.

( Читать дальше )

АФК Система (AFKS) - может ли шлак совершить невозможное?

- 29 мая 2019, 00:34

- |

АФК Система (AFKS) - может ли шлак совершить невозможное?

У этого шлака огромный долг, почти нулевые чистые активы, нулевая рентабельность активов.

smart-lab.ru/q/AFKS/f/y/

Но график смотрит ввысь.

( Читать дальше )

АФК система - Надо брать

- 28 мая 2019, 21:42

- |

Новости компаний — обзоры прессы перед открытием рынка

- 28 мая 2019, 09:23

- |

Льготодобывающая отрасль. Нефтяникам придется субсидировать переработку за счет добычи

Как выяснил “Ъ”, Минфин и Минэнерго почти полностью согласовали остававшийся неурегулированным вопрос с размером компенсаций нефтекомпаниям за поставку топлива на внутренний рынок. Предполагается, что платежи (так называемая демпферная составляющая) увеличатся в 2020–2021 годах на 30% к уровню, заложенному в бюджете, но все-таки будут ниже, чем в 2019 году. Дополнительные расходы бюджета полностью покроют увеличением НДПИ — то есть, по сути, нефтяникам придется самим субсидировать переработку за счет добычи.

https://www.kommersant.ru/doc/3982878

Двигатели внутреннего. Регуляторы требуют от нефтяников урезать экспорт

Рост оптовых цен на топливо вынудил регуляторов прибегнуть к административным мерам сдерживания котировок. Так, по данным “Ъ”, на совещании 24 мая нефтекомпаниям было настойчиво рекомендовано сократить экспорт топлива и перенаправить поставки на внутренний рынок, который сейчас менее привлекателен, чем продажа за рубеж. Одновременно в правительстве работают над увеличением субсидий для внутреннего рынка, которые помогли бы сдерживать экспорт.

( Читать дальше )

Детский мир остается перспективным ритейлером - Финам

- 13 мая 2019, 12:58

- |

Отчет раскрыл рост выручки на 16% — до 28 млрд.руб. и EBITDA на 18% до 3,9 млрд.руб. благодаря открытию новых магазинов и увеличению сопоставимых продаж. Мы также видим контроль за операционными расходами, что позволяет удерживать достаточно высокую маржинальность продаж по EBITDA.

Отчет по продажам оптимистичный. Темпы роста LFL-выручки ускорились в 1К19 до 6,6% с 3,0% в 4К18 и 5,1% в 1К18. Ритейлер нарастил траффик на 7,5% за счет конкурентов, снижение среднего чека замедлилось до 0,9% с -2,3% в 4К18 и -3,4% годом ранее. За год компания открыла 123 net новых магазина (+20%), торговая площадь увеличилась на 12,1%.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 08 мая 2019, 09:08

- |

«Газпрому» к лету могут насчитать €1,5 млрд

Вильнюс, который пытается добиться от «Газпрома» €1,5 млрд переплаты за газ, летом ожидает решения Апелляционного суда Швеции. Инстанция начала рассмотрение дела, к которому страна готовилась два года. В 2016 году Стокгольмский арбитраж отказал Литве в этом требовании на €1,4 млрд, и теперь она рассчитывает обжаловать это решение. В случае успеха «Газпрому» могут грозить новые претензии.

https://www.kommersant.ru/doc/3965422

Турция не будет защищаться от российской стали

Турция, крупнейший экспортный рынок для российских металлургов, решила не вводить специальные защитные меры против поставок металлопродукции из РФ. Расследование, начатое турецкими властями в апреле 2018 года, показало, что поставки из РФ не нанесли ущерба турецким производителям. Собеседники “Ъ” среди российских производителей отмечают, что защитные расследования в Турции являются обычным делом. При этом компании поднимали этот вопрос во время встречи турецкого лидера Реджепа Тайипа Эрдогана с Владимиром Путиным месяц назад.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал