Акции США

Крупный спад американских акций неизбежен. Чем дольше и выше они поднимаются, тем хуже - Джереми Грэнтэм, историк пузырей и долгосрочный инвестиционный стратег

- 28 февраля 2025, 17:29

- |

«Я бы сказал, что в таких условиях всегда была рецессия», — заявил Грэнтэм. «Возможно, это будет исключением. Я бы не стал затаивать дыхание».

Грэнтем уже много лет предупреждает о крахе рынка и рецессии, но его прогнозы пока не оправдались. Например, в октябре он предсказал падение S&P 500 до 2000 пунктов, что на 62% ниже текущего уровня, если произойдут всего несколько неблагоприятных событий. Хотя индекс и снизился в последние дни, в этом году он всё ещё вырос на 12%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

В начале марта на рынке США возможны сложности из-за слабых экономических данных, но весной акции возобновят рост - JPMorgan

- 27 февраля 2025, 14:49

- |

По мнению Илана Бенхаму, сотрудника JPMorgan Chase & Co., в начале марта на фондовом рынке США могут возникнуть трудности из-за слабых экономических показателей. Однако далее весной ситуация может улучшиться, и акции снова начнут расти.

В этом году индекс S&P 500 отставал от международных рынков из-за неопределённости, связанной с политикой президента США Дональда Трампа. Речь идёт о тарифах, иммиграции и сокращении рабочих мест в федеральном правительстве в рамках программы DOGE Илона Маска.

«В ближайшее время ситуация будет слишком запутанной, чтобы акции могли вырасти, и я думаю, что рынок застрял», — написал Бенхаму, менеджер по продажам деривативов на акции, в своей записке для клиентов на этой неделе.

Недавние увольнения, о которых стало известно на конференциях по отчётности, и меры, принятые командой DOGE, усилят давление на макроэкономическую картину. Ожидается, что опросы потребителей снизятся, а вопросы относительно инфляции останутся актуальными.

( Читать дальше )

Какие акции РФ больше всего выиграют от снятия санкций

- 27 февраля 2025, 07:29

- |

Последнее время, на фоне потепления отношений между РФ и США, стали появляться высказывания политиков по поводу снятия санкций с нашей страны. Например, сам президент США Дональд Трамп заявил, что рассматривает возможность отмены санкций против РФ в будущем!

Есть надежда, что после завершения конфликта РФ с Украиной, часть санкций действительно будет снята. На фоне этого я решил проанализировать наш рынок и выяснить, какие акции российских компаний больше всего выиграют от снятия санкций.

Санкции

За последние 3 года на нашу страну было наложено около 18420 санкций и примерно 1/3 всех санкций наложили США! Поэтому если США решат снять хотя бы часть своих санкций, многие российские компании станут «дышать свободнее», а наш рынок акций позитивно отреагирует на это событие!

Какие компании выиграют больше всего от снятия санкций?

( Читать дальше )

Церазов Константин: О чём говорит бум M&A в сфере глобального финтеха в начале года?

- 26 февраля 2025, 21:53

- |

В январе появилась масса сообщений о сделках по слияниям и поглощениям (M&A) в сфере глобального финтеха. Что это значит?

Так, сделка, слухи о которой возникли ещё в июле прошлого года, наконец-то обрела конкретные формы: на днях индийский финтех-стартап Axio подтвердил, что его покупает онлайн-гигант Amazon.

В прошлом году через венчурное дочернее юрлицо Amazon провела привлечение капитала в собственный капитал Axio на сумму в 20 млн долларов, а теперь американская компания приобретает бизнес стартапа. Стоимость можно оценить как минимум в 7 раз выше, чем было привлечено средств в ходе прошлогоднего инвестиционного раунда, а всего собственный капитал финтеха вырос по объёму вложений до 157 млн долларов.

Теперь окончательное слово по сделке — уже за регуляторами. Ранее Amazon приобрела местный финтех-стартап Emvantage.

Базирующаяся в Бангалоре Axio (ранее известная как Capital Float) сотрудничала с Amazon 6 лет. Её партнёрами также выступили другие известные бренды. Суть бизнеса Axio — предоставление финансирования потребительских покупок, включая оказание сервиса BNPL («купи сейчас, плати потом»). У финтеха есть уже более 10 млн клиентов.

( Читать дальше )

«Пузырь» фондового рынка США раздут до максимума 1929 года, — Elliott Wave

- 26 февраля 2025, 18:07

- |

▪️Фондовый рынок США переоценён до максимума 1929 года — времени начала Великой депрессии, которой предшествовали торговые войны, — констатирует эксперт по финансовому прогнозированию Elliott Wave.

( Читать дальше )

🚀 "Лунный гамбит: Bull Call Spread на LUNR перед миссией IM-2

- 26 февраля 2025, 17:11

- |

🚀 Друзья, Смит на связи! Сегодня хочу поделиться интересной спекулятивной идеей для тех, кто хочет не только заработать, но и прикоснуться к космическим технологиям.

Intuitive Machines (LUNR) — ставка на успешную лунную миссиюУже завтра, 26 февраля 2025 года в 19:16 по восточному времени США, SpaceX планирует запустить второй лунный посадочный модуль компании Intuitive Machines3. Миссия IM-2 с аппаратом «Athena» (или «Addie», как его ласково называют в компании) направится к южному полюсу Луны, а посадка запланирована на 6 марта3.

Напомню, что первая миссия Intuitive Machines в феврале 2024 года была в целом успешной — несмотря на поломку части посадочного оборудования и наклон аппарата на 30 градусов, «Одиссей» смог выполнить большую часть своей миссии3.

Почему LUNR интересна прямо сейчас?Компания получила контракт от NASA на сумму более $62 млн для доставки двух научных полезных нагрузок на поверхность Луны

За последний год акции LUNR выросли на впечатляющие 138.2%, опередив как отраслевой индекс аэрокосмической обороны (-4.3%), так и S&P 500 (+21.8%)

( Читать дальше )

Super Micro: Акции взлетели после публикации отчета – что дальше?

- 26 февраля 2025, 16:12

- |

Введение

Акции Super Micro Computer Inc. (SMCI) продемонстрировали стремительный рост после публикации финансового отчета, который превзошел ожидания аналитиков. Компания, специализирующаяся на производстве высокопроизводительных серверов, стала ключевым бенефициаром бума искусственного интеллекта (ИИ), что привело к росту спроса на ее продукцию.

Инвесторы, ранее обеспокоенные возможными рисками, включая потенциальный делистинг с американских бирж, увидели в отчетности подтверждение устойчивого роста бизнеса Super Micro. В результате акции компании подскочили, укрепляя доверие рынка к ее перспективам.

Но что ждет Super Micro дальше? Насколько реалистичны прогнозы по росту выручки до $40 млрд? И какие риски могут замедлить развитие компании? В этом материале мы разберем ключевые финансовые показатели, влияние ИИ на бизнес и инвестиционные перспективы, а также роль форекс-брокеров, таких как Landson Financial Holding S.A., в анализе технологического сектора.

Финансовые показатели и устранение рисков

( Читать дальше )

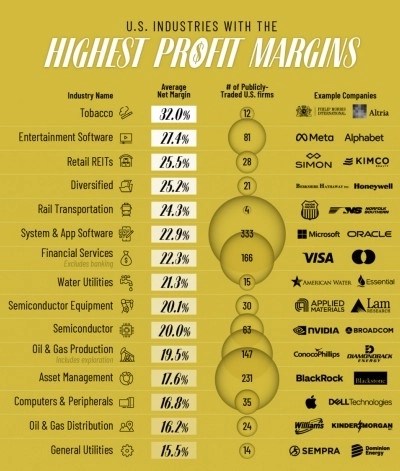

Рейтинг: отрасли США, в которых компании получают наибольшую прибыль

- 26 февраля 2025, 15:14

- |

Крупные табачные компании по-прежнему зарабатывают большие деньги, о чем свидетельствует чистая прибыль сектора в размере 32%.

Приехали?

- 24 февраля 2025, 17:05

- |

Есть два рычага влияния на экономическую политику государства: монетарная политика и фискальная.

В ковид экономические власти США врубили принтер на всю катушку и сильно увеличили дефицит бюджета, то есть использовали обе политики для стимулирования.

В конце 21/начале 22 года на фоне инфляционного давления монетарка перешла в режим ужесточения и сейчас по факту (несмотря на начало цикла снижения ставки) все еще находится в ограничивающей зоне.

Все помнят 2022 год, когда американские индексы нырнули на >20% на опасениях замедления роста и дестабилизации банковского сектора (ощутили только в 23м на SVB). А кто помнит, что стало разворотной точкой? Разворот DXY + определенность по уровням пика ставки ФРС (на этом DXY и развернули) + релиз чата GPT (как сейчас помню плохой отчет MSFT> открытие в -8%> выкуп в +3% по итогам сессии, так разворачиваются тренды). Я признаюсь, что оставался очень долго консервативным по американскому рынку и не давил на газ/не увидел inflection point (много недозаработав).

( Читать дальше )

📉 Фондовый рынок США - Итоги недели - Прогноз

- 24 февраля 2025, 11:11

- |

📉 S&P500 — 6-я неделя базового цикла (в среднем 20 недель). По закрытию пятницы сформировалась тройная вершина на уровне экстремум-прогнозов 9 декабря и 29 января, как предполагалось на прошлой неделе (https://t.me/jointradeview/321).

👉 Сильные руки позиционных трейдеров со стопами выше уровня двойной вершины должны были удержать короткую позицию от 24 января. Цена по текущему фьючерсу выше не пробивала. Следующий пивот-прогноз 24 февраля. По таймингу осторожно предположу, что он может отработать на коррекцию движения пятницы с последующим разворотом вниз от экстремум-прогноза 3 марта (https://t.me/jointradeview/287).

⚠️ Существует большая вероятность, что этот базовый цикл будет медвежьим с коротким подъемом и крутым спуском ниже открытия. Я предполагал это в начале января (https://t.me/jointradeview/308). Бычий рынок не формирует третью вершину в первые 6 недель текущего базового цикла. Над рынком нависают два перезрелых длинных цикла, о которых я много писал в прошлых постах (https://t.me/jointradeview/308).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал