Акции

Утренний комментарий к финансовым рынкам за 30.04.2019

- 30 апреля 2019, 11:49

- |

• Текущая неделя будет отмечена не только корпоративными отчетами за 1 кв. 2019, но и заседанием ФРС США, которое состоится завтра, из-за чего участники рынка будут довольно осторожны.

• После закрытия рынка отчитался Google, прибыль на акцию составила $9.50 при ожиданиях $10.44. Годом ранее на 1 акцию Google приходилось $13.3. На постмаркете бумаги теряли более 7%, из-за чего сегодня под давлением окажутся индексы США.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

По мотивам конференции

- 30 апреля 2019, 11:37

- |

Это моя вторая конференция. Первая была весной 2018 года. Я не финансист, поэтому мне все интересно.

Круглый стол с брокерами

Основная мысль – на биржу приходит много «ритейловых инвесторов». Для них главное не тариф, а сервис. У «нормальных» брокеров наблюдается отток клиентов и приток в «Тинькофф Инвестиции» и ВТБ. В «Тинькофф Инвестициях» клиенты покупают в основном иностранные акции.

Поговорили о недобросовестных практиках поведения на рынках. Был вопрос, можно ли это отследить. Представитель ЦБ сказал, что да, можно, но только до клиринга. Дело в том, что ЦБ видит это как безадресную сделку, но не конкретного человека. Если выведут средства, отследить дальше очень сложно. Расследование может длиться до полутора лет. И да, не все подозрительные события расследуются. Про недобросовестные практики можно почитать на сайте ЦБ: https://www.cbr.ru/finmarket/inside/ Также можно подать жалобу, если вы заметили какие-то неправомерные действия:

( Читать дальше )

Индекс МБ сегодня

- 30 апреля 2019, 09:31

- |

Индекс открылся в расчетной зоне и достигал 2274, в моменте прокалывая его.

Выйти выше не сумел, после чего откатил на закрытие гэпа.

Пока индекс остается в запильном боковике.

Осторожным рекомендую ждать выхода из него.

Спекулянтам — игра от границ 2552-2574.

Вчера сдал половину сбера на цели 228.

Остаток солью 230,7.

Сегодня ожидаю опен к 2565-61, после чего возможна еще одна попытка порасти.

В целом ожидания — что месяц будут крыть около текущих уровней.

Рынки замерли в ожидании ФРС, так что пока играем боковик.

Рекомендации на сегодня — ждать выхода (предположительно будет вниз).

Сегодня игра от границ диапазона с точкой притяжения 2566. Возможно закрытие месяца будет на ней

Удачи

Earnings Season: Как Отчитались Крупнейшие Компании США?

- 30 апреля 2019, 00:57

- |

08:53 — Сезон отчётов: Где можно искать информацию по отчётам американских компаний?

12:30 — Какие крупные компании отчитались лучше ожиданий аналитиков?

14:55 — Какие крупные компании США разочаровали инвесторов?

22:33 — Отчёт AT&T (T): Технический анализ и основные фундаментальные показатели компании.

34:12 — Отчёт Sirius (SIRI): Краткий взгляд на график и обзор показателей за первый квартал 2019

44:55 — Отчёт Bank of New York (BK): Фундаментальный и технический анализ.

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

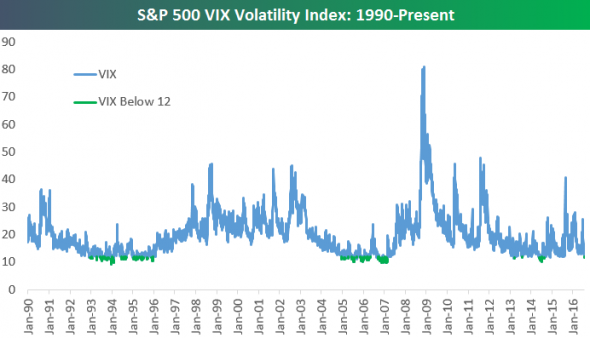

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Данные по портфелю акций в рамках олимпиады по рынку ценных бумаг

- 29 апреля 2019, 20:36

- |

Название инструмента |

Цена закрытия по состоянию на 25.03.2018* |

Количество акций в одном лоте |

Количество лотов |

Вложения |

ПАО «Сбербанк» (SBER) |

214 |

10 |

150 |

321000 |

ПАО «Роснефть» (ROSN) |

404,25 |

10 |

70 |

282975 |

Яндекс (YNDX) |

2293,8 |

1 |

39 |

89458,2 |

ПАО «Газпром» (GAZP) |

152.29 |

10 |

( Читать дальше )

Американские эмитенты

- 29 апреля 2019, 16:36

- |

Хотелось бы обратить внимание ценителей американских ценных бумаг на компанию Celgene Corporation (CELG). На днях вышел квартальный отчет эмитента. Помимо положительной динамики продаж и хорошей финансовой устойчивости компания показала снижение операционных затрат, за счет чего рентабельность продаж составила почти 40%. Включаем бумагу в портфель на ближайший квартал.

Ссылка на отчетность на сайте SEC:

www.sec.gov/cgi-bin/viewer?action=view&cik=816284&accession_number=0000816284-19-000031&xbrl_type=v

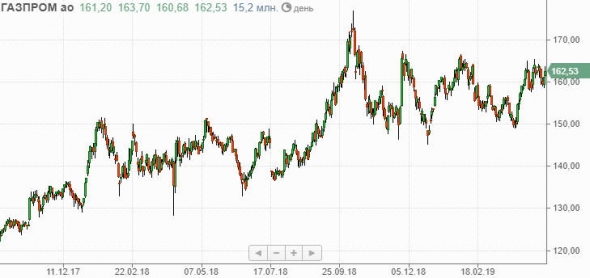

Прибыль Газпрома — выше всех прогнозов.

- 29 апреля 2019, 14:53

- |

Национальное достояние отчиталось по МСФО за 2018 год.

• Выручка от продаж +25.6% до 8.2 трлн руб.

• Прибыль за год +104% до 1.5 трлн руб.

• FCF соответствует ожиданиям, объявленным в начале 2018 года (на фото) и составляет -19.6 млрд руб. Согласно этим ожиданиям, FCF уже в следующем году составит +$7.2 млрд.

• Объём продаж газа в 2018 вырос в реальном выражении: в Европу +0.5%, в страны бывшего СССР +8.9%, на внутренний рынок +4.3%.

Дивиденд на акцию 10.43 рубля, доходность 6.42% к текущей цене. Это неплохо для компании, которая находится на пике капзатрат. Дивдоходность Газпрома выше, чем, например, у Роснефти.

Газпром стоит слишком дёшево, считает источник РДВ. За вычетом Газпромнефти и Новатэка, EV/EBITDA газового бизнеса составляет всего 2.4х.

• EV/EBITDA — стоимость предприятия за вычетом долгов, делённая на прибыль акционеров до налогов, процентов и амортизации.

• Это самая низкая оценка в нефтегазе. Показатели нефтяников: Роснефть и Газпромнефть 3.4х, Лукойл 3.6х, Татнефть 5.8х.

В прошлую пятницу Новатэк обогнал Газпром по капитализации. Газпром владеет 10% долей в Новатэке.

• В прошлый раз, когда капитализация Новатэка превысила капитализацию Газпрома, инвесторы вспомнили, что Газпром недооценён. https://www.bfm.ru/news/413116

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал