SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Алгоритмы

Ценная подборка №21. Собственное время или иное представление графиков цен.

- 24 ноября 2011, 21:20

- |

«Использование собственного времени позволяет трейдеру пользоваться запасным „индивидуальным“ входом. Этот момент можно сравнить с кинотеатром, когда вся толпа ломится на сеанс через одну дверь.»

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

( Читать дальше )

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 10 )

Тестирование страгий, то о чем все молчат

- 19 ноября 2011, 22:06

- |

Решил показать некоторые нюансы при разработке роботов.

Допустим есть торговая идея, которую мы реализуем в коде.

Для простоты я построил стратегию на основе 1мин баров.

Условимся что все сделки по рынку, а не лимитки. Причина в конце.

Первый сферический тест(временные рамки чуть меньше 2 месяцев): Что то сильно красиво получилось, где то есть подвох..

Что то сильно красиво получилось, где то есть подвох..

Анализируем:

комисии не учтены,

задержки исполнения не учтены,

проскальзывание не учтено,

исполнение сделок по цене закрытия бара,

бары построены из тиков сделок.

Так как исполнение идет по закрытию бара на основе сделки, то не факт что сделка была по ask, что может оказаться лучше реальности если робот будет продавать в этот момент.

Немного исправим этот нюанс. Будем строить бары по середине спреда (bid+ask)/2, в итоге получаем такую картину:

( Читать дальше )

Допустим есть торговая идея, которую мы реализуем в коде.

Для простоты я построил стратегию на основе 1мин баров.

Условимся что все сделки по рынку, а не лимитки. Причина в конце.

Первый сферический тест(временные рамки чуть меньше 2 месяцев):

Что то сильно красиво получилось, где то есть подвох..

Что то сильно красиво получилось, где то есть подвох..Анализируем:

комисии не учтены,

задержки исполнения не учтены,

проскальзывание не учтено,

исполнение сделок по цене закрытия бара,

бары построены из тиков сделок.

Так как исполнение идет по закрытию бара на основе сделки, то не факт что сделка была по ask, что может оказаться лучше реальности если робот будет продавать в этот момент.

Немного исправим этот нюанс. Будем строить бары по середине спреда (bid+ask)/2, в итоге получаем такую картину:

( Читать дальше )

Роботостроителям. Как действовать в исключительных ситуациях?

- 16 ноября 2011, 12:14

- |

Добрый день

Смартлаб набирает популярность, на ресурсе тусит все больше народу, надеюсь среди них есть ротостроители с хорошим опытом:)

Есть две алгоритмичные проблемы и хотелось бы услышать от специалистов как они их решили.

Админы, вытолкните плиз на главную:)

( Читать дальше )

Смартлаб набирает популярность, на ресурсе тусит все больше народу, надеюсь среди них есть ротостроители с хорошим опытом:)

Есть две алгоритмичные проблемы и хотелось бы услышать от специалистов как они их решили.

Админы, вытолкните плиз на главную:)

( Читать дальше )

Анализ секторов и финансовых показателей

- 14 ноября 2011, 20:59

- |

Аналитик компании United Traders, Рафаэль Григорян представляет Вашему вниманию свежий выпуск авторского аналитического обзора о фондовых рынках США. Выпуск от 14 ноября 2011. Специальный гость — трейдер United Traders, Сергей Майоров.

Ценная подборка №13. Одна из главных причин по которой хорошие системы начинают плохо работать

- 10 ноября 2011, 23:05

- |

«Единственный урок, который можно извлечь из истории, состоит в том, что люди не извлекают из истории никаких уроков.»

Бернард шоу

Ralf Vince провел эксперимент с 40 кандидатами наук, но не профессиональными игроками, и не статистиками. Им предложили сыграть в простую компьютерную игру, в которой они бы выигрывали 60% времени. Каждому дали по $1000 и попросили ставить столько, сколько они хотят, в каждой попытке. После 100 попыток, только 2 из 40 (5%) увеличили свои $1000.

Бернард шоу

Ralf Vince провел эксперимент с 40 кандидатами наук, но не профессиональными игроками, и не статистиками. Им предложили сыграть в простую компьютерную игру, в которой они бы выигрывали 60% времени. Каждому дали по $1000 и попросили ставить столько, сколько они хотят, в каждой попытке. После 100 попыток, только 2 из 40 (5%) увеличили свои $1000.

Спецвыпуск посвященный Алгоритмическому трейдингу

- 10 ноября 2011, 19:50

- |

Аналитик компании United Traders, Рафаэль Григорян представляет Вашему вниманию свежий выпуск авторского аналитического обзора о фондовых рынках США. Выпуск от 10 ноября 2011. Специальный гость — трейдер United Traders, Константин.

Ценная подборка №10. Идеи мани-меджмента и Z - счет

- 09 ноября 2011, 12:20

- |

Изучение процентных соотношений выигрышных и убыточных сделок является только частью работы, которую необходимо проделать перед тем, как начать реальную торговлю. Этот анализ предполагает, что результаты сделок не зависят друг от друга. Хороший пример такой взаимной независимости результатов — бросание монеты. Вероятность выпадения решки всегда 50%, вне зависимости от того, что выпало в прошлый раз. Для независимых событий прошлый результат не оказывает влияния на вероятность последующего события.

На рынке, однако, может существовать зависимость между сделками, когда исход текущей сделки зависит от результата предыдущей сделки. Например, убыток, полученный для длинной позиции может влиять на вероятность получения прибыли в будущем. Хорошим примером такого рода ситуации является карточная игра. После того, как карта сыграна, она убирается из игры и, таким образом, изменяет вероятность выпадения следующих карт. В тоже время, следующая карта все равно выпадает случайным образом. Таким образом, за карточным столом причудливым образом сочетается как случайный характер игры, так и зависимость от уже произошедших действий. Раз такого рода зависимости существуют, значит их можно использовать в торговле для получения дополнительных шансов на прибыль.

( Читать дальше )

На рынке, однако, может существовать зависимость между сделками, когда исход текущей сделки зависит от результата предыдущей сделки. Например, убыток, полученный для длинной позиции может влиять на вероятность получения прибыли в будущем. Хорошим примером такого рода ситуации является карточная игра. После того, как карта сыграна, она убирается из игры и, таким образом, изменяет вероятность выпадения следующих карт. В тоже время, следующая карта все равно выпадает случайным образом. Таким образом, за карточным столом причудливым образом сочетается как случайный характер игры, так и зависимость от уже произошедших действий. Раз такого рода зависимости существуют, значит их можно использовать в торговле для получения дополнительных шансов на прибыль.

( Читать дальше )

Автоматизированная «заявка-охотник»

- 13 октября 2011, 22:45

- |

Hunt Order — так американские трейдеры называют заявку, которая автоматически исполняется на любой ECN или MM, не оставляя другим участникам торгов шансов на то, чтобы забрать ликвидность со стороны спроса или предложения.

Рассмотрим пример: акция TFM торгуется по цене спроса 50 центов и цене предложения 52 цента. Но на ленте мы видим записи белого цвета, сообщающие об исполнении заявок по 51 центу. Можно заметить, что при попытке кого-то из игроков подняться к этой цене, заявка на покупку по 51 центу не задерживается дольше мгновения. Но предложения по той же цене в 51 цент забираются совсем не так быстро. Многие участники торгов могут присоединиться к предложению по 51 центу, и ждать в очереди исполнения. В данном примере мы столкнулись с продающей «заявкой-охотником», автоматически исполняющей все заявки на покупку по цене 51 цент. Проще говоря, это компьютерный алгоритм, который продает акцию по цене 51 цент любому участнику торгов — через любую ECN или Market Maker.

( Читать дальше )

1 000 000 000 рублей за проскальзывание

- 12 октября 2011, 21:23

- |

При тестировании торговых систем очень важно не заниматься самообманом и стараться ставить систему в максимально жесткие условия моделирования. Одним из таких условий является учет проскальзывания.

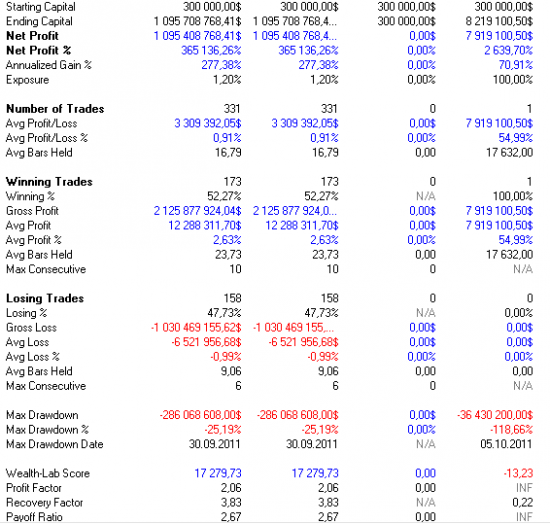

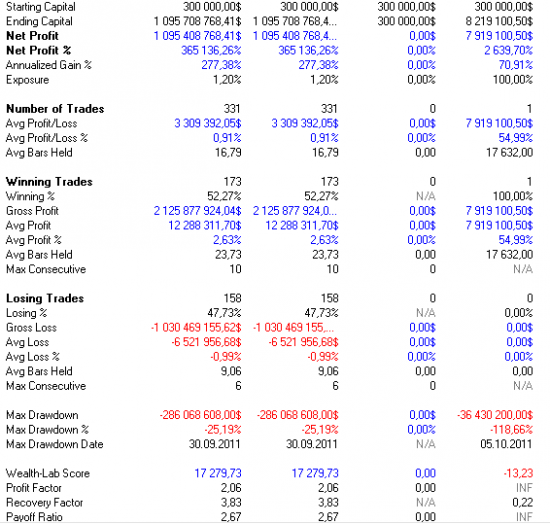

К примеру, ниже выходные данные моей системы протестированной с 2005 по 2011 на фьючерсе РТС на часовках. Просскальзывание равно нулю.

А вот та же система, но с проскальзыванием равным 100 пунктов на один контракт, что ближе к реальным условиям (при торговле суммами более 10 млн. рублей).

К примеру, ниже выходные данные моей системы протестированной с 2005 по 2011 на фьючерсе РТС на часовках. Просскальзывание равно нулю.

А вот та же система, но с проскальзыванием равным 100 пунктов на один контракт, что ближе к реальным условиям (при торговле суммами более 10 млн. рублей).

фильтрация времени входа, как диверсификация

- 06 октября 2011, 20:25

- |

сейчас во время документирования результатов оптимизации системы, наткнулся на интересную пару скриншотов, которая навела меня на мысль о диверсификации не только по типам систем (тренд-контртренд), или их логике, а банально настройке параметров под время торговли.

если одни параметры подходят для работы во время сессии, а другие ночью при неизменной логике, так и надо настраивать бота, фильтруя все неудачные часы его работы

на графиках как раз 2 разных набора параметров, а снизу гисторграмма net profit/loss в зависимости от времени входа в сделку.

если одни параметры подходят для работы во время сессии, а другие ночью при неизменной логике, так и надо настраивать бота, фильтруя все неудачные часы его работы

на графиках как раз 2 разных набора параметров, а снизу гисторграмма net profit/loss в зависимости от времени входа в сделку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал