Алгоритм

Вечерние посиделки. Торговый алгоритм.

- 24 июня 2015, 23:05

- |

Прогон почти на всех валютных парах, кроме экзотики, которые предоставляются в БКС-форекс.

Если кто-то заинтересован в извлечении результатов из работы алгоритма — добро пожаловать в личку.

- комментировать

- Комментарии ( 8 )

Programming and NYSE

- 24 июня 2015, 17:49

- |

Как работаю сейчас: В ТОСе формула, которая выдает сигнал. На основе его открываю график и делаю вывод. Перехожу в другую платформу и там делаю сделку. Очень часто сигнал ложный в виду ограничений на формулы ТОСа. (нельзя их делать сложными)

Хочется иметь возможность написать алгоритм полноценно. Мне НЕ нужна поддержка торговли. Просто исторические данные и реалтайм.

Подскажите на что обратить внимание?

Критерии:

Язык программирования — любой (внешний, внутренний. Лишь бы функциональный)

Цена: желательно 0 =) (Смотрел InteractiveBroker. Все зашибись, но 10к для депо это через чур)

Без задержек: реалтайм котировки.

Спасибо. Надеюсь подскажите

Ночные посиделки. Торговый алгоритм.

- 24 июня 2015, 00:52

- |

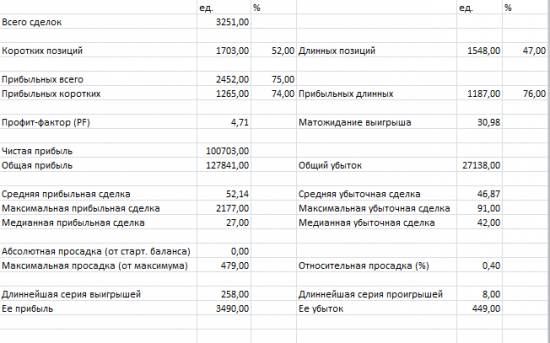

Пока только это:

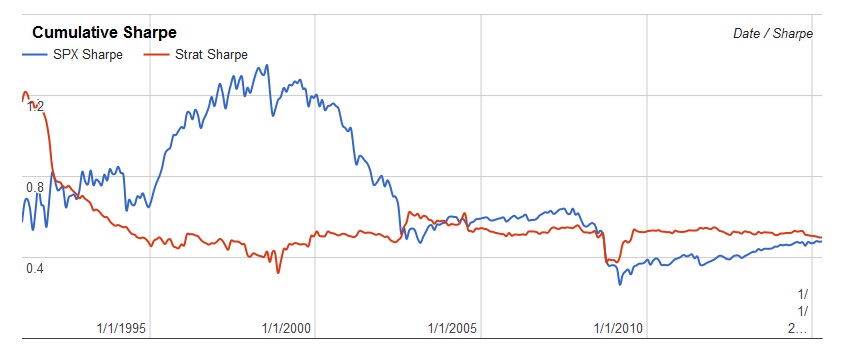

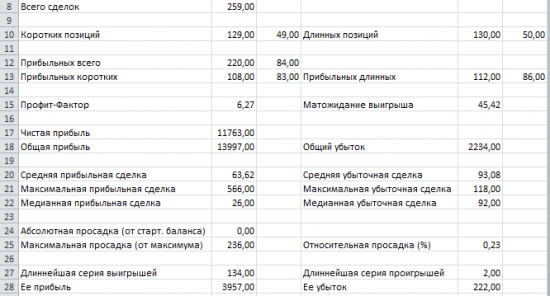

EURUSD+USDJPY (10 000 баров)

Из оптимизаций только фиксированный стоп на все сделки. Грааль?

ПС. Если есть люди, заинтересованные в извлечении результатов из работы алгоритма — добро пожаловать в личку.

Стратегия на основе асимметрии стат. распределения

- 23 июня 2015, 13:42

- |

Вариант стратегии, использующей ассиметрию статистического распределения доходности, рассмотрен в блоге blog.johnorford.com.

Напомню, приращение цены какого-либо актива равна разнице между его ценой в конце расчетного периода и ценой начала периода:

( Читать дальше )

Тема дня # 25. Попробовал я тут поизучать алгоритмы

- 18 июня 2015, 14:32

- |

Просто, пока это для меня — terra incognitta, хочу хоть какие-то знания получить.

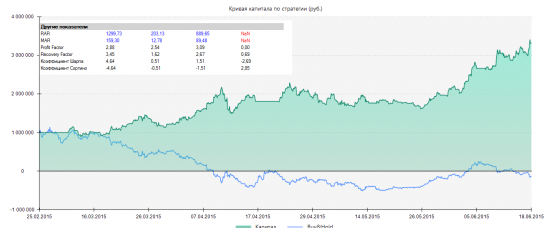

Алгоритм трендследящий. Период наблюдения 1000 баров.

Ниже на рисунке представлен график equity на исторических данных

Рисунок Кривая капитала по стратегии

что смущает во всей этой истории?

- срок жизни этого алгоритма?

- как понять, что алгоритм перестал работать? как просчитать возможный срок жизни любого алгоритма? даже перспективного

- почему этот алгоритм на исторических данных только по одному инструменту мне нравится, а по другим инструментам нет?

- почему убыточных сделок по количеству больше, а стратегия всё равно приносит прибыль?

- как найти инструмент с отрицательной корреляцией к моему отобранному инструменту, т.е. сделать пару, работающую в противофазе?

( Читать дальше )

Как быстро увеличить производительность алгоритма. Часть 2

- 18 июня 2015, 14:19

- |

Прошлая часть — см. в моем блоге.

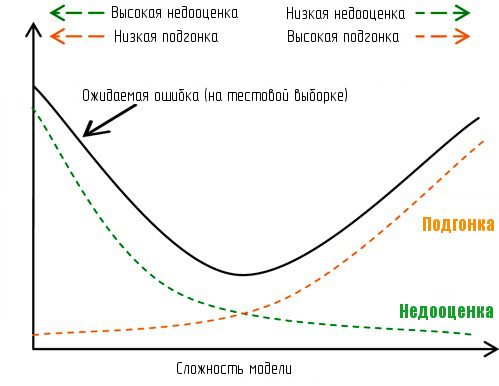

В этой части разберем технику улучшения производительности стратегии, использующую множество моделей.

Одним из наиболее мощных методов улучшения прибыльности вашей модели является объединение нескольких алгоритмов в так называемое «множество». Теория состоит в том, что комбинируя разные модели и их предсказания, мы получаем более робастные результаты. Тесты показывают, что даже объединение простых моделей может быть производительнее более сложной, но единственной стратегии.

Существует три основных техники объединения:

Смешивание:

Смешивание основано на создании моделей, прогоняемых на немного различных тренировочных наборах и усреднения их результатов для получения одного предсказания. Тренировочный набор переделывается путем повторения или удаления вхождений данных, в результате чего получается несколько разных наборов. Этот процесс работает хорошо для нестабильных алгоритмов (например, деревья решений) или, если присутствует определенная степень случайности в процессе создания моделей ( как, например, начальные веса в нейронных сетях). Получив усредненное предсказание для коллекции моделей с высоким значением подгонки, мы можем уменьшить результирующую подгонку без увеличения недооценки, что приведет к лучшим результатам.

( Читать дальше )

Исправления в "Алгоритмах маркетмейкера"

- 18 июня 2015, 13:48

- |

В цикле статей "Алгоритмы маркетмейкера" в пятой части был размещен мой код на C# для реализации стратегии оптимального управления ордерами. Пользователь сайта Eskalibur обнаружил в нем несколько ошибок, которые значительно влияли на результат, и доработал алгоритм до полного соответствия оригинальной статье. Его код я поместил в конце пятой части цикла статей (см. также комментарии к ней). Прошу всех, кто пробует применять эту стратегию, использовать именно этот листинг.

Хочу выразить благодарность за проделанную работы Eskaliburу и пользователю r0man, который также работает в направлении практического применения алгоритма. Думаю, у них все обязательно получится, и по результатам разместим отдельную статью на сайте.

Как быстро увеличить производительность алгоритма. Часть 1

- 17 июня 2015, 13:01

- |

Основные принципы увеличения прибыльности алгоритмов автоматизированной торговли изложены в блоге Inovancetech. Представляю здесь перевод этой статьи. В ней использованы некоторые алгоритмы и результаты цикла про машинное обучение (часть 1, часть 2).

После построения алгоритма, вам нужно убедиться, что он робастен и будет генерировать прибыльные сигналы при реальной торговле. В данном посте мы представим 3 легких способа увеличить производительность вашей модели.

Прежде чем улучшать модель, вы должны определить базовую производительность стратегии. Самый лучший способ сделать это — протестировать модель на новых исходных данных. Однако, вы всегда владеете довольно ограниченным набором данных, несмотря на их множество, предоставляемое финансовыми институтами. Значит, вы должны тщательно обдумать, как использовать имеющийся набор. По этим причинам, самое лучшее — разделить его на три отдельных части.

( Читать дальше )

Алгоритм заливает нефть Brent крупными партиями от $64 за баррель второй день

- 16 июня 2015, 21:34

- |

Алгоритм примерно такой:

толпа начинает откудать нефть, как только происходит отскок до пороговой величины (а порог находится в районе $64 и выше), в рынок одним приказом вбрасывается объем, который разом сдвигает цену на 20 центов!

Вчера наблюдал это весь день (можно насчитать 7 таких крупных заливок)

Может быть это кто-то из нефтяников хеджирует свой риск от падения цен на нефть...

В любом случае, присутствие этого продавца держит нефть под давлением последние два дня (всего 4-й день падает уже) и приводит к тому, что внутридневная волатильность в нефти сжалась. Если бы не продавец этот, то нефть сейчас была бы повыше...

Интерес на продажу, судя по всему, привязан именно к цене, что заставляет меня думать что это хеджер. Потому что когда кто-то разгружает позицию «во что бы то ни стало» продажи идут лесенкой до тех пор, пока позиция не будет ликвидирована.

Такие мощные пиковые продажи наблюдаются именно в Brent, в фьючерсах WTI такого нет.

Получение real-time данных с Google Finance

- 15 июня 2015, 11:59

- |

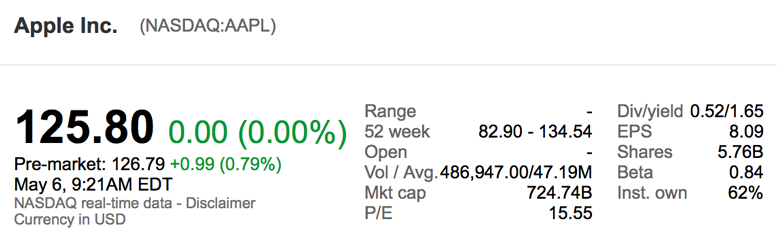

Существует класс алгоритмов, основанных на корелляции цен активов на разных рынках. Для того, чтобы исследовать такие корелляции, например, между американским и российским рынком, необходимо иметь доступ к данным в реальном времени с западных бирж, поставку которых предлагают специальные провайдеры за довольно существенную плату.Однако, есть возможность использования вместо платного датафида парсинг данных real-time с сайта Google Finance. На таких данных высокочастотную стратегию, конечно, не построить, но для более медленных стратегий такой способ вполне подойдет. Впрочем, на высоких частотах сильной корелляции с американцами уже давно нет, и HFT алгоритмы с такой идеей не работают, а вот на длинных промежутках времени есть очень широкое поле для исследований. Как осуществить получение данных с Google Finance рассмотрено в блоге

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал