Алроса

📈Алроса растёт на 2.7% после объявления дивидендов

- 30 августа 2021, 16:51

- |

Наблюдательный совет «АЛРОСА» рекомендовал выплатить 8,79 рубля на акцию в виде дивидендов за первое полугодие 2021 года, сообщила компания. Отсечка по дивидендам — 19 октября этого года🤑

Дивиденды совпали с нашим прогнозом😉

- комментировать

- Комментарии ( 2 )

Дивиденды АЛРОСА составят ₽8,79 на акцию

- 30 августа 2021, 16:44

- |

дивиденды по результатам первого полугодия 2021 г. в размере 8 руб. 79 коп. на одну обыкновенную именную акцию

совокупно по всем обыкновенным именным акциям АК «АЛРОСА» (ПАО) составляет 64 738 047 887,70 руб.

Утвердить 19 октября 2021 г. в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

собрание акционеров - 30.09.2021

закрытие реестра для собрания - 06.09.2021

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

Почему я всегда предпочитаю акции всем другим видам инвестирования?

- 27 августа 2021, 08:51

- |

Сравнивая разные виды инвестирования хотелось бы показать почему акции являются самым основным видом инвестирования и сохранения капитала во всем мире. Не облигации, не банковские вклады и не недвижимость, а именно акции.

Будет понятно на таком упрощенном примере. Если вы инвестировали средства в квартиру, то вы получаете доход от того, что причастны к жизни всего лишь одной семьи, которая тратит часть своего бюджета на аренду у вас этой квартиры. При этом у вас остаются риски связанные с локацией данной квартиры (например, рядом построят завод или проведут шумную трассу или данный район станет менее удобным), с самой квартирой (пожар, залив, плохие соседи) и вообще просто с изменением цен аренды на рынке недвижимости. Большая сумма денег вложена в один рынок в одной географической локации и поступает доход только от 1 отдельно взятой семьи.

Но что если вложены деньги в подобный моему портфель российских акций?

( Читать дальше )

Подсчитаем комиссии (блог 184)

- 26 августа 2021, 16:43

- |

Некоторым эти комиссии кажется мелочными. Но на самом деле это не так. На них живет и процветает Ваш брокер совершенно ничем не

рискуя. Да он должен каждому трейдеру ботинки чистить и сдувать пылинки с его сюртука. А что на самом деле имеем?!!!

Короче, продал частично Алросу и получил чистыми 3100 руб. или 63 кг. сахарного песка! Это хорошая добавка к пенсии пенсионеру

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донаты, поддержать автора и его канал:

yoomoney.ru/to/410014495395793

Набсовет Алроса 26 августа даст рекомендации по дивидендам за I полугодие

- 24 августа 2021, 13:14

- |

Несмотря на выплату в июне-августе рекордных дивидендов по итогам 2020 года в сумме 70 млрд рублей, компания обладает достаточными ресурсами для выплаты не менее 100% свободного денежного потока за I полугодие 2021 года, как и предусмотрено действующей дивидендной политикой. Но окончательное решение здесь, конечно же, за нашими акционерами

Free cash flow компании по итогам полугодия составил 64,7 млрд рублей, на уровне прогнозов

По оценке «ВТБ Капитала», при выплате 100% FCF за первое полугодие акционеры могут получить 11,8 рубля на акцию (дивдоходность 8,8%). За 2020 год «АЛРОСА» перечислила акционерам 9,54 рубля на акцию (дивдоходность около 7%)

АЛРОСА переведет свою тяжелую технику на газодизельный режим с использованием СПГ, сэкономит ₽500 млн в год

- 19 августа 2021, 12:39

- |

Это позволит снизить себестоимость открытых горных работ, повысить операционную эффективность и улучшить показатели экологичности оборудования, снизив выбросы на треть.

Ежегодная экономия оценивается в сумму до 0,5 млрд рублей. Проект будет иметь экологический эффект – выброс парниковых газов будет сокращен на 20-30% в СО2-эквиваленте.

источник

Алроса примет решение по руднику Мир в конце 21 - начале 22 гг

- 17 августа 2021, 16:27

- |

начальник управления по корпоративным финансам "Алросы" Сергей Тахиев в ходе онлайн-конференции инвестиционной компании БКС.

«Решение будет принято где-то в конце этого года — начале следующего года»

Запасы рудника, в случае его восстановления, дадут прирост показателю EBITDA компании на 20-25%.

Решение о восстановлении будет зависеть не только от экономической составляющей, но и от безопасности производства.

«Алроса» может принять решение по руднику «Мир» в конце 2021 г. — начале 2022 г. (fomag.ru)«Если есть риск повторения этой ситуации (аварии 2017 года — прим. ТАСС), то мы это не делаем»

Диалог с компанией Алроса

- 17 августа 2021, 16:03

- |

🔔На нашем ютуб-канале стартовала конференция с компанией “Алроса”, крупным производителем алмазов.

На конференции вы узнаете, стоит ли сейчас покупать акции компании, на какие дивиденды могут рассчитывать акционеры, а также эксперты ответят на ваши вопросы.

Подключайся :)

На конференции вы узнаете:

🔹 стоит ли сейчас покупать акции компании

🔹 на какие дивиденды могут рассчитывать акционеры

🔹 как развиваются зарубежные проекты «Алросы»

🔹 также мы ответим на ваши вопросы

Алроса. Обзор финансовых показателей 2-го квартала 2021 года

- 17 августа 2021, 14:32

- |

Алроса опубликовала финансовые результаты по МСФО за 2-й квартал 2021 года. Продажи компании за этот отчетный период были уже известны, поэтому справедливо было ждать хорошие результаты. Отчет и правда оказался успешным, но свободный денежный поток оказался ниже моих ожиданий, но обо всем по порядку.

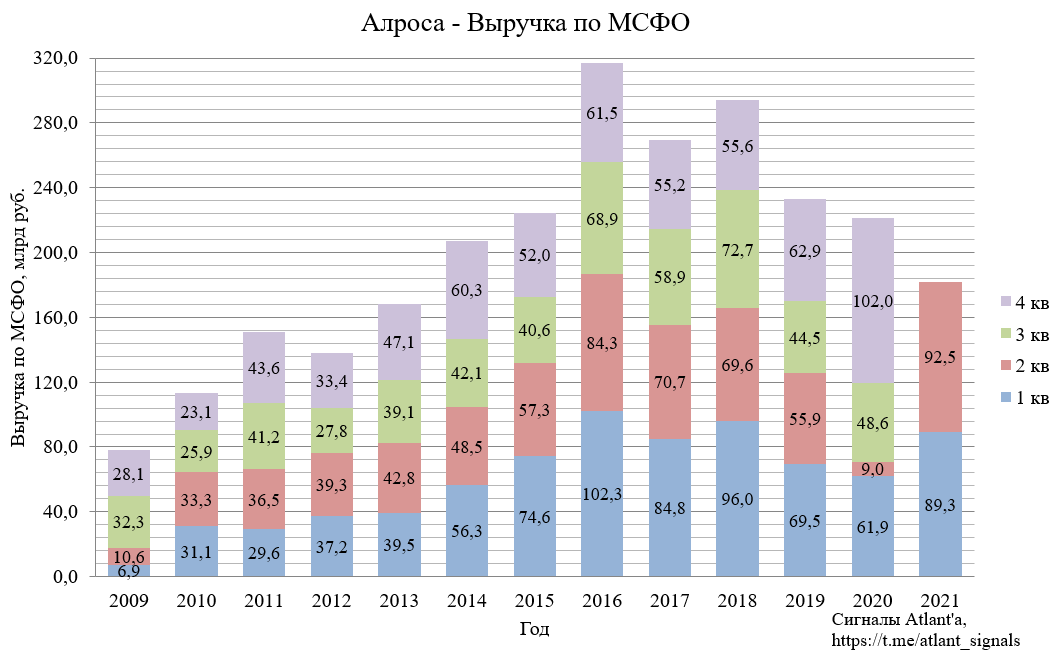

Выручка во 2-м квартале составила 92,5 млрд руб. и выросла на 927% относительно прошлого года и на 4% относительно предыдущего квартала.

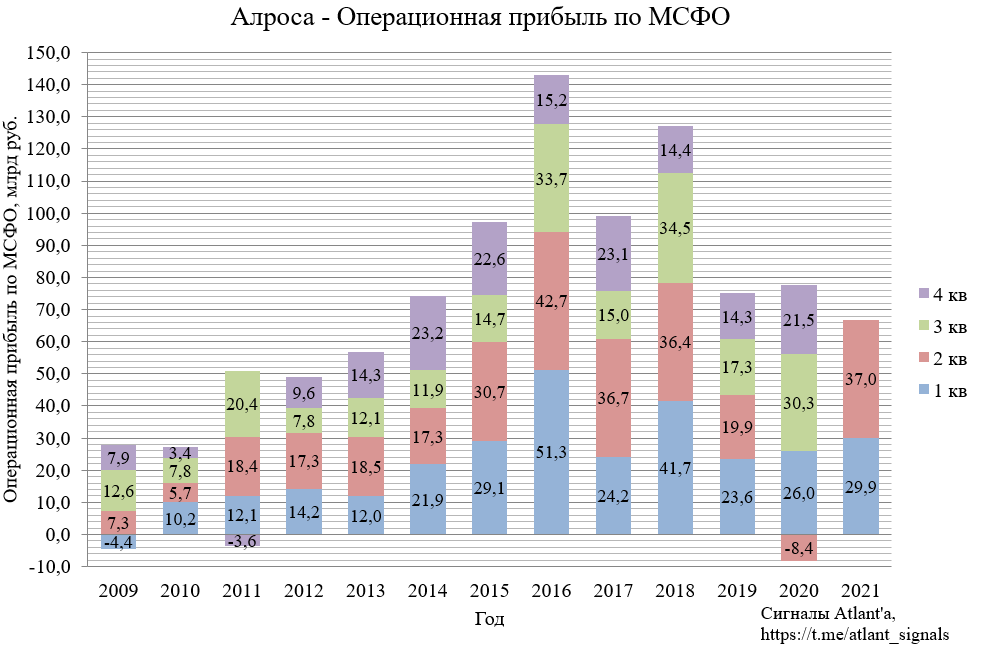

Операционная прибыль во 2-м квартале составила 37,0 млрд руб. против убытка годом ранее. Относительно предыдущего квартала рост составил 24%, при сопоставимой выручке операционная прибыль увеличилась благодаря росту цен на алмазы и меньшему объему продаж. Если рассматривать в разрезе 2-х кварталов, то лучше показатель был только в 2016 году.

( Читать дальше )

Промежуточный дивиденд Алроса может составить 9 рублей на акцию - Промсвязьбанк

- 16 августа 2021, 12:45

- |

EBITDA АЛРОСы во 2 квартале 2021 г. составила 45,5 млрд рублей, что на 36% выше уровня предыдущего квартала. Консолидированная выручка по МСФО выросла на 3% к предыдущему периоду — до 94 млрд рублей на фоне восстановления цен на алмазное сырье (рост на 7%) и улучшения структуры продаж. Чистая прибыль повысилась на 26% ко 2 кварталу, до 30,2 млрд руб., благодаря росту рентабельности продаж.

Мы оцениваем представленную отчетность как ожидаемо сильную. Прогноз компании позволяет ожидать хороших результатов в целом по 2021 году. Мы смотрим на АЛРОСу как на крепкую дивидендную историю. В соответствии с дивидендной политикой мы ожидаем, что промежуточный дивиденд может составить 9 рублей на акцию. Имеющиеся в распоряжении компании денежные средства превысили долг компании, обеспечив отрицательный показатель долговой нагрузки (Чистый долг/EBITDA: -0,2х). Он позволяет выплачивать АЛРОСА 100% свободного денежного потока. Наша оценка справедливой стоимости акции — 148 рублей с рекомендацией «покупать».Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал