Американские Акции

ESG Ratings: Кому и Зачем Нужны Этичные Инвестиции?

- 18 сентября 2019, 22:41

- |

10:27 — Какие параметры входят в расчет ESG рейтинга?

15:40 — Что такое ESG рейтинг

15:51 — E — отношение к окружающей среде

19:45 — S — социальная составляющая

22:49 — G — Управление

25:23 — Пример ESG рейтинга

27:35 — Топ 4 компаний с высоким ESG рейтингом от издания Kiplinger

31:11 — Кризис-радар

32:13 — Реструктуризация модельного портфеля. Выход из Global Blood Cord (CO) Технический анализ и фундаментальные показатели эмитентов:

36:41 — Анализ Healthcare Services Group (HCSG)

42:32 — Анализ Symantec Corp (SYNC)

47:57 — Анализ Walgreens Boots Alliance (WBA)

50:15 — Анализ McDonald's (MCD)

56:46 — Анализ Medifast (MED)

- комментировать

- ★1

- Комментарии ( 2 )

Что мы знаем о животных?

- 18 сентября 2019, 11:28

- |

Друзья, всем привет!

По данным Stratistics MRC, мировой рынок ветеринарного здравоохранения оценивался в $27,42 млрд в 2017 году, и ожидается, что к 2026 году он достигнет объема в $60,54 млрд.

Росту рынка способствуют такие факторы, как:

- рост числа инфекционных заболеваний животных,

- растущая осведомленность о здоровье животных,

- технологические достижения в диагностике,

- инициативы Всемирной ветеринарной ассоциации.

С другой стороны, есть и препятствия: протесты активистов против исследований на животных, а также ограничения, введенные регулирующими органами против чрезмерного использования антибиотиков в животноводстве.

Давайте посмотрим, как обстоят дела у компаний, которые строят свой бизнес в ветеринарной индустрии. В обзоре не приведены такие фармацевтические гиганты, как Bayer, Merck&Co и Sanofi, которые контролируют значительную часть рынка ветеринарных услуг, а только те, чей бизнес полностью или в значительной степени строится в этой сфере.

( Читать дальше )

Facebook, стоит ли покупать?

- 17 сентября 2019, 20:40

- |

— Прибыль 1,2 квартал упала. Страшно ли это?

— Обзор финансовых показателей

— Вывод и таргет

Прибыль ФБ за 1 квартал упала на 51%, во 2 квартале на 49%. Сильнейшее падение, но здесь важно понять, чем оно обусловлено. Ответ очень прост, на ФБ наложили штраф в 5 млрд долларов из-за раскрытия данных пользователей, который как раз был уплачен в течении двух кварталов. А также они заплатили разовый налог в размере 1 млрд долларов.

Так как это едино разовые убытки, то лучше обратится к финансовым показателям чтобы понять где могла быть цена на акцию, исключив штраф, и где может быть цена акций ФБ в 2019-2020г.

Финансовые показатели

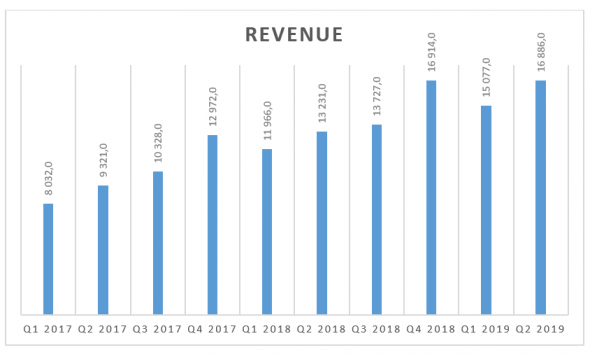

Как мы видимы, выручка продолжает расти как в 1 так и 2 кварталах на 26% и 28% соответственно. Обусловлен рост выручки приростом пользователей и запуском новой рекламы, например, Stories Instagram.

( Читать дальше )

Мысли по рынкам. Нефть, биткоин, американские акции | 15 сент. 2019

- 15 сентября 2019, 09:51

- |

#товары

Сезонность по зерновым приближается к своим годовым минимумам. Состояние кукурузы и сои в этом году плачевное, созревание идет с большой задержкой, уборка начнется, скорее всего, тоже позже обычного. По пшенице не все так плохо, так что в случае осеннего ралли, буду делать именно на сою с кукурузой.По нефти сезонно ждем снижения, Минэнерго США прогнозирует излишек нефти в мире на конец 2019 — начало 2020 года, так что не исключаю отработку сезонности в шорт. Но пока нефть внутри треугольника, среднесрочно ее не торгую (но внутри дня хорошая возможность поторговать во внутрь баланса).

#криптовалюта

Биткоин в сужающемся треугольнике, волатильность падает, как скоро выстрелим — неизвестно. Судя по индикатору волатильности и опыту прошлой осени, треугольник может формироваться еще как минимум месяц. Но если раньше казалось, что выход из треугольника будет вниз, то сейчас не исключаю и рост. Так что если прострелим вверх, можно будет покупать на откате. Но при этом нужно будет смотреть на общее состояние всего крипторынка. Пока еще мой крипто-индекс смотрится довольно-так слабо, биткоин сильнее всех.

( Читать дальше )

Лучшие дивиденды из 8 отраслей США

- 14 сентября 2019, 10:52

- |

Базовые материалы: ETRN (13%); ET (8.5%); OXY (7%)

Потребительские товары: MO (8%); F, KTB, PM (по 6%)

Финансы: MAC (9%); IVZ (7%); KIM, SPG (по 5%)

Здравоохранение: ABBV (6%); PFE, GILD (3,5%)

Промышленные товары: WY (5%); FLR, RYN (4%)

Услуги: SIG (9%); M (8,5%); BBBY, LB (6%)

Технологии: CTL, IRM (7,5%); NLSN (6%), T (5%)

Коммунальные услуги: PPL (5%); OKE, D (по 4,5%).

А теперь про исследование индикатора P/E, который часто коррелирует с дивидендной доходностью компаний:

На прошлой неделе результаты сравнялись (это была 4-я нед исследования). А на конец этой с 9 по 13 сентября 2019 года, портфель «переоцененных» рынком компаний +0,79%, а «недооцененных» (низкий P/E)

( Читать дальше )

Встречают по одежке: производители бумажной упаковки

- 12 сентября 2019, 13:06

- |

Согласно статистике Smithers Pira объем мирового рынка упаковочной продукции достигнет $1 трлн к 2020 году. Для сравнения в 2015 году он оценивался всего в $839 млрд. Вот несколько последних тенденций, которые способствуют этому впечатляющему росту:

- Персонализация. Ярким примером этого тренда стали имена людей на этикетках Coca-Cola и Nutella. В штатах его бодро подхватили производители чипсов и пива.

- Открытость. Стремление показать товар лицом и продемонстрировать, что им нечего скрывать от потребителя, в прямом смысле слова стала захватывать упаковочный рынок.

- Мягкая упаковка взамен твёрдой. Новые более качественные виды пластика позволяют экономить место, быстрее фасовать продукты и снизить косты на производство. Кроме того, такие высокотехнологичные пластмассы быстрее разлагаются и наносят меньше вреда окружающей среде.

- Использование вторсырья также является важной тенденцией современности. Компании отчитываются о своем вкладе в защиту окружающей среды и с радостью поддерживают подобные инициативы.

( Читать дальше )

9/11 инвестиции в войну

- 11 сентября 2019, 15:35

- |

Когда биржи снова открылись 17 сентября, индекс SPX к концу дня потерял 5%.

При этом, акции General Dynamics Corporation (GD) к концу 17-го сентября выросли на 9%.

Lockheed martin (LMT) на 14%

Raytheon Company (RTN) на 25%

а Boeing Company (BA) и United Technologies Corporation (UTX) потеряли более 20%.

Все эти компании так или иначе связаны с гос.заказом США, причём оборонными заказами.

Я не вникал в нюансы, но моё предположение: лучше не пытаться заработать на войне. Грех это

Кстати, недавно по мотивам выпуска на CNBC сделал небольшой пост о росте военных расходов в Мире с 1998 года.

Гайд по балансовому отчету от аналитика биржи

- 08 сентября 2019, 10:01

- |

Еще одно видео по материалам курса Санкт-Петербургской биржи на моем канале: http://investcab.ru/ru/uch_centr/kurs/finbase.aspx

( Читать дальше )

Смотрим графики про выборы. +мой портфель

- 06 сентября 2019, 19:15

- |

Например, у меня в портфеле LB (основной актив Victorias Secret), и вот: популярность бренда, если судить по запросам не сильно изменилась с 2016 года. При этом, акции за это время упали в 5 раз!

В моем личном пенсионном фонде, кстати, на сегодня позиции делять (почти поровну): LB, TSLA, BHGE, ATVI, CMCSA, PM, RHI, VZ, OMC, NVDA.

А по теме выборов google trends говорят о следующем:

На сегодняшний день (3 дня до выборов) «Умное голосование» более, чем 3 раза отстает по запросам от «выборы». При этом, сами «выборы»… Да что там, проще вам самим посмотреть или по ссылке.

Самое интересное: Регионы-лидеры по запросу Умное голосование: Орловская и Курская области, Москва, республика Коми, Питер, Курганская и Пензенская области… Можно ждать приятных сюрпризов от них.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал