SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Американский Фондовый рынок

Как торговать на американском рынке? Что работает а что нет.

- 24 октября 2019, 10:13

- |

- комментировать

- Комментарии ( 2 )

Value Investment Projects Services. Расчет инвестиционных мини-проектов по количественным показателям американских эмитентов фондового рынка. Пример.

- 21 октября 2019, 17:42

- |

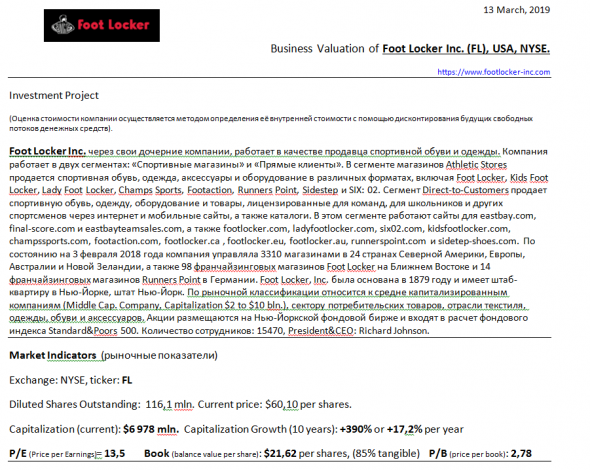

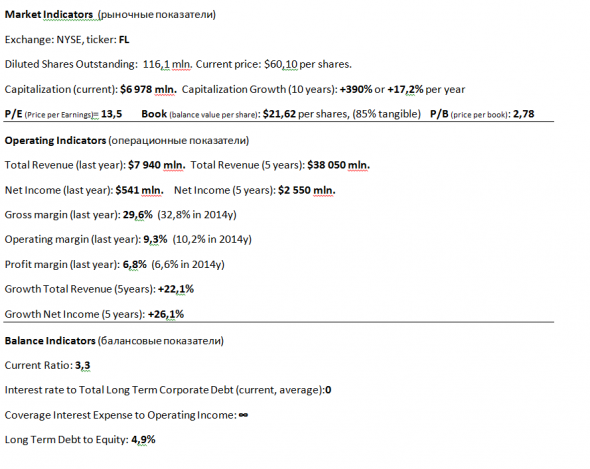

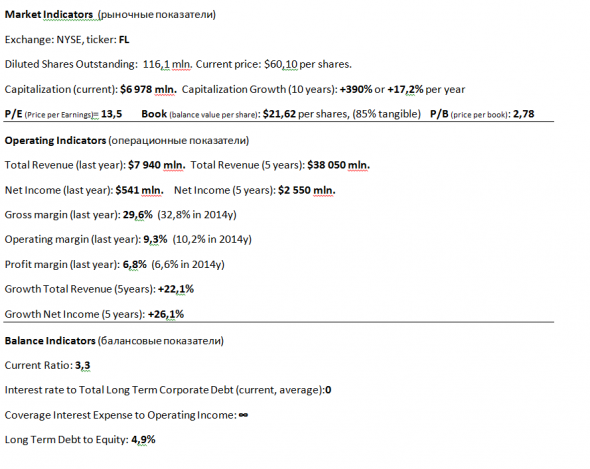

К предыдущему моему посту пример расчета стоимости для компании из отрасли американского ритейла, продавца одежды и обуви со средней капитализацией Foot Locker Inc., USA, FL-NYSE.

( Читать дальше )

( Читать дальше )

Value Investment Projects Services. Расчет инвестиционных мини-проектов по количественным показателям американских эмитентов фондового рынка.

- 11 октября 2019, 23:01

- |

Предлагаем услуги по подбору инвестиционных инструментов (эмитенты американского фондового рынка) для долгосрочных вложений по методу стоимостного инвестирования (Value Investment).По вашему желанию можем подобрать готовые мини-проекты количественной оценки стоимости компаний и справедливой стоимости покупки их акций. В расчетах применяется метод дисконтирования будущего свободного денежного потока эмитента. В нашем watch-листе компании, получившие высокий инвестиционный статус и прошедшие все основные фильтры отбора. В настоящий момент у нашего портфеля, который насчитывает несколько десятков компаний, следующий потенциал:

Cреднее на портфель акций, если не указано иное:

Рост капитализации 10 лет: +385% (17,1% per year)

Внутренняя стоимость (текущая): $2 940 165 mln.

Свободный денежный поток за 10 лет: $2 157 767 mln.

Капитальные затраты в операционном денежном потоке: 21,1%

( Читать дальше )

Cреднее на портфель акций, если не указано иное:

Рост капитализации 10 лет: +385% (17,1% per year)

Внутренняя стоимость (текущая): $2 940 165 mln.

Свободный денежный поток за 10 лет: $2 157 767 mln.

Капитальные затраты в операционном денежном потоке: 21,1%

( Читать дальше )

Инвестиции по Эллиотту на eToro.

- 10 сентября 2019, 14:28

- |

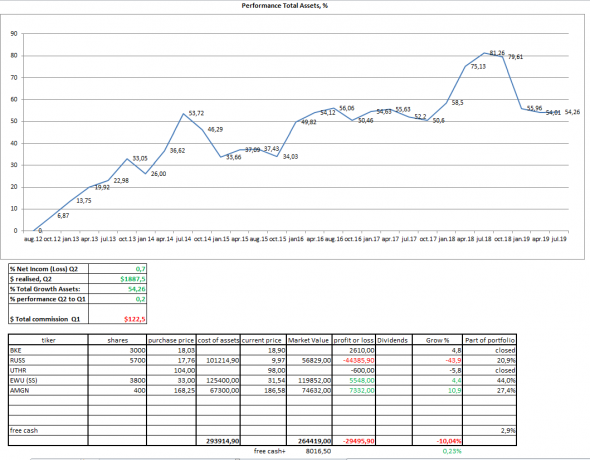

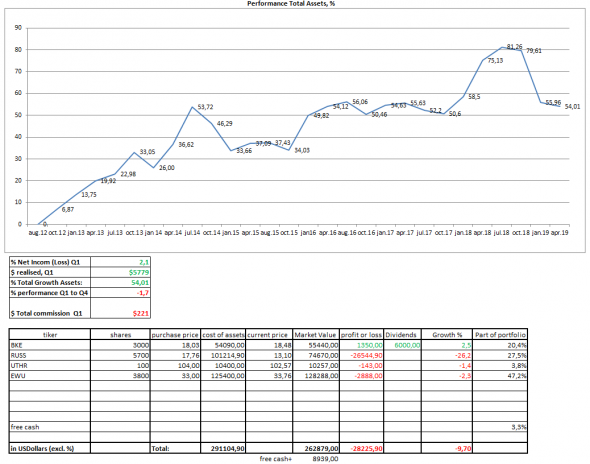

Всем привет! Открыл публичный счет на международной площадке eToro.

В выборе акции опираюсь на волновой анализ. Большую часть капитала держу в акциях от 70 до 80 процентов в зависимости от конъюнктуры рынка. От 20 до 30 процентов использую для краткосрочной и среднесрочной торговли различными активами в том числе и криптовалютой.

Мой ник Fiboinvest. Добавляйте в список отслеживания.

В выборе акции опираюсь на волновой анализ. Большую часть капитала держу в акциях от 70 до 80 процентов в зависимости от конъюнктуры рынка. От 20 до 30 процентов использую для краткосрочной и среднесрочной торговли различными активами в том числе и криптовалютой.

Мой ник Fiboinvest. Добавляйте в список отслеживания.

Про рынок NYSE и NASDAQ.

- 29 апреля 2019, 20:04

- |

Друзья всем привет, многие часто пишут в личном сообщении и задают вопросы по рынку Forex  Очень любят обсуждать эту тему, я понял что почти все пытаются его одолеть и обуздать, получить быструю прибыль ...

Очень любят обсуждать эту тему, я понял что почти все пытаются его одолеть и обуздать, получить быструю прибыль ...

Я хочу посоветовать другой путь, начинайте с более простых вещей, рынков которые легче торгуются и лучше прогнозируются

( Читать дальше )

Очень любят обсуждать эту тему, я понял что почти все пытаются его одолеть и обуздать, получить быструю прибыль ...

Очень любят обсуждать эту тему, я понял что почти все пытаются его одолеть и обуздать, получить быструю прибыль ...Я хочу посоветовать другой путь, начинайте с более простых вещей, рынков которые легче торгуются и лучше прогнозируются

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал