Банки

Выручка Bank of America и Citigroup за 2 квартал покажет отрицательную динамику - Финам

- 13 июля 2021, 16:47

- |

Мы ожидаем неоднозначных результатов. Так, выручка банков, вероятно, покажет отрицательную динамику в годовом выражении, поскольку по-прежнему низкие процентные ставки и не до конца восстановившаяся потребительская активность американских граждан продолжат негативно сказываться на их процентных доходах.Додонов Игорь

ФГ «Финам»

Кроме того, на фоне определенной «нормализации» ситуации на финансовых рынках можно ожидать ослабления доходов банков от торговых операций, что может быть частично компенсировано неплохими показателями подразделений по управлению активами и прайвит-банкинга. В то же время мы прогнозируем существенный рост чистой прибыли банков на фоне продолжающегося роспуска ими резервов на возможные потери по займам.

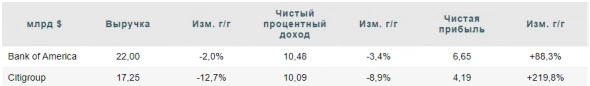

В таблице ниже представлены наши прогнозы ряда основных показателей Bank of America и Citigroup.

- комментировать

- Комментарии ( 0 )

ЦБ разрешил банкам с базовой лицензией проводить операции с облигациями с рейтингом ruAA- Эксперта или AA-(RU) по шкале АКРА

- 13 июля 2021, 14:42

- |

ЦБ выпустил указание, в котором говорится что банки смогут проводить операции с облигациями иных эмитентов при условии, что выпуску облигаций (или эмитенту) присвоен уровень кредитного рейтинга не ниже «ruAA-» по шкале рейтингового агентства Эксперт РА либо «AA-(RU)» по шкале АКРА.

Также для таких для банков расширяются возможности проведения операций и сделок с векселями.

Отмечается, что в капитале организатора торгов должен участвовать Банк России

Банк России учел мнение участников рынка о необходимости расширить банкам с базовой лицензией выбор инструментов инвестирования. ЦБ сохраняет консервативные подходы в отношении рисков, которые такие банки могут принимать на себя.

По отдельным ценным бумагам, которые находятся в портфеле банка с базовой лицензией и перестают соответствовать установленным требованиям, предусмотрена возможность совершать операции и сделки в течение определенного переходного периода.

Расширится перечень ценных бумаг, с которыми банки с базовой лицензией могут совершать операции | Банк России (cbr.ru)

Взять ипотеку в СберБанке теперь могут и иностранцы

- 13 июля 2021, 13:37

- |

С банке считают, что спрос на такую услугу будет пусть не очень большим, но стабильным.

СберБанк начал выдавать ипотеку иностранцам (sber.ru)

Почему ЦБ и МВД ничего не могут сделать со СБЕРом ??

- 13 июля 2021, 12:21

- |

Неделю назад поменял контактный номер в СБЕРе.

НЕДЕЛЮ !!

Сегодня звонят, и начинают:

«Здравствуйте, ФИО.

Вы поменяли номер в СБ.

Технический отдел. Была предотвращена попытка незаконных списаний с вашего счета.

Можете ли вы …»

Да */»!%#$! вашу мать !!!

Неделя прошла, — они уже в курсе.

Почему ЦБ который год не может навести порядок в ПОДКОНТРОЛЬНОЙ ему финансовой организации?

В чем у них проблема??

ТАМ сидят мошенники

В СБЕРе.

Прям в цепочке обработки данных.

ТАМ крупная мошенническая группа — 99% от всех обращений по РФ — про СБЕР!

И отдел безопасности СБЕРа с ними в деле. Ну просто не могут они это все не видеть.

И людей с достаточным для такого дела доступом там не может быть сильно много. Не должно быть проблемой всех проверить.

Любой уважающий себя банк, ценящий свою РЕПУТАЦИЮ, озадачился бы этой проблемой.

Но не СБЕР.

Там репутацию не ценят.

«Все Заняты» (кроме голосового помошника).

Почему Роскомнадзор не чешется?

Утечка персональных данных — их прямая зона ответственности !!

Почему МВД который год не работает?

Десятки тысяч, если не сотни обращений...

Эти личные данные не по базарам годами торгуются.

Их мошенники в СБЕРе в режиме он-лайн обрабатывают.

При такой статистике выборку по цепочке обработки данных любой баран из Полиции должен суметь сделать, если доступ дадут…

Там не настолько длинная цепочка обработки данных, чтобы не взять за *опу в ней каждого.

В конце концов тупо можно всех уволить.

И что?

По факту 3 федеральных органа кто это ОБЯЗАН решать, не считая 4-го — самого СБЕРа.

И нулевой результат

Направить обращение в Роскомнадзор Вы можете через общественную электронную приемную на сайте Роскомнадзора в разделе «Обращения граждан и юридических лиц».

Статистика рынка краудлендинга за июнь 2021

- 13 июля 2021, 11:19

- |

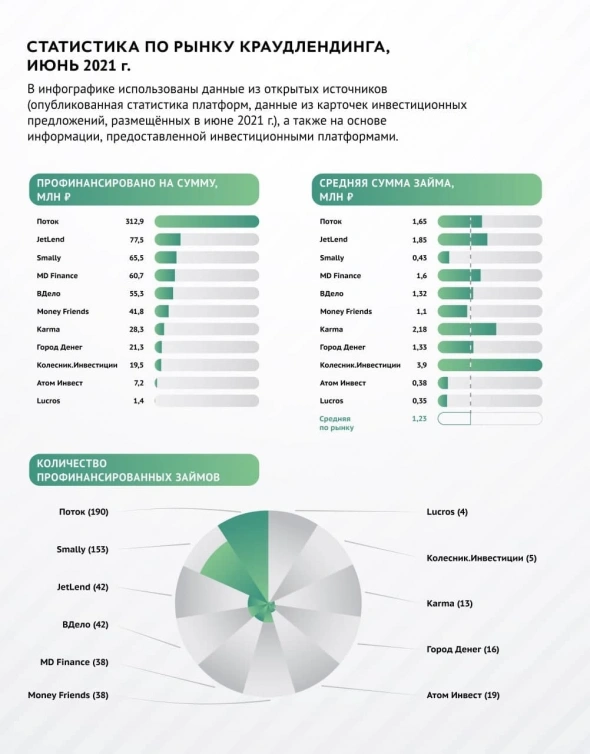

Сразу скажу, что инфографику делали не мы, а наши друзья-конкуренты, по данным из открытых источников. Возможно, некоторые компании немного приукрасили свои показатели, но все же.

По итогам месяца вышли на 2 место. Да, компания лидер пока еще далековато. И да, конкуренты тоже не дремлют

Эта инфографика была бы в разы информативнее, если компании смогли предоставить еще всего два показателя: дефолтность и среднюю доходность инвестора. К сожалению, по заявлениям нашего куратора из ЦБ, в ближайшее время никакой подобной отчетности не планируется. Возможно, к концу года.

Выдать мы и сейчас можем ощутимо больше. Однако у нас в приоритете — минимальное количество дефолтов и, как следствие, жесткий отбор заемщиков.

К слову, о дефолтности. За последние несколько дней этот показатель сначала вырос до 0,47%, затем снова снизился до 0,37%. Во многом благодаря тому, что отказались от услуг коллекторских организаций, которые не показали своей эффективности, и взяли сотрудника в штат.

( Читать дальше )

Банк Санкт-Петербург увеличил чистую прибыль за 1 п/г по РСБУ в 2 раза, до ₽8.7 млрд

- 13 июля 2021, 10:33

- |

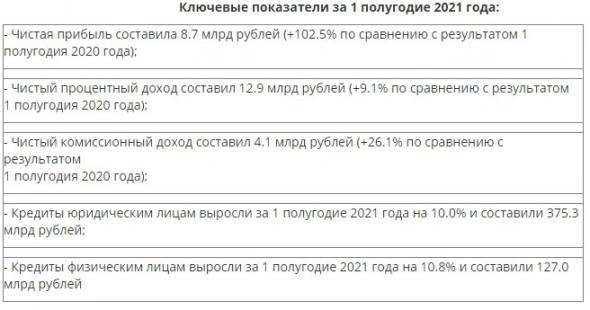

Чистый процентный доход, полученный за 1 полугодие 2021 года, составил 12.9 млрд рублей (+9.1% по сравнению с результатом 1 полугодия 2020 года), включая 7.1 млрд рублей за 2 квартал 2021 года (+19.4% по сравнению со 2 кварталом 2020 года).

Чистый комиссионный доход вырос на 26.1% по сравнению с 1 полугодием 2020 года и составил 4.1 млрд рублей, включая 2.4 млрд рублей за 2 квартал 2021 года (+44.4% по сравнению со 2 кварталом 2020 года).

Чистый доход от операций на финансовых рынках за 1 полугодие 2021 года составил 2.0 млрд рублей (+1.2% по сравнению с 1 полугодием 2020 года), включая 1.2 млрд рублей в течение 2 квартала 2021 года.

Выручка за 1 полугодие 2021 года составила 20.0 млрд рублей (включая 11.5 млрд рублей за 2 квартал 2021 года), увеличившись на 10.1% по сравнению с 1 полугодием 2020 года (+43.7% по сравнению со 2 кварталом 2020 года).

Операционные расходы за 1 полугодие 2021 года составили 7.4 млрд рублей (+7.5% по сравнению с

1 полугодием 2020 года), включая 4.0 млрд рублей за 2 квартал 2021 года (+26.3% по сравнению со 2 кварталом 2020 года).

Резервы за 1 полугодие 2021 года составили 2.7 млрд рублей (-57.6% по сравнению с 1 полугодием 2020 года), включая 1.0 млрд рублей за 2 квартал 2021 года (-50.6% по сравнению с 2 кварталом 2020 года).

Чистая прибыль за 1 полугодие 2021 года составила 8.7 млрд рублей, увеличившись на 102.5% по сравнению с 1 полугодием 2020 года. Чистая прибыль за 2 квартал 2021 года составила 5.3 млрд рублей (+144.3% по сравнению со 2 кварталом 2020 года).

Активы. По итогам 1 полугодия 2021 года активы Банка составили 737.6 млрд рублей (+1.0% по сравнению с 1 января 2021 года; +0.5% по сравнению с 1 апреля 2021 года).

Обязательства. На 1 июля 2021 года объем привлеченных средств клиентов с учетом выпущенных долговых бумаг составил 494.9 млрд рублей (+2.3% по сравнению с 1 января 2021 года; +0.6% по сравнению с 1 апреля 2021 года); средства юридических лиц – 225.7 млрд рублей (+7.5% по сравнению с 1 января 2021 года; -2.3% по сравнению с 1 апреля 2021 года); средства физических лиц – 269.2 млрд рублей (-1.6% по сравнению с 1 января 2021 года; +3.1% по сравнению с 1 апреля 2021 года).

Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 июля 2021 года составил 89.8 млрд рублей (+4.8% по сравнению с 1 января 2021 года; +0.3% по сравнению с 1 апреля 2021 года). Основной капитал Банка по состоянию на 1 июля 2021 года составил 66.6 млрд. руб (-1.7% по сравнению с 1 января 2021 года; -3.2% по сравнению с 1 апреля 2021 года). В результате норматив достаточности основного капитала Банка на 1 июля 2021 года составил 9.8% (при нормативном значении 6.0%), норматив достаточности собственного капитала – 13.1% (при нормативном значении 8.0%).

Кредитный портфель. На 1 июля 2021 года кредитный портфель составил 502.3 млрд рублей (+10.2% по сравнению с 1 января 2021 года; +5.4% по сравнению с 1 апреля 2021 года). Кредиты корпоративным клиентам составили 375.3 млрд рублей (+10.0% по сравнению с 1 января 2021 года; +4.7% по сравнению с 1 апреля 2021 года). Кредиты физическим лицам составили 127.0 млрд рублей (+10.8% по сравнению с 1 января 2021 года; +7.4% по сравнению с 1 апреля 2021 года). По состоянию на 1 июля 2021 года, уровень просроченной задолженности составил 5.7% (4.9% по состоянию на 1 января 2021 года; 5.5% на 1 апреля 2021 года).

Банк Санкт-Петербург удвоил чистую прибыль, заработав 8.7 млрд рублей по итогам 1 полугодия 2021 года по РСБУ — Банк Санкт-Петербург (bspb.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 13 июля 2021, 08:19

- |

Проекты переработки древесины получили господдержку

Государство решило оказать дополнительную поддержку проектам Глеба Франка и Segezha Group, которые собираются строить комплексы по глубокой переработке леса в Красноярском крае. По поручению вице-премьера Виктории Абрамченко, компании смогут заключить СПИК 2.0 или другие инвестсоглашения, а также получить ряд льгот. Эксперты считают, что без господдержки инвесторы не рискнут строить подобные предприятия в регионе.

https://www.kommersant.ru/doc/4899034

Правительство нарастило продажи сырья

В условиях высокого спроса на алмазное сырье ФКУ «Гохран» увеличивает продажи необработанных алмазов на внутренний рынок. С аукционов уже продано алмазов на $67,3 млн, в конце месяца состоятся очередные торги, хотя план по продажам Гохраном как драгоценных камней, так и драгметаллов в бюджете ограничен $69 млн. В новом аукционе может принять участие АЛРОСА, которой закупка позволит пополнить собственные запасы, упавшие до 12,8 млн карат. По мнению аналитиков, реализация больших объемов алмазов приведет к прекращению роста цен на них.

https://www.kommersant.ru/doc/4899011

Positive Technologies не заметила санкций. Компания меняет директора перед IPO

Производитель решений в сфере кибербезопасности Positive Technologies меняет руководство: с поста гендиректора уходит основатель компании Юрий Максимов, на его место назначен один из миноритариев Денис Баранов. Он будет готовить компанию к IPO на Московской бирже, которое планируется, несмотря на санкции США. Эксперты сомневаются в успешности этой идеи: даже если размещение состоится среди локальных инвесторов, дисконт будет серьезным, ведь с такой компанией не побоятся работать только другие участники санкционного списка.

https://www.kommersant.ru/doc/4899030

( Читать дальше )

При коррекции следует накапливать позицию в обычке Сбербанка - КИТ Финанс Брокер

- 12 июля 2021, 22:23

- |

Чистая прибыль «Сбербанка» выросла в 1,8 раз по сравнению алогичным периодом 2020 г. – до 594,8 млрд руб. По итогам июня 2021 г. банк увеличил чистую прибыль на 71,6% – до 106 млрд руб. на фоне восстановления деловой активности и роста процентных ставок в России. В частности, процентные доходы выросли в основном за счёт увеличения кредитного и портфеля ценных бумаг. Комиссионные доходы продолжают расти за счёт операций с банковскими картами, включая эквайринг, доходы от которых увеличились на 33%.

Несмотря на весь перечисленный позитив, акции «Сбербанка» не отреагировали ростом. Рекомендуем при коррекции накапливать позицию в обыкновенных акциях «Сбера» с целевым ориентиром 320 руб.Баженов Дмитрий

КИТ Финанс Брокер

Сбер отменил комиссию на переводы за бугор до конца октября

- 12 июля 2021, 18:35

- |

Кто-нибудь уже пробовал? Все-таки Сбер есть Сбер, SWIFT в нем легко может оказаться не той системы.

Новости компаний — обзоры прессы перед открытием рынка

- 12 июля 2021, 08:18

- |

Глобальный налоговый минимум подступает все ближе

Министры финансов стран «большой двадцатки» поддержали на саммите G20 в Венеции введение минимальной ставки корпоративного налога для транснациональных компаний в размере 15% — инициатива, нацеленная в основном на технологических гигантов, была выдвинута Минфином США в мае этого года. На площадке ОЭСР, которая занимается борьбой с уходом от налогообложения, предложение поддержали уже 132 страны, включая Россию. Однако новый механизм потребует законодательной ратификации и в США, и в ЕС, где более низкие ставки применяются, в частности, в Ирландии и Венгрии.

https://www.kommersant.ru/doc/4898416

Какие ПИФы оказались прибыльными в июне

Июнь оказался менее успешным для рынка коллективных инвестиций, чем весенние месяцы. Однако и в этот месяц ряд фондов демонстрировали высокие результаты. Лучшую динамику показали отраслевые фонды, ориентированные на сырьевые и высокотехнологичные компании. Доходность таких вложений заметно превышала ставки по годовым вкладам. Аутсайдерами стали паи фондов драгоценных металлов и еврооблигаций. Впрочем, ставки по рублевым облигациям уже заметно выросли, поэтому ПИФы, на них ориентированные, могут показать неплохую доходность до конца года.

https://www.kommersant.ru/doc/4897847

ФРС впервые отметила криптоактивы в обзоре финансовых рисков

Федеральная резервная система США (ФРС) впервые выделила всплеск цен на криптоактивы в своей общей оценке стабильности финансовой системы, заявив, что этот рост отражает повышенную склонность инвесторов к риску. Об этом сообщает Bloomberg. В отчете ФРС отметила, что в целом финансовая система остается стабильной, но некоторые ее части стали более уязвимы к нестабильности с момента последнего мониторинга, который проводился в феврале. ЦБ США вновь назвал криптоактивы нестабильными и высокорискованными. Издание так же отмечает, что Центральный банк Соединенных Штатов планирует выпустить этим летом специальный документ, в котором будут собраны риски и преимущества цифровых платежей.

https://quote.rbc.ru/news/short_article/60e9c3619a79475028d4acd0

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал