Банки

Кэшбэк 5% на всё и бесплатные бизнес-залы: рассказываю, как выбрать лучшее премиальное банковское обслуживание

- 14 февраля 2021, 12:34

- |

История написания этой статьи следующая: пару недель назад я увольнялся с работы — а это значит, что меня отключали от привычного зарплатного тарифа. Передо мной встала задача выбора нового основного банка, где я буду обслуживаться. Так что мне пришлось, во-первых, сесть и подумать: а что же мне вообще в идеале нужно от банка? Ну и во-вторых — собственно, проанализировать все доступные на рынке предложения, чтобы выбрать самое лучшее.

По результатам анализа я немного приуныл: выяснилось, что если бы я сделал аналогичное упражнение несколькими годами раньше, то я бы смог получать от банков как минимум на несколько десятков тысяч рублей в год больше. Я всегда считал себя достаточно прошаренным в смысле разных финансовых лайфхаков человеком — но тут оказалось, что у многих банков есть гораздо менее разрекламированные премиальные предложения, условия по которым сильно выгоднее обычных.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 29 )

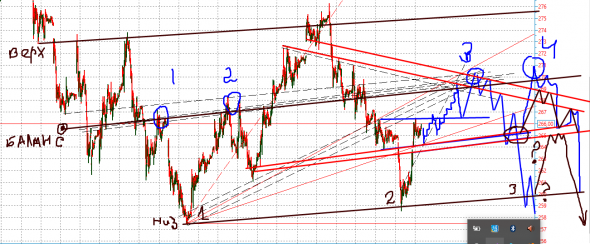

13.02.21 Тех анализ ,Сбербанк !!

- 14 февраля 2021, 03:22

- |

Денежный рынок. Банки.

- 12 февраля 2021, 19:07

- |

Совкомбанк.

Оценка баланса значительно улучшилась (банк более-менее переварил вливание в себя Экспресс-Волги). Текущая ликвидность (средняя между Н3 и ЛАТ/ОВТ) – 115,72.

Динамика банковских гарантий (91315П) к капиталу (000) растущая. На текущий момент этот показатель равен 0,93. Критический уровень – более 1,5. Доля облигаций иностранных государств в портфеле резко подросла, тогда как доля ОФЗ и ОБР снизилась. Анализ рыночного риска показывает снижение отрицательной переоценки ценных бумаг. Максимальная концентрация в активах до 30 дней статьи «Долговые ценные бумаги, переданные без прекращения признания». Нетто-МБК = -78,6 млрд. Минус сокращается.

Открытие.

Оценка баланса стабильна на нормальном уровне. Текущая ликвидность 106,88%. 91315П/000 = 0,85 растущая динамика за 6 мес. Просрочка по кредитному портфелю сокращается, также сокращается и отрицательная переоценка ценных бумаг. Нетто-МБК +121,7 млрд. Концентрация по статье «Долговые ценные бумаги Российской Федерации».

( Читать дальше )

Нужна помощь математиков или программера

- 10 февраля 2021, 18:01

- |

простой житейский вопрос .. Какие ежемесячные потери , если получены деньги по кредитной линии под 8% годовых со сроком окупаемости проекта -4года , а вместо этого приходится содержать проект с сроком окупаемости 10 лет?

Банковское чудище огромно и стозевно

- 04 февраля 2021, 11:37

- |

Банки наплодили уже столько сервисов, что если захочешь просто забрать свои деньги — добро пожаловать в наш замысловатый квест 😫. Этот спрут уже путается сам в себе 👾.

На днях я закончил свои отношения с одним из банков и решил вывести со всех счетов остатки всех денег. Вот в какую спецоперацию это превратилось.

Мне нужно-то было вывести небольшие суммы с одного рублевого счета и одного счета в евро.

Раньше, как было? Заскочил в банк, сказал, что нужно вывести, забрал все в кассе и свободен 🏃♂️.

Но ныне все не так просто 😑.

Подхожу к девочке-консультанту.

— Хочу закрыть все счета и забрать деньги в кассе. Рубли и евро.

— Так не получится. Чтобы получить евро в кассе, надо подавать заявку за два дня.

— 😳.

— Но можно снять и в банкомате, — и тут она мне стала перечислять все, что я должен сделать.

С валютой сценарий такой:

- Топаете к банкомату.

- Снимаете всю сумму кратную номиналу купюр, которые выдает банкомат. Мне нужно было снять 667 евро. Самая мелкая купюра — 100 евро. Снимаю 600.

- Остаток в 67 евро нужно через мобильное приложение конвертнуть в рубли и перевести на рублевый счет. Вот не хотел менять валюту, а надо.

- Конечно, же у меня моментально возникли проблемы со связью, либо у них приложение тупило. Но справился.

( Читать дальше )

О «Сбере»...

- 01 февраля 2021, 19:08

- |

«Сбер» набрал 92 балла из 100 возможных и даже опередил крупнейший частный банк Индонезии Bank Central Asia — обе кредитные организации имеют высший рейтинг бренда на уровне ААА+ и в марте 2020 года они разделили лидерство, набрав по 91,6 баллов каждый, а теперь же BCA находится на втором месте, так как его показатели не изменились.

При этом, самым дорогим банковским брендом в мире был признан китайский коммерческий банк Industrial and Commercial Bank of China (ICBC).

Второе и третье места заняли China Construction Bank и Agricultural Bank of China.

brandirectory.com/rankings/banking/

"...Sber bank overtakes BCA as sector’s strongest

Sber bank has been increasing in brand strength year-on-year to become the strongest brand in the ranking, with a Brand Strength Index (BSI) score of 92.0 out of 100 and a coveted AAA+ brand strength rating.

As the largest bank in Russia, Sber bank has benefitted from its stable brand and good levels of customer loyalty. These have only been boosted by its recent rebranding to consolidate its ecosystem of services – encompassing banking, health, and logistics, among others – around the Sber brand. Sber bank is poised for further success, as the bank’s pledge to spend more on its brand in the coming year is likely to further boost its BSI score..."

Никогда не было такого, а тут на тебе

- 30 января 2021, 17:06

- |

Непростой 2020 год российские банки закончили с дефицитом долларов. Из данных Центробанка следует, что «дыра» в валютном балансе кредитных организаций составила 8,5 млрд долларов – ровно на столько обязательства банков перед клиентами перевешивают их собственные активы. Такого дисбаланса не было даже в кризис 2008 года.

Российские банки столкнулись с дефицитом долларов- На «дыру» в валютном балансе банков обратил внимание телеграм-канал TrueEcon. «У банков валютные активы меньше валютных пассивов на рекордные с 2008 года 8,3 млрд долларов», – говорится в сообщении канала со ссылкой на данные Центробанка (он предоставил их без анализа в виде таблицы – посмотреть можно здесь).

Ситауция с цифровым рублем

- 28 января 2021, 15:48

- |

Цифровой рубль отберет прибыль у паразитов и отдаст ее людям.

К такому выводу пришли девочки из ЦБ РФ в свежей аналитической записке. Девочки отметили, что последние три года около 25% прибыли паразитов формируется за счет бесплатных пассивов — остатках на лицевых, текущих и расчетных счетах клиентов. Деньги там лежат большие, а проценты по ним — никакие. Паразиты за счет этих средств выдают кредиты и высасывают из своих жертв сотни миллиардов рублей прибыли. Если рубли с этих счетов уйдут (через конвертацию) в «цифровые кошельки» внутри ЦБ, то паразиты лишатся не только бесплатных пассивов, но и комиссий за денежные переводы.

Естественно, паразиты категорически против цифрового рубля и пугают ростом кредитных ставок.

Думаю, цифровой рубль все равно появится, но «цифровые кошельки» граждан будут не внутри ЦБ, а у паразитов, которые продолжат барыжить остатками на счетах и откусывать комиссии с транзакций. И еще один интересный вопрос — кто из друзей Михал Иваныча будет получать комиссию за конвертацию обычных рублей в цифровые? Неужели на этой теме никто не наживется???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал